1

2

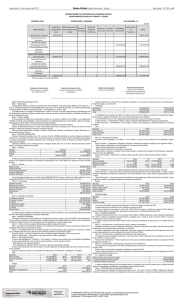

SUMÁRIO

1. PROGRAMA DA DISCIPLINA

4

1.1 EMENTA

4

1.2 CARGA HORÁRIA TOTAL

4

1.3 OBJETIVOS

4

1.4 CONTEÚDO PROGRAMÁTICO

5

1.5 METODOLOGIA

5

1.6 CRITÉRIOS DE AVALIAÇÃO

5

1.7 BIBLIOGRAFIA RECOMENDADA

5

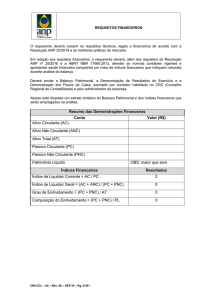

2. CONTABILIDADE FINANCEIRA E GERENCIAL

6

2.1 INTRODUÇÃO: SISTEMA BÁSICO DE INFORMAÇÕES

6

2.1.1 CONTABILIDADE GERENCIAL

6

2.1.2 A INFORMAÇÃO GERENCIAL CONTÁBIL

7

2.1.3 CONTABILIDADE FINANCEIRA

7

2.1.4 A INFORMAÇÃO CONTÁBIL FINANCEIRA

7

2.2 DEMONSTRAÇÕES FINANCEIRAS

7

2.2.1 FINALIDADES DAS DEMONSTRAÇÕES FINANCEIRAS

7

2.2.2 EXERCÍCIO SOCIAL

8

2.2.3 ESPÉCIES

8

2.2.4 COMPANHIAS ABERTAS

8

2.2.5 EXIGÊNCIA DA LEGISLAÇÃO TRIBUTÁRIA

9

2.2.6 CRITÉRIOS PARA ELABORAÇÃO

9

2.2.7 NOTAS EXPLICATIVAS

9

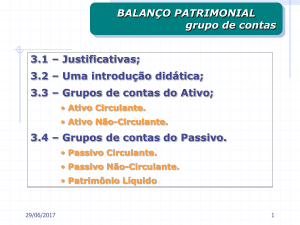

2.3 BALANÇO PATRIMONIAL

10

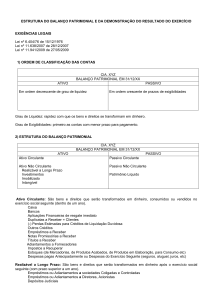

2.3.1 ESTRUTURA DO BALANÇO

10

2.3.2 CICLO OPERACIONAL

10

2.3.3 CONTAS RETIFICADORAS

11

2.3.4 CONTAS DE RESULTADOS DE EXERCÍCIOS FUTUROS

11

2.3.5 ESTRUTURA DO ATIVO

11

2.3.6 ESTRUTURA DO PASSIVO

13

2.3.4 DEMONSTRAÇÃO DO RESULTADO DO EXERCÍCIO

15

3

2.4 DEMONSTRAÇÃO DE LUCROS OU PREJUÍZOS ACUMULADOS

17

2.5 DEMONSTRAÇÃO DAS ORIGENS E APLICAÇÕES DE RECURSOS (DOAR)

19

2.6 FLUXO DE CAIXA

21

2.7 PADRONIZAÇÃO DAS DEMONSTRAÇÕES FINANCEIRAS

25

2.7.1 MÉTODO DE PADRONIZAÇÃO

25

2.7.2 ANÁLISE DOS DEMONSTRATIVOS FINANCEIROS

25

2.7.3 ANÁLISE VERTICAL

27

2.8 ANÁLISE HORIZONTAL

29

2.9 INDICADORES DE LIQUIDEZ

30

2.10 INDICADORES DA ESTRUTURA DE CAPITAIS

31

2.11 INDICADORES DO CICLO OPERACIONAL

32

2.12 INDICADORES DO DESEMPENHO ECONÔMICO

35

2.13 ALAVANCAGEM FINANCEIRA

37

2.14 ANÁLISE DE INVESTIMENTOS

38

2.15 ANÁLISE DO CAPITAL DE GIRO

39

2.16 DEMONSTRAÇÕES CONTÁBEIS PROJETADAS

40

2.16.1 FUNDAMENTAÇÃO

40

2.16.2 MODELO

40

4

1. Programa da disciplina

1.1 Ementa

Princípios Fundamentais de Contabilidade. Sistema Básico de informações. Balanço e variações de

patrimônio líquido. Processo contábil, Tópicos especiais na determinação das demonstrações financeiras.

Análise dos demonstrativos financeiros. DOAR e Fluxo de caixa. Efeitos da flutuação de preços sobre os

demonstrativos financeiros. Leitura e interpretação das informações financeiras. Apuração do resultado

operacional e gerencial. Organização das informações gerências. Demonstração do fluxo de caixa.

1.2 Carga horária total

24 horas-aula.

1.3 Objetivos

Ao final deste módulo os alunos deverão estar aptos a:

1.

Entender a aplicação prática dos demonstrativos financeiros.

2.

Entender a importância das informações financeiras e gerenciais para a tomada de decisão.

3.

Extrair informações das demonstrações financeiras para a tomada de decisão.

4.

Identificar e analisar os diversos quocientes e índices financeiros e econômicos.

5.

Analisar os demonstrativos financeiros projetados.

6.

Analisar os projetos de investimentos e identificar a melhor opção para maximizar o retorno dos

acionistas.

5

1.4 Conteúdo programático

Princípios Fundamentais de

Contabilidade

1.

2.

Sistema de informação

1.

2.

3.

4.

Demonstrações Financeiras

1.

2.

3.

4.

5.

6.

Análise das Demonstrações financeiras 1.

2.

3.

4.

5.

6.

7.

Análise de Investimento

1.

2.

Conceito;

Importância para a elaboração dos

demonstrativos financeiros.

Introdução;

Importância para o processo decisório;

Sistema de informação financeira e

gerencial;

Diferença entre a informação financeira e

gerencial.

Balanço Patrimonial;

Demonstração do Resultado do Exercício;

Demonstração de Lucros ou Prejuízos

acumulados;

Demonstração das origens e aplicações de

recursos;

Demonstração do fluxo de caixa;

Projeção das demonstrações financeiras.

Indicadores de liquidez;

Indicadores de rentabilidade;

Indicadores de atividade;

Indicadores de endividamento;

Alavancagem financeira;

Análise do capital de giro;

Importância para o processo decisório.

Critérios para análise;

Decisão de aceitar ou rejeitar.

1.5 Metodologia

Conceitual X Prático em aulas expositivas, com utilização de data-show e laboratório, realização de

exercícios programados, dinâmica de grupo e estudo de casos.

1.6 Critérios de avaliação

O grau total obedecerá à seguinte pontuação:

1. 10% referentes a assiduidade e participação nas aulas;

2. 10% referentes aos exercícios entregues;

3. 40% referentes a apresentação de trabalhos em equipe;

4. 40% referentes a uma prova, a ser aplicada após o término da disciplina.

1.7 Bibliografia recomendada

6

FUNDAÇÃO INSTITUTO DE PESQUISAS CONTÁBEIS, ATUARIAS E FINANCEIRAS. Manual

de contabilidade das Sociedades por ação. 5.ed. São Paulo: Atlas, 2000.

MATARRAZO, Dante Carmine. Análise Financeira de balanços: abordagem básica e Gerencial. 5.

ed. São Paulo: Atlas, 1998.

ASSAF NETO, Alexandre. Estrutura de análise de balanços: um enfoque econômico-financeiro. 5.

ed. São Paulo: Atlas, 2000.

ROSS, Stephen A . Princípios de administração financeira. Tradução de Andréa Maria Accioly Fonseca

Minardi. 2. ed. São Paulo: Atlas, 2000.

ROSS, Stephen A . Administração Financeira. Tradução de Antonio Zorato Sanvicente. São Paulo:

Atlas, 1995.

ATKINSON, Anthony A .Contabilidade Gerencial. Tradução de André Olímpio Mosselman Du

Chenoy. São Paulo: Atlas, 2000.

Curriculum resumido do professor

José Fernandes da Costa é mestrando em Auditoria contábil na Unigranrio/RJ, é mestrando em

Contabilidade Gerencial pela FUCAPE, é especialista em Auditoria Contábil pela Unigranrio/RJ,é

especialista em Contabilidade pela Fundação Getúlio Vargas. É professor e Coordenador do Curso de

Graduação em Ciências Contábeis e pós-graduação em Gestão Empresarial. É Gestor do Colégio Técnico

da Universidade Federal Rural do Rio de Janeiro. É parecerista de projetos na Secretaria de Trabalho e

Renda do Município do Rio de Janeiro/RJ. É membro do Comitê de Fomento à profissão contábil no

Município do Rio de Janeiro/RJ. Presta consultoria contábil-financeira às entidades do terceiro setor.

Realiza projetos na área do terceiro setor, ministra palestras e orienta monografias e trabalhos de

conclusão de curso.

2. Contabilidade Financeira e Gerencial

2.1 Introdução: Sistema Básico de informações

Traçando um paralelo de desenvolvimento verificamos que a Contabilidade vem evoluindo

juntamente com a Sociedade na busca das melhores condições de vida para o homem, que é o centro de

estudo de qualquer ciência. A sociedade nos últimos anos vem exigindo mais participação das empresas

no processo de bem estar da coletividade e, para tanto, exige informações mais detalhadas sobre os

aspectos econômicos, financeiros e sociais. A Contabilidade, como veículo de informação, tem

apresentado alguns relatórios para atender à demanda de cada usuário desta informação.

2.1.1 Contabilidade Gerencial

Conceito: Processo de identificação, mensuração, acumulação, análise, preparação, interpretação e

comunicação de informações financeiras usadas pela administração para planejar, avaliar e controlar

dentro de uma empresa e assegurar uso apropriado e responsável dos recursos.

7

2.1.2 A Informação Gerencial Contábil

Conceito: Dados financeiros e operacionais sobre atividades, processos, unidades operacionais, produtos,

serviços e clientes de uma empresa. Esses dados como fontes primárias produzem informações aos

funcionários, gerentes, a alta administração a tomar as decisões para o sucesso empresarial, por exemplo:

o custo de um determinado produto, também inclui informações operacionais e físicas, como por exemplo:

qualidade e tempo de processamento, mensuração do nível de satisfação do cliente.

Objetivos: Medir a condição econômica da empresa, como as de custos e lucratividade dos produtos,

serviços, dos clientes, das unidades operacionais descentralizadas, como as divisões e departamentos.

Mostrar o feedback aos funcionários, gerentes e executivos sobre seus desempenhos, capacitando-os a

aprenderem com o passado e melhorarem para o futuro.

2.1.3 Contabilidade Financeira

Conceito: Processo de elaboração de demonstrações financeiras para atender aos usuários externos e

internos, como por exemplo: os acionistas, ao governo, os credores, ao banco, etc. Este segue a uma

padronização estipulada pela Lei 6.404/76 e pelos órgãos de regulamentação.

2.1.4 A informação Contábil Financeira

Conceito: Dados econômicos e financeiros sobre as demonstrações financeiras, sobre liquidez,

endividamento, rentabilidade e atividade da empresa.

Objetivos: Informar aos usuários externos as conseqüências das decisões e das melhorias dos processos

executadas pela empresa, como por exemplo: será que concederíamos crédito ou não, os fornecedores

utilizariam para ampliação ou não do nosso crédito, na compra ou não de uma empresa. Aos usuários

internos a margem de lucro e retorno do capital próprio que mede o desempenho dos administradores e

também o planejamento para o futuro.

2.2 Demonstrações Financeiras

As demonstrações financeiras são conjunto de contas que espelham , com clareza, as

mutações ocorridas no exercício social de determinada pessoas jurídica e a situação de seu patrimônio

líquido em um dado momento.

Para fins de elaboração das demonstrações financeiras, devem ser destacados da

escrituração mercantil, contas e valores apresentados no final de cada exercício, dando a estes, forma e

disposições estabelecidas na Lei das Sociedades por Ações.

2.2.1 Finalidades das Demonstrações Financeiras

As demonstrações financeiras devem reproduzir todas as modificações ocorridas no

patrimônio da empresa durante o exercício social, demonstrando sua situação positiva ou negativa. A

principal finalidade das demonstrações contábeis é informar a situação patrimonial da empresa, através de

quadros analíticos, às pessoas interessadas.

8

2.2.2 Exercício Social

Exercício social é o período estabelecido pela empresa para a realização de suas operações.

O exercício social é estabelecido nos atos constitutivos da empresa, e deve Ter a duração de um ano,

sendo que, em alguns casos excepcionais, é permitido que tenha duração diversa. Na Lei das Sociedades

por Ações, não existe impedimento para a fixação de exercício social em período não coincidente com o

ano civil. Todavia, para fins de atendimento às disposições da legislação do imposto de renda, as empresas

estão obrigadas a elaborar as demonstrações contábeis em períodos coincidente com o ano civil.

2.2.2.1 Período de Apuração do Imposto.

Desde janeiro/97 , o período de apuração dos resultados das pessoas jurídicas, regra geral, passou a

ser trimestral. No entanto, a pessoas jurídica tributada pelo lucro real poderá optar pela apuração anual,

com pagamentos mensais do imposto de renda calculado com base na receita bruta e acréscimo , podendo

ainda, reduzir ou suspender o recolhimento mensal se o valor acumulado já pago exceder o imposto

devido sobre o lucro real apurado com base em balanço ou balancete levantado no período em curso.

Portanto, para atender simultaneamente as legislações fiscal e comercial, as empresas tributadas pelo lucro

real trimestral são obrigadas a levantar:

- 4 balanços ou balancetes, um em cada encerramento de trimestre, para fins de apuração do

resultado tributável;

- 1 balanço no encerramento do ano – calendário , consolidando os resultados apurados de

1-1 a 31-12, para atender a legislação societária, caso o exercício social da empresa coincida com o anocalendário.

- 1 balanço no encerramento do exercício social, caso este não coincida com o anocalendário, para atender a legislação comercial.

As empresas que optarem pela apuração anual do imposto deverão levantar:

- um único balanço em 31.12 de cada ano, se o exercício social coincidir com o ano civil;

- 1 balanço em 31.12 e outro no término do exercício social, caso este não coincida com o

ano civil.

Em ambas as hipóteses, poderão ser levantados balanços mensais, tanto quanto forem

necessários para suspender/ reduzir o imposto mensal.

2.2.3 Espécies

A legislação comercial determina que ao fim de cada exercício social as empresas devem

elaborar, com base na escrituração comercial, as seguintes demonstrações contábeis, as quais devem

exprimir, com clareza, a situação do patrimônio e as mutações ocorridas no exercício:

a) Balanço Patrimonial;

b) Demonstração do Resultado do Exercício;

c) Demonstração de Lucros ou Prejuízos Acumulado; e

d) Demonstração das Origens e Aplicações de Recursos.

2.2.4 Companhias Abertas

As companhias abertas estão obrigadas, ainda, a elaborar e publicar a Demonstração das Mutações

do Patrimônio Líquido, em substituição à Demonstração de Lucros ou Prejuízos Acumulados.

Demonstrações Contábeis em Moeda de capacidade Aquisitiva Constante.

Até 31.12.95, as companhias abertas estiveram também obrigadas à elaboração e

publicação das Demonstrações Contábeis em moeda de capacidade aquisitiva constante, para atender ao

princípio do Denominador comum monetário.

9

A lei 9.249/95, em consonância com as medidas econômicas adotadas, eliminou a partir

de 1.1.96, a adoção de qualquer sistema de correção monetária, inclusive para fins societários.

A CVM , além de exigir a apresentação das informações trimestrais em consonância com a

lei 9.249/95, tornou facultativa a sua elaboração e a sua divulgação em moeda de capacidade aquisitiva

constante.

2.2.5 Exigência da Legislação Tributária

Também é exigida da legislação do imposto de renda, para as pessoas jurídicas tributadas

pelo lucro real, a elaboração das demonstrações financeiras relacionadas: Balanço Patrimonial,

Demonstração do Resultado do Exercício e Demonstração de Lucros ou Prejuízos Acumulados, ao final

de cada período - base de incidência do imposto.

2.2.6 Critérios Para Elaboração

Os principais critérios a serem observados por ocasião da elaboração das demonstrações

financeiras são os seguintes:

a) as contas semelhantes podem ser agrupadas desde que , na escrituração da empresa, se

destinem ao mesmo fim;

b) os pequenos saldos podem ser agregados , desde que indicada a sua natureza e que não

ultrapassem a 1/10 do valor do respectivo grupo de contas;

c) é vedada a utilização de designação genéricas, tais como: “diversas contas” ou “contas

correntes”;

d) as demonstrações devem ser assinadas pelos administradores e por contabilistas

legalmente habilitados junto aos conselhos regionais de contabilidade.

2.2.7 Notas Explicativas

As demonstrações contábeis das sociedades anônimas devem ser, obrigatoriamente,

complementadas por notas explicativas. As notas explicativas fazem parte das demonstrações financeiras,

pois esclarecem os sistemas utilizados na contabilidade da empresa, abordando os diversos tópicos

utilizados para elaboração das mesmas e devem indicar, pelo menos, o seguinte:

a) os principais critérios de avaliação dos elementos patrimoniais, especialmente dos

estoques, dos cálculos de depreciação, amortização e exaustão, de constituição de provisões para encargos

ou riscos e dos ajustes para atender a perdas prováveis na realização de valores do ativo;

b) os investimentos relevantes em outras sociedades;

c) o aumento de valor de elemento do ativo, resultante de novas avaliações;

d) os ônus reais constituídos sobre elementos do ativo, as garantias prestadas a terceiros e

outras responsabilidades eventuais ou contingentes;

e) a taxa de juros , as datas de vencimento e as garantias das obrigações a longo prazo;

f) o número, espécie e classes das ações do capital social;

10

g) as opções de compra de ações outorgadas e exercidas no exercício;

h) os ajustes de exercícios anteriores, assim considerados apenas os decorrentes de efeitos

da mudança de critérios contábil, ou da retificação de erro imputável a determinado exercício anterior, e

que não possam ser atribuídos a fatos subseqüentes;

i) os eventos subseqüentes à data do encerramento do exercício que tenham , ou possam vir

a ter, efeito relevante sobre a situação financeira e os resultados futuros da empresa.

Sempre que houver mudança no método ou critério adotado para escrituração da companhia

e, conseqüentemente , para as demonstrações contábeis, esta mudança deverá ser mencionada nas notas

explicativas, quando os seus efeitos forem relevantes, ou seja, quando influírem na perfeita interpretação

das demonstrações contábeis, induzindo a erro o interessado, por estar habituado aos antigos critérios.

2.3 Balanço Patrimonial

É a demonstração contábil destinada a evidenciar, quantitativa e qualitativamente, numa

determinada data, a posição patrimonial e financeira da empresa.

2.3.1 Estrutura do Balanço

No balanço patrimonial, as contas são classificadas conforme os elementos do patrimônio

registrados na escrituração mercantil da empresa, sendo agrupadas de maneira que facilitem o

conhecimento e a análise da situação financeira.

2.3.1.1 Conceito de curto e longo prazo

Para fins de classificação das contas nos grupos ativo circulante, ativo realizável a longo

prazo, passivo circulante e passivo exigível a longo prazo, deve-se levar em consideração o exercício

social da empresa.

Sendo assim, os direitos e obrigações serão classificados em grupos do circulante, desde

que os prazos esperados de realização dos direitos e os prazos das obrigações estabelecidos ou esperados

situem-se no curso do exercício subseqüente à data do balanço patrimonial.

Serão classificados nos grupos ativo realizável a longo prazo e exigível a longo prazo os

direitos e obrigações cujos prazos de vencimento situem-se após o término do exercício social

subseqüente à data do balanço patrimonial.

2.3.2 Ciclo operacional

É o período necessário para que se complete a execução de uma produção ou das operações

de uma empresa, para atingir seus objetivos de produção. No caso de a empresa possuir um ciclo

operacional com duração maior do que o exercício social, a classificação no circulante ou longo prazo terá

por base o prazo desse ciclo.

11

2.3.3 Contas retificadoras

As contas retificadoras de valores do ativo e do passivo devem ser posicionadas no balanço

patrimonial, logo abaixo da conta a que se refere, ativa ou passiva, precedidas do sinal indicativo de

subtração.

2.3.4 Contas de resultados de exercícios futuros

Os valores recebidos como receitas antecipadas por conta de produtos ou serviços a serem

concluídos em exercícios futuros, denominados como resultado de exercícios futuros, na legislação , serão

demonstrados com a dedução dos valores dos ativos a eles vinculados, como direitos ou obrigações ,

dentro do respectivo grupo do ativo ou do passivo.

2.3.5 Estrutura do Ativo

2.3.5.1 Ativo Circulante

Este grupo de contas é dividido em disponível , créditos, estoque e despesas antecipadas.

I- Disponível

São entendidos como disponibilidades os recursos financeiros que se encontram `a

disposição imediata da empresa, tais como o numerário em caixa e os saldos disponíveis em contas de

movimento bancário, saldos de contas relativas a ativo imediatamente liquidáveis, e os outros direitos.

II- Créditos

Compõe este subgrupo os títulos de créditos , bem como quaisquer valores mobiliários.

III- Estoques

Neste subgrupo devem constar os valores eferentes às existências de produtos acabados,

produtos em elaboração , matérias- primas, mercadorias, materiais de consumo, serviços em andamento e

outros valores relacionados às atividades- fim da empresa.

IV- Despesas Antecipadas

São as aplicações em gastos que tenham realização no curso de períodos subsequente à data

do balanço patrimonial, assim entendidos os prêmios de seguros e despesas financeiras diferidas,

relativamente a financiamentos apropriáveis no exercício seguinte.

2.3.5.2 Ativo realizável a longo prazo

Agrupa os ativos constantes dos itens II, III, IV do subitem anterior, cujos prazos esperados

de realização situem-se após o término do exercício subsequente `a data do balanço patrimonial.

Integrarão também este grupo as contas que representam os seguintes direitos, realizáveis após o exercício

subsequente:

a) adiantamento ou empréstimos a sociedades coligadas ou controladas;

b) adiantamento ou empréstimos a diretores, acionistas ou participante no lucro da

companhia( quando não constituam negócios usuais nas explorações dos seu objeto social).

2.3.5.3 Ativo permanente

Classificam-se neste grupo os bens e direitos não destinados à transformação direta em

meios de pagamento e cuja perspectiva de permanência na empresa ultrapasse um exercício.

O ativo permanente é composto de três subgrupos:

I- Ativo Permanente Investimentos

12

É representado pelas participações em sociedades, além dos bens e direitos que não se

destinam à manutenção das atividades –fim da empresa, tais como:

a) os empreendimentos relativos ao plantio de florestas, destinados à proteção do solo ou à

preservação do ambiente, sem a finalidade de manter a atividade da pessoa jurídica;

b) os depósitos destinados a aplicações em incentivos fiscais;

c) as importâncias aplicadas na aquisição de imóveis , desde que não sejam para revenda ou

destinados à manutenção das atividades da empresa;

d) as aplicações em ouro, quando não constarem do objeto social da pessoa jurídica, não

classificáveis no ativo circulante.

II- Ativo Permanente Imobilizado

Devem ser escriturados neste subgrupo os bens e direitos utilizados na consecução das

atividades operacionais da empresa, abrangendo, inclusive, os de propriedade industrial ou comercial

Podem compor o imobilizado bens corpóreos e incorpóreos, tais como: máquinas, equipamentos,

construções em andamento, móveis, direitos de exploração de minas e jazidas, de reservas florestais, de

patentes de invenções e marcas, fórmulas e processos de fabricação , ponto comercial e outros direitos de

idêntica natureza. Classificam-se também no imobilizado as benfeitorias realizadas em imóveis de

terceiros , com ou sem indenização , e que tenham vida útil superior a um exercício.

III- Diferido

São classificadas no ativo diferido as aplicações de recursos em despesas que contribuirão

para a formação de resultado de mais de um exercício social.

São registrados do ativo diferido , dentre outras, as seguintes aplicações:

a) juros pagos ou creditados aos acionistas durante o período que anteceder ao início das

operações sociais;

b) as despesas pré- operacionais ou pré-industriais, quando não se identificarem com

elementos específicos do ativo imobilizado ou de investimentos;

c) as despesas com pesquisa científicas ou tecnológicas, quando não exercida opção para

apropriação direta em conta de resultado;

d) as despesas de decapeamento ou desenvolvimento de jazidas ou minas;

e) as despesas com reestruturação , reorganização ou modernização de empresas;

f) as despesas com prospecção e cubagem de jazidas ou depósitos , realizadas por

concessionárias de pesquisa ou lavra de minérios , sob orientação técnica de engenheiro de minas;

g) a parte dos custos , encargos e despesas operacionais registrados durante o período em

que a empresa, na fase inicial de operação , utilizou apenas parcialmente o seu equipamento ou suas

instalações.

2.3.5.4 Contas Retificadoras ao ativo

No balanço patrimonial, algumas contas que apresentam saldo credor devem ser agrupadas

no ativo, uma vez que representam valores retificativos de elementos que integram os seus grupos,

conforme examinamos a seguir:

2.3.5.5 Contas retificadoras do ativo circulante e realizável a longo prazo

A exemplo, temos as seguintes contas retificadoras:

a) títulos descontados;

b) créditos considerados incobráveis, na forma da legislação pertinente;

c) provisão para ajuste de estoque ao valor de mercado.

2.3.5.6 Contas retificadoras do ativo permanente

13

Como ativo permanente é subdividido em investimentos, imobilizado e diferido, existem

contas credoras que representam valores retificativos de cada um desses subgrupos, conforme a seguir:

I- contas retificadoras do ativo investimentos: Provisão para perdas prováveis na realização

de investimentos.

II- contas retificadoras do ativo imobilizado: as contas credoras que representam a

depreciação de bens de uso da empresa, sujeitos à desgastes, à amortização de marcas e patentes e a

exaustão relativa a minas, jazidas e florestas, são contas retificadoras do ativo imobilizado.

III- contas retificadoras do ativo diferido: como contas credoras que representam elementos

retificativos, podemos citar:

A) amortização de despesas pré-operacionais;

b) amortização de despesas pré-industriais.

2.3.6 Estrutura do Passivo

As contas do passivo são agrupadas, segundo sua expressão qualitativa, nos seguintes

grupos:

- passivo circulante

- passivo exigível a longo prazo

- resultado de exercícios futuros

- patrimônio líquido.

2.3.6.1 Passivo Circulante

Neste grupo são escriturados as obrigações da empresa, inclusive financiamentos para

aquisição de direitos do ativo permanente, vencíveis no exercício seguinte à data do balanço patrimonial.

Neste grupo são classificadas, dentre outras, as contas que representem as seguintes

exigibilidades:

a) Fornecedores;

b) Empréstimos bancários;

c) Obrigações tributárias;

d) Contribuições sociais;

e) Provisão para imposto de renda;

f) Provisão para contribuição social.

2.3.6.2 Passivo Exigível a longo prazo

São escrituradas neste grupo as obrigações da empresa vencíveis após o exercício seguinte

à data do balanço patrimonial, inclusive financiamentos para a aquisição de direitos do ativo permanente.

Integram esse grupo, dentre outras, as contas que representem as seguintes exigibilidades:

a) Financiamento

b) Debêntures;

c) Hipoteca;

d) Parcelamentos de débitos fiscais e sociais;

e) Créditos de empresas coligadas e controladas;

f) Provisão para o imposto de renda constituída sobre lucros cuja tributação seja diferida.

2.3.6.3 Resultados de Exercícios Futuros

14

As receitas diferidas e antecipadas são consideradas face à legislação vigente, como

integrante do grupo Resultado de Exercícios Futuros. Assim, são registradas nesse grupo as receitas de

exercícios futuros, diminuídas dos custos e despesas a elas correspondentes.

2.3.6.4 Patrimônio Líquido

É a diferença positiva entre os bens e direitos e as obrigações, representando, por

conseguinte, o capital próprio da empresa.

Na hipótese de o passivo superar o ativo, a diferença denomina-se “passivo a descoberto”.

O patrimônio líquido é constituído dos componentes relacionados:

- Capital Social

- Reservas de Capital

- Reservas de Reavaliação

- Reservas de Lucros

- Lucros ou Prejuízos Acumulados.

Classificação das contas

O Balanço tem por finalidade apresentar a posição financeira e patrimonial da empresa em

determinada data, representando, portanto, uma posição estática.

Conforme o artigo 178 da Lei nº 6.404/76, “ no balanço, as contas serão classificadas

segundo os elementos do patrimônio que registrem, e agrupam de modo a facilitar o conhecimento e a

análise da situação financeira da companhia.

Ex.

BALANÇO

ATIVO

PATRIMONIAL

PASSIVO

PATRIMONIO

LIQUIDO

Ativo – Compreende os bens e direitos

Passivo – Compreende as exigibilidades e obrigações.

Patrimônio Líquido – Representa a deferência entre o ativo e passivo, ou seja, o valor

líquido da empresa.

É importante que as contas sejam classificadas no balanço de forma ordenadas e uniformes

para permitir aos usuários um adequada análise e interpretação da situação patrimonial e financeira.

Visando atender a esse objetivo, a Lei nº 6.404/76, através do art. 178 e 179, definiu como deve ser a

disposição de tais contas, seguindo, para o Ativo , a classificação em ordem decrescente de grau de

liquidez e, para o Passivo, em ordem decrescente de prioridade de pagamento das exigibilidades.

Exemplo:

BALANÇO

ATIVO

Ativo Circulante

Ativo Realizável a Longo Prazo

Ativo Permanente:

Investimento

PATRIMONILA

PASSIVO

Passivo Circulante

Passivo Exigível a Longo Prazo

Resultado de Exercício Futuros

Patrimônio Líquido

15

Imobilizado

Diferido

Capital Social

Reservas de Capital

Reservas de reavaliação

Reservas de lucros

Lucros

ou

Prejuízos

Acumulados

Os grupos de Contas (veja o gráfico) foram dispostos dentro do critério do grau de liquidez

mencionado. Dentro de cada grupo, a ordem de liquidez e exigibilidade também está de conformidade

com a Lei 6.404/76.

2.3.4 Demonstração do Resultado do Exercício

É na Demonstração do Resultado do Exercício onde observamos o grande indicador global

de eficiência: o retorno resultante do investimento dos donos da empresa (lucro ou prejuízo).

O lucro é uma terminologia bastante ampla, encontramos vários tipos de lucro, tais como:

Lucro bruto

Lucro operacional

Lucro antes do imposto de renda

Lucro depois do imposto de renda

Lucro líquido.

Na determinação do resultado do exercício serão computados:

a) as receitas e os rendimentos ganhos no período, independentemente de sua realização em

moeda; e

b) os custos, despesas, encargos e perdas, pagos ou incorridos, correspondentes a essas

receitas e rendimentos.

2.3.4.1. Critérios básicos de apresentação.

Receita Bruta

(-) deduções

Receita Líquida

(-) custo das vendas ou dos serviços

Lucro Bruto( ou prejuízo)

(-) despesas operacionais

de vendas

administrativas

financeiras( deduzida a receita)

outras despesas ou receitas operacionais

Lucro Operacional ( ou prejuízo)

Receitas não operacionais

(-) despesas não operacionais

(+/ -) ganhos / perdas

Lucro antes do imposto de renda( ou prejuízo)

(-) provisão para o imposto de renda

Lucro depois do imposto de renda( ou prejuízo)

(-) participações de debêntures

(-) participações de empregados

(-) participações de administradores

(-) participações de partes beneficiárias

16

(-) contribuições e doações

Lucro Líquido( ou prejuízo)

Lucro Líquido por ação do capital social

O plano de contas :

Deduções da receita bruta

Vendas canceladas e devoluções

Abatimentos comerciais

Impostos incidentes sobre vendas

IPI

ICMS

ISS

PIS

COFINS

Despesas Operacionais

De vendas

Despesas com o pessoal

Comissões de vendas

Ocupação

Utilidades e serviços

Propaganda e publicidade

Despesas gerais

Impostos e taxas

Administrativas

Despesas com o pessoal

Ocupação

Utilidades e serviços ( água, luz, seguros, etc)

Honorários

Despesas gerais ( viagens e representações, higiene, etc)

Impostos e taxas

Resultados financeiros líquidos

Despesas financeiras(-) Receitas financeiras

Outras receitas e despesas operacionais

São atividades acessórias do objeto da empresa.

Lucros e prejuízo de participações em outras sociedades

Vendas de sucatas

Resultados não- operacionais

Somente farão parte dos resultados não- operacionais os lucros ou prejuízos na

venda ou baixa de bens do ativo permanente.

O artigo 189 da Lei das S.A estabelece que:

“Do resultado do exercício serão deduzidos, antes de qualquer participação, os prejuízos

acumulados e a provisão para o imposto sobre a renda.

Esse artigo trata somente da forma de cálculo das participações e, posteriormente, das

reservas e dividendos. Dessa forma, não significa que os prejuízos acumulados anteriormente devam ser

mostrados como redução na demonstração do Resultado do exercício, o que estaria totalmente incorreto.

Definições:

17

Receita Bruta - Compreende as vendas de produtos e serviços da empresa, pelo valor da

nota fiscal. Isso significa que estão inclusos dentro do valor os impostos de ICMS, IPI E ISS. A legislação

não tem recomendado a inclusão do IPI como receita bruta.

Receita Líquida - É considerado como receita de vendas, porque os impostos , as

devoluções e abatimentos sobre as vendas estão subtraindo a Receita Bruta.

Custo das vendas - A avaliação dos estoques é, conseqüentemente, a apuração do custo de

vendas. Por que representa a baixa nas contas de estoque pela vendas realizadas.

Custo das vendas por setor da economia:

CPV- custo do produtos vendidos. (empresas industriais).

CMV- custo das mercadorias vendidas. (empresas comerciais).

CSP- custo dos serviços prestados. (empresas prestadoras de serviços).

Lucro Bruto - É a diferença entre a venda líquida de mercadoria ou serviço e o custo da

mercadoria ou produto vendido.

Despesas operacionais - São despesas que contribuem para a manutenção da atividade

operacional da empresa. Constituem-se das despesas pagas ou incorridas para vender produtos e

administrar a empresa.

Lucro operacional - É contabilizado através da diferença entre o lucro bruto e as despesas

operacionais.

Resultado não operacional - São as despesas e receitas não relacionadas diretamente com a

finalidade (objetivo) do negócio da empresa, somente serão considerados resultados não-operacionais os

lucros ou prejuízos na venda ou baixa de bens do ativo permanente.

2.4 Demonstração de lucros ou prejuízos acumulados

Esta demonstração possibilita a evidenciação clara do lucro do período, a sua distribuição e a

movimentação ocorrida no saldo da conta de lucros ou prejuízos acumulados.

Conteúdo pela Lei.

“A demonstração de lucros ou prejuízos acumulados discriminará”:

I- o saldo do início do período , os ajustes de exercícios anteriores;

II- as reversões de reservas e o lucro líquido do exercício;

III- as transferências para reservas, os dividendos, parcela dos lucros incorporada ao capital

e o saldo ao final do período.

Forma de Apresentação

Saldo inicial

(+ / -) ajustes de exercícios anteriores

reversões de reservas

lucro líquido do exercício

saldo disponível

proposta da administração p/ destinação do lucro

18

reserva legal

reserva estatutária

reserva p/ contingência

reserva orçamentária(para expansão)

reserva de lucros a realizar

dividendos

saldo final do período

Exemplo:

Temos, no balanço apresentado, um saldo inicial de lucros acumulados em x2 de R$ 5.850

e um saldo final de R$ 7.200. Mais uma vez observa o aspecto estático do balanço que evidencia os saldos

no início e no fim do exercício, mas não destaca os motivos da variação de R$ 1.350.

A DLPA é uma demonstração dinâmica.

Vamos admitir que a empresa teve um lucro no período de R$ 2.000 e que R$ 650 foram

distribuídos como dividendos, então:

Saldo em 01.01.x2

+ lucro líquido exercício

saldo à disposição da diretoria

(-) dividendos distribuídos

saldo em 31.12x2

5.850

2.000

7.850

650

7.200

Como se pode verificar, a conta de lucros acumulados representa a interligação entre o

balanço patrimonial e a demonstração do exercício.

Comentários:

Ajustes de exercícios anteriores, a legislação dispõe que como ajuste de exercícios

anteriores serão considerados apenas os decorrentes de efeitos da mudança de critérios contábeis, ou da

retificação de erro imputável a determinado exercício anterior, e que não possam ser atribuídos a fatos

subsequentes.

A conta de lucros ou prejuízos acumulados pode sofrer débitos e créditos de diversas

origens.

Os créditos podem ser originados de:

- ajuste de exercícios anteriores;

- reversões de reservas;

- lucro líquido do exercício.

Os débitos que, em geral, representam apropriações dos lucros, podem ser dos seguintes

tipos:

- ajustes de exercícios anteriores;

- transferência para reservas;

- dividendos obrigatórios;

- prejuízo do exercício

DIVIDENDOS.

À parte do lucro que se destina aos acionistas da companhia.

A partir da lei 6.404/76 observamos a introdução do dividendo mínimo obrigatório com o

objetivo básico de proteger os acionistas, sobretudo, os minoritários.

Na hipótese do estatuto ser omisso, os acionistas têm direito de receber como dividendo

obrigatório à metade do lucro líquido ajustado que será calculado da seguinte maneira:

Lucro líquido do exercício

(-) quota destinada à constituição de reserva legal.

19

(-) importância destinada à formação de reserva para contingência;

(-) lucros a realizar transferidos para a respectiva reserva.

+ reversão de reservas para contingências formadas em exercícios anteriores.

+ reversão de reservas de lucros a realizar formadas em exercícios anteriores.

A distribuição de dividendos, de acordo com a lei 6.404/76 , somente poderá ser feita

utilizando-se os lucros acumulados ou as reservas de lucros( exceto a legal) e , em casos especiais, as

reservas de capital. Mas a contabilização dessa distribuição deverá sempre ser feita a débito da conta de

lucros ou prejuízos acumulados.

2.5 Demonstração das origens e aplicações de recursos

(DOAR)

Os objetivos básicos da DOAR são:

- Resumir as atividades financeiras e de investimentos da empresa, incluindo as operações

que geraram ou utilizaram recursos durante o período.

- Complementar a divulgação das alterações ocorridas na posição financeira durante o

período.

Para que serve:

Explica a variação do capital circulante líquido (capital de giro próprio ou capital de giro

líquido) ocorrida de um ano para outro. Ajuda-nos a compreender como e por que a posição financeira

mudou de um exercício para outro.

Quem está obrigado a fazer a DOAR

- Toda Cia. Aberta.

- Toda Cia fechada (S.A) considerada grande empresa.

Variação do capital circulante líquido

Ativo circulante

Em 31.12.97 300.000

Em 31.12.98 400.000

Aumentos

100.000

passivo circulante = CCL

200.000

100.000

250.000

150.000

50.000

50.000

Pelo exemplo constatamos que houve uma variação no capital circulante líquido de R$

50.000 , isto é, há uma evolução de R$ 100.000 para R$ 150.000.

É exatamente esta variação de R$ 50.000 que a DOAR explicará.

Regras:

1a ) Sempre , quando houver uma operação envolvendo unicamente contas do circulante ,

não altera o capital circulante líquido.

2a ) Sempre , quando houver uma operação envolvendo contas do circulante e não

circulante, haverá alteração do capital circulante líquido.

20

OBS: o objetivo da DOAR é exatamente mostrar o como e o porquê da mutação do CCL.

O CCL só varia com operações não circulante X circulante. Portanto , a alteração do não circulante é a

causa da variação do circulante. Por isso, a DOAR evidencia apenas o resultado das variações do não

circulante que provocam alterações no circulante.

Dessa forma a DOAR não evidencia, por exemplo, a operação que envolve estoque X

fornecedores, uma vez que se trata de contas de circulante. Portanto, a DOAR só existe quando houver

alterações simultâneas de circulante X não circulante.

Exemplos de operações que afetam o CCL:

1) aumento de capital em dinheiro no valor de R$ 28.000 depositados no banco.

CIRCULANTE

NÃO CIRCULANTE

Bancos c/ movimento 28.000 capital anterior

28.000

Houve um acréscimo no CCL.

2) venda de R$ 15.000 de ações a vista, constante no realizável a longo prazo.

CIRCULANTE

NÃO CIRCULANTE

Caixa

15.000

Realizável a LP

15.000

Houve um acréscimo no CCL.

3) Realiza um financiamento junto a um banco de investimento para aquisição de vários

itens do imobilizado, no valor de R$ 3.000.

CIRCULANTE

NÃO CIRCULANTE

Bancos c/ movimento 3.000

financiamento

3.000

Houve um acréscimo no CCL.

4) Aquisição de imóvel, à vista, por R$ 18.000

CIRCULANTE

NÃO CIRCULANTE

Bancos c/ movimento 18.000 imobilizado

18.000

Houve uma diminuição no CCL.

Descrição das Origens

As origens de recursos são representadas pelos aumentos no capital circulante líquido, e as

mais comuns são:

a) das próprias operações , quando as receitas (que geraram ingressos de capital circulante

líquido) do exercício são maiores que as despesas (que geram aplicações ou reduções de capital circulante

líquido).

Assim, ignorando as despesas ou receitas que não afetam o capital circulante líquido ,

temos que:

Se houver lucro, teremos uma origem de recursos.

Se houver prejuízo, teremos uma aplicação de recursos.

b) dos acionistas, pelos aumentos de capital integralizados pelos mesmos no exercício, já

que tais recursos aumentaram as disponibilidades da empresa e, conseqüentemente , seu capital circulante

líquido.

c) de terceiros, por empréstimos obtidos pela empresa, pagáveis a longo prazo, bem como

dos recursos oriundos da venda a terceiros de bens do ativo permanente , ou de transformação do

realizável a longo prazo em ativo circulante.

Descrição das Aplicações.

21

As aplicações de recursos são representadas pelas diminuições do capital circulante líquido,

e as mais comuns são:

a) inversões permanentes derivadas de:

aquisição de bens do ativo imobilizado.

Aquisição de novos investimentos permanentes em outras sociedades.

Aplicação de recursos no ativo diferido.

b) pagamento de empréstimos a longo prazo, pois, assim como a obtenção de um novo

financiamento representa uma origem , a sua liquidação significa uma aplicação.

c) remuneração de acionistas, derivada dos dividendos distribuídos.

Origens e Aplicação que não afetam o capital circulante líquido, mas aparecem na

demonstração.

a) aquisição de bens do ativo permanente pagável a longo prazo;

b) conversão de empréstimo de longo prazo em capital;

c) integralização de capital em bens do ativo permanente ;

d) venda de bens do ativo permanente recebível a longo prazo.

2.6 Fluxo de caixa

As empresas durante a sua vida realizam diversas operações como por exemplo: operações

de vendas, compras, investimentos e financiamentos; ocorrem, entretanto, que através dessas operações o

volume de entradas e saídas de numerários se alteram.

Conceito: Conjunto de ingressos e desembolsos de numerários ao longo de um período de

tempo. O fluxo de caixa demonstra a situação financeira de uma empresa, considerando todas as fontes de

recursos e todas as aplicações de recursos.

Objetivo: Fornecer informações sobre pagamentos e recebimentos, em dinheiro de uma

empresa ocorrido durante um determinado período.

Finalidade: Os usuários desse demonstrativo têm informações relevantes e podem avaliar

os seguintes pontos:

• a capacidade da empresa em gerar futuros fluxos líquidos positivos de caixa;

• a capacidade da empresa em honrar seus compromissos,pagar dividendos e retornar

empréstimos obtidos;

• a liquidez, solvência e flexibilidade financeira;

• a taxa de conversão de lucro em caixa;

• a performance operacional de diferentes empresas,por eliminar os efeitos de distintos

tratamentos contábeis para as mesmas transações e eventos;

22

• o grau de precisão das estimativas passadas de fluxos futuros de caixa;

• os efeitos, sobre a posição financeira da empresa, das transações de investimentos e de

financiamentos;

• programação dos ingressos e dos desembolsos de caixa, de forma criteriosa, permitindo

determinar o período em que deverá ocorrer falta de recursos e o montante, havendo tempo suficiente para

as medidas necessárias;

• determinar quanto de recursos próprios à empresa dispõe em dado período, e aplica-los de

forma mais rentável, bem como analisar os recursos de terceiros que satisfaçam as necessidades da

empresa etc.

Requisitos para que o fluxo de caixa cumpra a sua finalidade:

• evidenciar o efeito periódico das transações de caixa segregadas por atividades

operacionais, atividades de investimentos e atividades de financiamentos, nesta ordem;

• evidenciar separadamente, em notas explicativas que façam referência à Demonstração do

fluxo de caixa, as transações de investimento e financiamento que afetam a posição patrimonial da

empresa, mas não impactos diretamente os fluxos de caixa do período;

• reconciliar o resultado líquido (lucro/prejuízo) com o caixa líquido gerado ou consumido

nas atividades operacionais.

Movimentações no fluxo de caixa por atividade:

Atividades operacionais:

Atividades relacionadas com o fim pretendido pela empresa, envolvendo a produção e

entrega de bens e serviços e fatos que não sejam definidos como atividades de investimento e

financiamento.

Entradas:

• recebimento pela venda de produtos e serviços a vista, ou das duplicatas correspondentes

no caso no caso de vendas a prazo. Recebimento decorrente dos descontos das duplicatas emitidas contra

as vendas a prazo efetuadas, de curtos e longos prazos, em bancos;

• recebimento de juros sobre empréstimos concedidos e sobre aplicações financeiras em

outras sociedades;

• recebimento dividendo pela participação no patrimônio de outras empresas;

• outros recebimentos que não se originaram de transações definidas como atividades de

investimentos e financiamentos. Exemplos: recebimentos decorrentes de sentenças judiciais, indenizações

por sinistros, exceto aquelas diretamente relacionadas a atividades de investimento ou financiamento,

como por exemplo: sinistro em uma edificação e reembolso de fornecedores.

Saídas:

• pagamentos a fornecedores referentes ao suprimento de matéria-prima para a produção e

revenda de bens. Pagamento do principal dos títulos de curto e longo prazo referente a compras a prazo.

Pagamentos aos fornecedores de outros insumos de produção,incluídos os serviços prestados por terceiros;

• pagamento dos tributos de competência Federal, Estadual e municipal;

• pagamento das despesas financeiras decorrentes dos financiamentos.

23

Atividades de Investimento:

Atividades relacionadas com o aumento e diminuição dos ativos de longo prazo que a

empresa utiliza para produzir bens e serviços. Concessão e recebimento de empréstimos,aquisição e venda

de instrumentos financeiros e patrimoniais de outras entidades e a aquisição e alienação de imobilizado.

Entradas:

• recebimento do principal dos empréstimos concedidos ou da venda desses ativos a outras

entidades, exceto ativos financeiros classificados como equivalentes - caixa.

• recebimento pela venda de títulos de investimento a outras entidades;

• recebimento pela venda de participações em outras empresas;

• recebimento pelo resgate de participação pelas entidades investidas;

• venda de ativos fixos utilizados na produção.

Saídas:

• desembolso dos empréstimos concedidos pela empresa e pagamento pela aquisição de

títulos de investimento de outras entidades;

• pagamento pela aquisição de títulos patrimoniais de outras empresas;

• pagamento pela compra no ato ou em data próxima de ativos fixos utilizados na produção.

Atividades de Financiamentos:

Atividades relacionadas com os empréstimos de credores e investidores, obtenção de

recursos dos sócios e o pagamento a estes de retorno sobre seus investimentos ou do próprio reembolso do

investimento.amortização ou liquidação de empréstimos, obtenção e pagamento de recursos externos de

longo prazo.

Entradas:

• venda de ações emitidas;

• empréstimos obtidos de curto e longo prazo;

• recebimento de contribuições, de caráter permanente ou temporário, que, por expressa

determinação dos doadores, têm a finalidade estrita de adquirir, construir ou expandir a planta instalada, aí

incluídos equipamentos ou outros ativos de longa duração necessária à produção.

Saídas:

• dividendos pagos ou outras distribuições aos sócios, incluindo o resgate de ações da

própria empresa;

• pagamento dos empréstimos obtidos, excetuando os juros;

• pagamento do principal referente ao ativo fixo adquirido a prazo.

Modelo de Fluxo de caixa

Existem diversos modelos de fluxos de caixa; cada empresa, dependendo de suas atividades

e tamanho, deverá optar por um deles. Para um eficiente fluxo de caixa a empresa deverá elaborar o mais

detalhado possível, isto é, mais especificado, porque terá o maior controle das entradas e saídas de caixa,

podendo tomar ações corretivas ou saneadoras.

MODELO

ITENS

1-INGRESSOS

venda a vista

cobrança em carteira

cobrança bancária

descontos de duplicatas

vendas de itens do

permanente

JAN

ativo

FEV

TOTAL

24

aluguéis recebidos

aumento do capital social

receitas financeiras

outros

SOMA

2-DESEMBOLSOS

compra a vista

fornecedores

salários

compras de itens do ativo

permanente

energia elétrica

telefone

manutenção de máquinas

despesas administrativas

despesas com vendas

despesas tributárias

despesas financeiras

outros

SOMA

3-DIFERENÇA (1-2)

4-SALDO

INICIAL

DE

CAIXA

5-DISPONIBLIDADE

ACUMULDA(+/- 3+4)

6-NÍVEL DESEJADO DE

CAIXA

7-EMPRÉSTIMOS

A

CAPTAR

8-APLICAÇÕES

NO

MERCADO FINANCEIRO

9-AMORTIZAÇÕES

DE

EMPRÉSTIMOS

10-RESGATES

DE

APLICAÇÕES

FINANCEIRAS

11-SALDO

FINAL

DE

CAIXA

Descrição dos itens:

• Ingressos:

Entradas de caixa e bancos, vendas à vista, ou vendas a prazo que necessitam de mapas

auxiliares de recebimentos normais (cobranças simples e bancária), ingressos por aumento de capital,

descontos de duplicatas, vendas do ativo permanente, aluguéis recebidos e receitas financeiras.

• Desembolsos:

Compras à vista e a prazo que necessitam de mapas auxiliares para posterior fluxo de caixa,

pagamento de salários, encargos sociais, serviços terceirizados, despesas indiretas de fabricação, despesas

operacionais, compra de itens do ativo permanente.

Desembolsos são todas as operações financeiras decorrentes de pagamentos gerados pelo

processo de produção, comercialização e distribuição de produtos e serviços.

25

Diferença do período:

É a comparação entre os ingressos e desembolsos do período, podendo ser positiva,

negativa ou nula.

Saldo inicial de caixa:

É o saldo de caixa final do período anterior.

Disponibilidade acumulada:

É o resultado da diferença do período, mais o saldo inicial de caixa.

Nível desejado de caixa:

É o disponível para o período seguinte em função do volume de ingressos e desembolsos

futuros.

Empréstimos ou aplicações de recursos:

Apurando o saldo da disponibilidade, poderemos captar empréstimos para suprir a

necessidade de caixa, ou aplicar no mercado financeiro se houver excesso de caixa.

Amortizações ou resgates das aplicações:

Quando acontecer às liquidações de empréstimos haverá o desembolso, e os resgates das

aplicações constituem-se os recebimentos.

Saldo final:

É o saldo desejado de caixa para o período.

2.7 Padronização das demonstrações financeiras

Neste mundo competitivo as empresas procuram analisar os seus concorrentes e alguns

problemas são enfrentados quando comparam as demonstrações financeiras de uma empresa com as outras

empresas similares. Vejamos por exemplo: duas empresas de tamanho diferente, a Ford e a GM, são

competidoras, mas a GM é muito maior (em termos de ativos), portanto, difícil de compara-las

diretamente. Mesmo comparando as demonstrações financeiras de diferentes períodos de uma empresa,

haveria problemas caso esta empresa ampliasse o seu tamanho. Outro problema enfrentado é quando

comparamos demonstrações financeiras em moedas diferentes, como por exemplo: comparar

demonstrações financeiras elaboradas em dólares e em reais.

2.7.1 Método de padronização

Existem vários métodos de padronização, abordaremos um método comum e útil, que é

traduzir os valores monetários em porcentagens.Quando realizamos este método chamamos de

demonstrações financeiras de tamanho comum.

Demonstrações financeiras de tamanho comum representam a padronização das contas em

termos percentuais, sendo as contas do Balanço Patrimonial exibidas como porcentagens do ativo e

passivo, e as contas do Demonstrativo do Resultado do Exercício como porcentagens das vendas.

2.7.2 Análise dos demonstrativos financeiros

26

Objetivos: fornecer informações numéricas de dois ou mais períodos , de modo a

auxiliar ou instrumentar acionistas, administradores, fornecedores, clientes, governo , instituições

financeiras, investidores e outras pessoas físicas ou jurídicas interessadas em conhecer a situação da

empresa ou para tomar decisões.

Aspectos que podem não estar evidenciados pela análise.

a) capacidade ociosa de máquinas e equipamentos: fato que, numa simples análise de demonstrativos,

pode ficar encoberto.

b) análise de tendências: comparação entre os resultados obtidos nas análises de diversos períodos visando

obter a tendência do resultado em epígrafe.

Exemplo:

taxa de lucratividade

Empresas:

X1

X2

X3

X4

A

20% 17% 13% 10%

B

2%

4%

7%

8%

Nota: se a tendência dos números continuar a situação da empresa B em um ou dois anos

estará melhor do que a empresa A .

c) comparações: com outras empresas do mesmo ramo e porte e com índices padrão estabelecidos pela

média dos índices das empresas do mesmo ramo ou porte.

Objetivo: verificar se o índice obtido pela empresa está na média, abaixo ou acima dela.

Cuidados na análise.

A análise deve ser entendida dentro de suas possibilidades e limitações. De um lado, mais

aponta problemas a serem investigados do que indica soluções, de outro, desde que convenientemente

utilizada pode transformar- se num poderoso “painel de controle “da administração.

Para isso, é necessário atentar para os seguintes detalhes:

a) registros contábeis da empresa devem ser mantidos com esmero;

b) ainda que o departamento de contabilidade da empresa realize um grande esforço para

manter os registros de forma correta, é altamente desejável que os relatórios financeiros sejam auditados

por auditor independente ou, pelo menos, tenha havido uma minuciosa revisão por parte da auditoria

interna.

c) é preciso tomar muito cuidado na utilização de valores extraídos de balanços iniciais e

finais, principalmente na área de contas a receber e estoques , pois muitas vezes tais contas, nas datas de

balanço , não são representativas das médias reais de período.

d) os demonstrativos objetos de análise devem ser corrigidos tendo em vista as variações do

poder aquisitivo da moeda.

e) a análise de balanço limitada a apenas um exercício é muito pouco reveladora, salvo nos

casos de quocientes de significação imediata.

Adicionalmente é necessário comparar nossos quocientes e tendências com:

1) quocientes dos concorrentes;

2) metas previamente estabelecidas pela administração ( quocientes padrão).

Limitações da análise financeira

Além das já comentadas, a análise realizada levando-se em conta apenas valores de balanço

e de outros demonstrativos contábeis ainda tem uma limitação adicional, que é a de não utilizar

quantidades ou unidades físicas, juntamente com valores.

Na análise de eficiência e produtividade, bem como de certas relações que envolvem

valores e quantidades, muitas informações úteis podem ser extraídas. Os bancos norte-americanos , por

27

exemplo, costumam publicar relações entre volume de depósitos e número de empregados, entre valor

dos empréstimos concedidos e número de mutuários etc. certos padrões comparativos de eficiência podem

ser daí retirados. Assim , sabe-se que, em média, um banco de certo porte não deveria Ter mais do que X

empregados por $ milhão de depósitos, e assim por diante.

Informações em unidades físicas são freqüentemente tão ou mais importantes do que em

valores, ou pelo menos realçam a utilidade dos quocientes quando relacionamos quantidades com valores.

Uma área que deve merecer a análise à parte é a de fluxo de capital de giro líquido e fluxo

de caixa. A análise quantitativa e qualitativa das fontes e usos de capital de giro líquido pode fornecer

muitas indicações úteis para otimizar a estrutura financeira de capital no médio e longo prazo. Da mesma

forma, uma análise do fluxo de caixa, principalmente o projetado, auxilia a desvendar os períodos em que

se torna necessário reforço de caixa ou em que devemos aplicar recurso ociosos.

Análise segundo a estrutura do Balanço Patrimonial

O número de combinações possíveis com os dados dos demonstrativos contábeis é imenso.

Alguns quocientes especiais terão interesse em casos específicos. Por exemplo, num banco , talvez seja de

interesse relacionar os depósitos a prazo fixo com os depósitos sem juros. As possibilidades são inúmeras

.Todavia , consideramos que, num grande número de situações , os quocientes vistos servem às finalidades

essenciais de uma análise de balanço, principalmente numa empresa industrial ou comercial.

Interpretação em conjunto dos quocientes: Este é um dos aspectos básicos da análise de

balanço. Nenhuma fórmula ou receita de bolo ou quadro especial, irá substituir o julgamento e a arte de

cada analista, em cada caso. O que pode formar , através da apreciação conjunta dos quocientes, o mais

das vezes, é uma opinião de conjunto , mais do que um veredicto.

Providências para análise conjunta dos quocientes :

1) Antes mesmo de iniciar a análise de balanço , conheça intimamente a empresa que

pretende analisar, o produto que transaciona, a função produção da empresa, se existem operações típicas

de financiamento etc. É necessário , portanto, conhecer bem as características operacionais da empresa, as

formas peculiares de financiamento, a característica dos estoques, o tipo de máquinas e equipamentos

utilizados etc.

2) Colecione todos os quocientes calculados e faça a análise:

a) individual: anote sua avaliação de cada quociente individualmente compare com

o quociente análogo médio do setor.

b) por grupos: análise de liquidez, do endividamento, da rentabilidade e de outros

quocientes de interesse.

2.7.3 Análise vertical

Objetivo: medir percentualmente cada componente em relação ao todo do qual faz parte, e

fazer as comparações caso existam dois ou mais períodos.

Este tipo de análise é importante para avaliar a estrutura de composição de itens e sua

evolução no tempo.

Exemplo:

A Empresa Fama apresentava a evolução dos grupos do ativo em relação ao ativo

total (valores expressos em moeda constante)

1996 %

1997 %

1998 %

1999 %

disponibilidade

20

15

10

8

28

duplicatas a Receber (CP)

estoque

duplicatas a Receber (LP)

imobilizado

investimentos

diversos

totais

90

60

10

150

5

3

338

85

80

20

200

15

5

420

20

110

25

250

15

10

440

22

130

30

300

30

12

532

Conclusões sobre a análise:

Dentre os grandes itens, nota-se diminuição da participação do disponível sobre o ativo

total, o que pode ser ótimo indício. Os estoques sofrem acréscimo de 18 para 19 %, e para 25 % em 1998,

decrescendo ligeiramente sua participação em 1999, no nível de 24 %, porém acima do nível inicial. Seria

preciso investigar o porquê disso e com quais fundos foi aumentada a participação dos estoques. Em parte

, talvez isso tenha sido possível pela melhor administração do disponível.

O que ocorre com os recebíveis a curto prazo: diminuem bastante de 1996 a 1997, passando

de 27% para 20%. Sofrem decréscimo brutal em 1998, o qual deverá ser investigado quanto às verdadeiras

causas. Entretanto, mantêm-se baixos em 1999. Estes dois últimos valores podem ser indicativos de que a

empresa praticamente não vendeu a prazo (ou de outros fatores). De qualquer forma, pode ser altamente

positiva a diminuição percentual dos disponíveis e recebíveis sobre o ativo total.

Em compensação, a empresa conseguiu transferir recursos maciços para investimentos em

imobilizado. Este aumentou sua participação de 44% , em 1996, para 48%, em 1997, e 57%, em 1998,

mantendo–se praticamente estável em 1999. A empresa está, talvez, queimando saldos em dinheiro e

recebíveis para investir em estoque e imobilizado. Seria, por outro lado, necessário analisar a composição

das fontes de recursos para se ter uma idéia melhor do que ocorreu. Se esta análise revelar, por exemplo,

que o endividamento de longo prazo não se alterou muito e que não houve acréscimos de capital por

subscrição, efetivamente a expansão do imobilizado pode Ter sido obtida às custas de uma retração do

capital de giro líquido. É necessário analisar como se comportar o exigível a curto prazo. É provável que

tenha pelo menos mantido, se não aumentou (dadas as hipóteses de não crescimento do endividamento a

longo prazo e do capital), sua participação. Será necessário analisar mais adequadamente a situação de

liquidez e sua tendência.

No demonstrativo de resultado, a análise vertical pode ser até de maior utilidade.

Exemplo: DRE da Empresa Fama

1993 %

1994 %

vendas

385

520

CMV

193

244

lucro bruto

192

276

despesas. Operacionais

123

178

salários

80

115

depreciações

10

15

impostos

8

12

outras

25

36

lucro operacional

69

98

despesas. Não operacionais.

10

36

lucro antes ir

59

62

provisão p/ ir

19

22

lucro líquido

40

40

A análise vertical é extremamente reveladora, neste caso. Verifica-se que até o item lucro

operacional a empresa manteve e até melhorou o desempenho em relação a 1993. De fato o custo das

vendas que representava 50% das mesmas diminuiu para 47%, aumentando, portanto, a participação do

lucro em vendas. Entretanto, verifica-se acréscimo percentual das despesas operacionais, as quais passam

de 32% para 34%.Interessante notar que, dentro do grupo despesas operacionais, seus componentes

29

individuais mantêm as participações com relação ao total de despesas operacionais. Por algum motivo,

a empresa não conseguiu controlar as despesas operacionais ao mesmo nível percentual de 1993, com

relação as vendas. Isto foi quase o suficiente para anular a vantagem obtida no custo das vendas.

No item despesas não operacionais verifica-se o fator primordial que fará o desempenho da

empresa empobrecer, pelo menos no que se refere o DRE. Passaram de 3% para 7% das vendas, mais alta,

embora não alarmante. Em conseqüência da piora no item despesas não operacionais, todos os demais

relacionamentos se deterioram. De um lucro líquido de 10% sobre as vendas passamos para 8%, embora

em valores absolutos permaneçam iguais.

2.8 Análise Horizontal

A finalidade principal da análise horizontal é apontar o crescimento de itens dos balanços e

das demonstrações de resultado(bem como de outros demonstrativos) através dos períodos, a fim de

caracterizar tendências.

Análise horizontal na DRE

Exemplo:

1991

1992

VENDAS

100

107

CMV

70

76

30

31

32

1993

115

83

32

1994

123

91

33

1995

132

99

LB

A tabela de análise horizontal sempre é realizada em termos de índices. o índice do ano

estabelecido como base é l00 e os valores dos anos seguintes são expressos em relação ao índice base,

100. Assim procedendo, os índices seriam:

VENDAS

CMV

1991

100

100

1992

107

109

1993

115

119

1994

123

130

1995

132

141

Nota-se que o custo das vendas está crescendo mais rapidamente do que vendas. Isto levou

a estagnação do Lucro Bruto. Se calcularmos a taxa implícita média (composta) de crescimento anual das

duas séries, veremos que vendas cresce cerca de 7%, ao passo que custo das vendas cresce 9%.

A análise horizontal aplicada a itens do balanço tem o mesmo significado que a aplicada a

itens do DRE. Trata-se de discernir o ritmo de crescimento dos vários itens. Alguns itens , como, por

exemplo , o disponível, desejamos controlá-los de maneira especial. Todavia, frequentemente a análise

horizontal ganha sentido apenas quando aliada à vertical. O disponível pode Ter crescido em valores

absolutos, mas sua participação percentual sobre o ativo circulante ou total pode Ter-se mantido constante

ou até Ter diminuído por causa do aumento do giro e das dimensões da empresa. A análise horizontal e a

análise vertical devem ser utilizadas conjuntamente.

Análise Horizontal ( análise de tendência)

A observação de uma sequência de um mesmo índice ou de uma sequência de valores de

uma mesma conta, durante vários anos ou períodos, é denominada análise horizontal. Exemplo:

liquidez corrente

1997

1,20

1998

1,28

1999

1,37

30

Portanto, só pode existir análise horizontal se tivermos, pelo menos, índices ou valores

de dois anos. Com dados de apenas um ano não é possível fazer a análise horizontal ( neste caso faremos a

análise vertical).

2.9 Indicadores de liquidez

São utilizados para avaliar a capacidade de pagamento da empresa, isto é, constituem uma

apreciação sobre se a empresa tem capacidade para saldar seus compromissos. Esta capacidade de

pagamento pode ser avaliada num longo prazo, num curto prazo ou em prazo médio.

1) Índice de Liquidez Imediata= Disponibilidade

Passivo circulante

Este quociente representa o valor de quanto dispomos imediatamente para saldar nossas

dívidas de curto prazo. Considere-se que a composição etária do numerador e denominador é

completamente distinta. No numerador temos fundos imediatamente disponíveis. No denominador,

dívidas que, embora de curto prazo, vencerão em 30, 60, 90, 180 e até 365 dias. Assim, a composição

mais correta seria com o valor presente de tais vencimentos, ou colocando-se no denominador o valor que

pagaríamos se nos dispuséssemos a pagar as dívidas de curto prazo hoje, de uma só vez. Provavelmente

obteríamos um desconto. Procura-se Ter uma relação disponível / passivo a menor possível, em cada data.

É claro que não podemos correr o risco de não contar com disponibilidades quando as dívidas vencerem.

2) Índice de liquidez corrente= Ativo circulante

Passivo circulante

Este quociente relaciona quantos reais dispomos, imediatamente disponíveis e conversíveis

em curto prazo em dinheiro, com relação às dívidas de curto prazo. É um índice muito divulgado e

freqüentemente considerado como o melhor indicador da situação de liquidez da empresa. É preciso

considerar que no numerador estão incluídos itens tão diversos como: disponibilidades, valores a receber a

curto prazo, estoques e certas despesas pagas antecipadamente. No denominador, estão incluídas as

dívidas e obrigações vencíveis a curto prazo. No quociente de liquidez é preciso, como de resto para

muitos outros quocientes, atentarmos para o problema dos prazos dos vencimentos das contas a receber e

das contas a pagar. Por outro lado, a inclusão dos estoques no numerador pode diminuir a validade do

quociente como indicador de liquidez.

É importante realçar , neste momento, dois aspectos limitativos, relativos à liquidez

corrente: o primeiro é que o índice não revela a qualidade dos itens no ativo circulante (os estoques estão

superavaliados, são obsoletos, os títulos a receber são totalmente recebíveis ?). o segundo é que o índice

não revela a sincronização entre recebimentos e pagamentos, ou seja, através dele não identificamos se os

recebimentos ocorrerão em tempo para pagar as dívidas vincendas. Assim, em uma liquidez corrente igual

a 2,5 (aparentemente boa), pode a empresa estar em crise de liquidez, pois grande parte dos vencimentos

das obrigações a curto prazo se concentram no próximo mês, enquanto a concentração dos recebimentos

ocorrerá dentro de 90 dias. Isoladamente, os índices de LC superiores a 1,0, de maneira geral são

positivos. Conceituar o índice, todavia, sem outros parâmetros, é uma atitude bastante arriscada, por isso

desaconselhável.

3) Índice de liquidez Seca= Ativo circulante - Estoques

Passivo Circulante

31

Esta é uma variante muito adequada para se avaliar conservadoramente a situação de

liquidez da empresa. Eliminando-se os estoques do numerador, estamos eliminando uma fonte de

incerteza. Por outros lado, estamos eliminando as influências e distorções que a adoção deste ou daquele

critério de avaliação de estoques poderia acarretar, principalmente se os critérios foram mudados ao longo

dos períodos. Permanece o problema dos prazos do ativo circulante (no que se refere aos recebíveis) e do

passivo circulante. Em certas situações, pode-se traduzir num quociente bastante conservador, visto a alta

rotatividade dos estoques. O quociente apresenta uma posição bem conservadora da liquidez da empresa

em determinado momento, sendo preferido pelos emprestadores de capitais.

4) Índice de Liquidez Geral = AC + RLP

PC. + ELP

Este quociente serve para detectar a saúde financeira (no que se refere à liquidez) de longo

prazo do empreendimento. Mais uma vez, o problema dos prazos empobrece o sentido e a utilidade do

quociente, a não ser que seja explicitamente levado em sua devida conta. Os prazos de liquidação do

passivo e de recebimento do ativo podem ser o mais diferenciados possível, ainda mais se considerarmos

que temos passivo a ativo a longo prazo. Às vezes, acontece que os índices de liquidez corrente e seca se

apresentam como razoáveis em decorrência de vultosos empréstimos a longo prazo. Assim, ao

calcularmos o quociente de liquidez corrente, o numerador estará afetado para mais pela entrada do

disponível , ao passo que o denominador não será afetado, pois somente o passivo circulante é

considerado. Entretanto, a posição de longo prazo pode ser muito menos favorável. Se não contarmos com

grandes aplicações em valores a receber de longo prazo, a posição de liquidez no longo prazo ficará

comprometida.

2.10 Indicadores da Estrutura de capitais

Definição: É por meio desses indicadores que apreciaremos o nível de endividamento da

empresa.

Sabemos que o ativo (aplicação de recursos) é financiado por capitais de terceiros (passivo

circulante + exigível a longo prazo) e por capitais próprios (patrimônio líquido). Portanto, capitais de

terceiros e capitais próprios são fontes (origens) de recursos.

Também são os indicadores de endividamento que nos informam se a empresa se utiliza

mais de recursos de terceiros ou de recursos dos proprietários. Saberemos se os recursos de terceiros tem

seu vencimento em maior parte a curto prazo ou a longo prazo.

Na análise do endividamento há necessidade de detectar as características do seguinte

indicador:

a) Empresas que recorrem a dívidas como um complemento dos capitais próprios para

realizar aplicações produtivas no seu ativo. Este endividamento é sadio, mesmo sendo tanto elevado, pois

as aplicações produtivas deverão gerar recursos para saldar o compromisso assumido.

b) Empresas que recorrem a dívidas para pagar outras dívidas que estão vencendo. Por não

gerarem recursos para saldar os seus compromissos, elas recorrem a empréstimos sucessivos.

Permanecendo este círculo vicioso, a empresa será uma séria candidata à insolvência.

1) Quociente de participação de capitais

de terceiros sobre os recursos totais =

Exigível Total

CT +CP

32

Este quociente relaciona as fontes de fundos entre si, procurando retratar a posição

relativa do capital próprio com relação ao capital de terceiros. Indicam a relação de dependência da

empresa com relação a capital de terceiros. Também significa qual a porcentagem do ativo total financiada

com recursos de terceiros. No longo prazo , a porcentagem de capitais de terceiros sobre os fundos totais

não poderia ser muito grande, pois isto iria progressivamente aumentando as despesas financeiras,

deteriorando a posição de rentabilidade da empresa.

Patrimônio Líquido

2) Independência Financeira =

Ativo Total

Este quociente indica o percentual investido no ativo com recursos próprios.

CP

3) Garantia do capital próprio ao capital de terceiro=

CT

Este quociente revela a proporção dos capitais próprios em relação aos capitais de terceiros.

Tanto maior , maior a garantia dos credores que participam do financiamento do ativo.

CT

4) Quociente de capitais de terceiros/ capitais próprios =

CP

Este quociente também indica a dependência de recursos de terceiros, retrata o

posicionamento das empresas com relação aos capitais de terceiros.

Passivo circulante

5) Quociente de participação das dívidas=

CT

Este quociente representa a composição do endividamento total ou qual a parcela que se

vence a curto prazo , no endividamento total.

A empresa em franca expansão deve procurar financiá-la , em grande parte, com

endividamento de longo prazo, de forma que, à medida que ela ganhe capacidade operacional adicional

com a entrada em funcionamento dos novos equipamentos e outros recursos de produção, tenha condições

de começar a amortizar suas dívidas.

Cada empreendimento possui uma estrutura otimizante de composição de recursos e não

existem, a rigor, regras fixas. A natureza do endividamento, as taxas de juros, os riscos, quando

comparados com o retorno que tais recursos propiciam uma vez investidos, devem ser, por sua vez,

comparados com os custos alternativos da captação de capital de risco.

2.11 Indicadores do ciclo operacional

Estudaremos quantos dias a empresa demora, em média, para receber suas vendas, para

pagar suas compras e para renovar o seu estoque.

Para fins de análise, quanto maior for a velocidade de recebimento de vendas e de

renovação de estoque, melhor. Por outro lado, quanto mais lento for o pagamento das compras, desde que

não corresponda a atrasos, melhor

33

Observe que a soma do Prazo Médio de Recebimento de Vendas (PMRV) com o Prazo