UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

Finanças Corporativas

Prof. José Thadeu Paulo Henriques

[email protected]

Belém – Pará

Julho/2012

1

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

SUMÁRIO

INTRODUÇÃO

CONSIDERAÇÕES GERAIS SOBRE A GESTÃO FINANCIRA

1.0

1.1

O GERENTE FINANCEIRO FUNÇÕES, HABILIDADES E COMPETÊNCIAS.

1.1.1

As Funções Administrativas dos Gerentes

1.1.2

Os Papéis dos Gerentes

1.1.3

As Habilidades de um Gerente

1.1.4

Indicadores de Desempenho dos Gerentes

1.1.5

As Atividades dos gerentes Financeiros

1.1.6

A Organização da Função Financeira

1.1.7

Áreas de Conhecimento da Gestão Financeira

1.1.8

As Metas do Gestor Financeiro

1.2

INSTITUIÇÕES FINANCEIRAS, MERCADOS E TÍTULOS NEGOCIADOS.

1.2.1

Instituições Financeiras

1.2.2

Instituições Auxiliares do Sistema Financeiro

1.3

MERCADOS FINANCEIROS

1.3.1

Tipos de Mercados

1.4

TITULOS NEGOCIADOS NO MERCADO

1.4.1

Títulos Públicos Federais

1.4.2

Títulos Privados

1.5

INDICADORES DE MERCADO

1.5.1

Indicadores Econômicos

1.5.2

Índices de Inflação

1.5.3

Taxa de Câmbio

Índices de Referência - Benchmarks

1.5.4

2.0

DEMONSTRAÇÕES FINANCEIRAS, ANÁLISE E TRIBUTAÇÃO.

2.1

RELATÓRIO DOS ACIONISTAS

2.2

DEMONSTRAÇÕES FINANCEIRAS

2.2.1

Demonstração de Resultado

2.2.2

Balanço Patrimonial

2.2.3

Demonstração de Lucros e Prejuízos acumulados

2.2.4

Demonstração de Fluxo de Caixa

2.3

ANÁLISE DAS DEMONSTRAÇÕES FINANCEIRAS

2.3.1

Índices de Liquidez

2.3.2

Índices de Atividade

2.3.3

Índices de Endividamento

2.3.4

Índices de Lucratividade

2.4

FORMAS DE TRIBUTAÇÃO DA PESSOA JURÍDICA

2.4.1

Simples Nacional

2.4.2

Lucro Presumido

2.4.3

Lucro Arbitrado

2.4.4

Lucro Real

3.0 PLANEJAMENTO E CONTROLE FINANCEIRO

3.1

PLANEJAMENTO INCREMENTAL

3.1.1

Planejamento do Caixa

3.1.2

Planejamento do lucro

3.1.3

Projeção do Balanço Patrimonial

3.2

ALAVANCAGEM OPERACIONAL

3.2.1

Conceitos Básicos

3.2.2

O Ponto de Equilíbrio

3.2.3

Realidades sobre o Ponto de Equilíbrio

3.2.4

Avaliação do Grau de Alavancagem Operacional

4.0

DECISÕES DE INVESTIMENTOS

4.1

CONSIDERAÇÕES GERAIS

4.1.1

Principais Motivos Para Investimentos

4.1.2

O Processo de Orçamento de Capital

4.1.3

Terminologia Básica

4.1.4

Tipos de Fluxo de Caixa

4.2

FLUXO DE CAIXA DOS INVESTIMENTOS

4.2.1

Componentes do Fluxo de Caixa

4.2.2

Fluxo de Caixa de Expansão e Substituição

4.2.3

Fluxos de Caixa e depreciação

4.2.4

Custos Relevantes

4.2.5

Orçamento de Capital Internacional, Considerações Gerais.

4.3

O PROCESSO DE CÁLCULO DO INVESTIMENTO INICIAL

4.3.1

Custo do Ativo Instalado

4.3.2

Venda do Ativo Substituído

4.3.3

Variação no Capital de Giro da Empresa

4.3.4

Cálculo do Investimento Inicial

4.3.5

Cálculo das Entradas Operacionais de Caixa

4.4

O CUSTO DO CAPITAL

4.4.1

Fontes Específicas de Capital

4.4.2

Custo do Capital Próprio

4.5

AVALIAÇÃO DOS INVESTIMENTOS

4.5.1

Período de Retorno - Payback

4.5.2

Valor Presente Líquido - VPL

4.5.3

Taxa Interna de Retorno - TIR

4.6

PERFIS DO VPL

4.7

DECISÕES DE INVESTIMENTO EM CONDIÇÕES DE RISCO

3

4

4

4

4

5

6

7

7

8

9

10

10

14

15

16

20

20

22

24

24

25

26

27

31

32

32

32

34

37

37

40

43

44

48

49

51

52

52

53

54

55

57

57

61

64

66

66

66

70

71

74

74

75

75

76

77

77

78

78

79

83

84

85

85

86

88

90

91

94

95

98

107

107

110

112

114

119

2

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

INTRODUÇÃO

O ensino e a prática da gestão financeira de empresas são hoje mais desafiadores e

estimulantes do que nunca. As empresas já não são mais o que eraim uma ou duas décadas

atrás. Uma nova economia foi criada por forças de mercado cada dia mais turbulento: a

globalização, a tecnologia.

As mudanças ocorridas nas instituições se refletem no perfil do profissional que irá

atuar nessa nova organização.

Na pratica a gestão evoluiu nas ultimas décadas de uma visão de tarefas para uma

visão de processo. Isso aconteceu principalmente em função da evolução na Tecnologia da

Informação. Os modernos sistemas gerenciais do tipo ERP (enterprise resource planning) ou

planejamento de recursos empresariais exigem dos profissionais um conhecimento além do

trivial.

A gestão financeira nas empresas era exercida de forma isolada. Na realidade, há

algumas décadas e ainda hoje, em algumas empresas o setor financeiro funciona como uma

caixa preta. Poucas pessoas têm acesso ao conhecimento e ao que é tratado naquele setor da

empresa.

Este paradigma precisa ser quebrado, o uso dos sistemas operacionais integrados para

processamento de informações, exige um conhecimento básico de finanças para todos os

funcionários de uma instituição.

Este módulo de estudos está dividido em cinco unidades. A primeira unidade mostra,

alguns conceitos sobre gestor financeiro, suas funções e habilidades, em seguida são mostradas

as instituições financeiras e mercados financeiros e os títulos nele negociados. Na segunda

unidade são mostradas as principais demonstrações financeiras, analise e formas de tributação.

Na terceira unidade, vamos enfocamos o planejamento e controle financeiro, mostrando a

importância do orçamento de caixa, do orçamento do lucro. .Na quarta unidade vamos discorrer

sobre a gestão do capital de giro das empresas, enfatizando a importância da gestão dos ciclos,

operacional e financeiro. Na quita unidade, vamos aprender a planejar um investimento de

capital, realizando o orçamento de investimento, o custo de capital próprio e de terceiros, os

fluxos de caixa - convencional e não convencional, e os métodos de avaliação de investimentos.

Durante a realização das aulas, será apresentado um software de simulação de

negócios, que deverá ser utilizado para a realização de um estudo de caso integrativo, fechando

assim o módulo com uma atividade prática.

1. CONSIDERAÇÕES GERAIS SOBRE A GESTÃO FINANCEIRA

3

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

Os trabalhos executados por gerentes estão sendo reformulados pelos mesmos fatores que

estão alterando a economia, as organizações e outros trabalhos. Ao contrário de apenas 20

anos atrás, o trabalho do gerente de hoje se parece mais com o de um treinador do que com o

de um chefe, e a permanência e estabilidade no emprego estão desaparecendo. O gerente do

futuro tende cada vez mais a ser um “capataz" contratado para resolver problemas específicos.

Gerentes supervisionam as atividades de outros empregados. Os trabalhadores trabalham

diretamente em um cargo ou tarefa e não têm nenhuma responsabilidade por outros

trabalhadores. No mundo inteiro, mais de 100 milhões de pessoas desempenham funções

gerenciais.

Os Gerentes Existem para mostrar a direção a um grupo ou organização por estabelecerem

liderança formal e esclarecerem os papéis dos trabalhadores, coordenando as atividades de

suas unidades com as atividades das demais unidades de uma organização e garantindo a

responsabilidade pela consecução de metas de desempenho. Porque representam despesa

adicional à operação de uma organização, os gerentes precisam gerar benefícios que excedam

os custos de seu trabalho.

1.1 O GERENTE FINANCEIRO, FUNÇÕES, HABILIDADE E COMPETÊNCIAS.

Os gerentes se classificam de três modos. Supervisores, encarregados ou líderes de equipe

são gerentes de primeira linha. Chefes de departamento ou de unidade, gerente de agência ou

divisão, decano e bispo são gerentes de nível médio. Presidente, presidente do conselho de

administração, diretor-superintendente, vice-presidente, diretor executivo administrativo ou

operacional são gerentes da cúpula.

1.1.1 Funções Administrativas dos Gerentes

Os gerentes modernos costumam agir se utilizando das funções da administração,

desempenhando papéis gerenciais, se utilizando das habilidades gerenciais e das competências

gerenciais. O gerente é um tomador de decisão e o gerente deve ser o agente de mudança.

Podem ser usadas para classificar o cargo de gerente.

• Planejamento significa definir as metas de uma organização, estabelecer uma estratégia

geral para alcançá-las e desenvolver planos abrangentes para integrar e coordenar atividades.

• Organização abrange a determinação das tarefas que serão realizadas, quem irá executálas, como agrupá-las, quem se reportará a quem e quem tomará as decisões.

• Liderança significa motivar e orientar os empregados, e comunicar-se e solucionar conflitos.

• Controle abrange monitorar desempenho, comparar os resultados com as metas e fazer

correções.

1.1.2 Papéis dos Gerentes

Segundo Henry Mintzberg, os gerentes desempenham dez papéis que podem ser

agrupados em torno de três temas: relações interpessoais, transferência de informações e

tomada de decisões.

4

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

Os papéis interpessoais

• Os chefes nominais desempenham papéis cerimoniais ou simbólicos.

• Os líderes treinam, motivam e disciplinam os funcionários.

• Os elementos de ligação contatam fontes externas de informação.

Os papéis informacionais

• Os monitores captam informações de mercado a partir de fontes externas.

• Os disseminadores transmitem as informações aos membros da organização.

• Os porta-vozes representam suas organizações diante de pessoas de fora.

Os papéis decisórios

• Os empreendedores iniciam e supervisionam novos projetos para melhorar o desempenho

organizacional.

• Os controladores de distúrbios tomam medidas corretivas em resposta a problemas

imprevistos.

• Os alocadores de recursos controlam os recursos humanos, físicos e monetários.

• Os negociadores barganham com outros grupos para obter vantagens para suas próprias

unidades.

1.1.3 As Habilidades de um Gerente

As habilidades e comportamentos cruciais ao sucesso em um cargo gerencial podem ser

classificados em habilidades gerais e habilidades específicas.

Habilidades gerais

• Habilidades conceituais dizem respeito à aptidão mental para analisar e diagnosticar situações

complexas.

• Habilidades interpessoais incluem a capacidade para trabalhar em equipe, entender e motivar

as outras pessoas.

• Habilidades técnicas significam conhecimento especializado ou experiência.

• Habilidades políticas referem-se à capacidade para construir uma base de poder e fazer

contatos corretos.

Habilidades específicas

• Controlar o ambiente e os recursos da organização tomando decisões preventivas.

• Organizar e coordenar em torno de tarefas e relações interdependentes.

•Tratar as informações identificando problemas para tomar decisões e comunicá-las.

• Provisão de crescimento e desenvolvimento para si e seus funcionários.

• Motivação dos funcionários e administração de conflitos no trabalho.

• Solução de problemas estratégicos por meio da tomada de decisões e do incentivo às

decisões por parte dos seus funcionários.

5

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

As mudanças ocorridas nos últimos anos exigem que dos gestores e colaboradores da área

financeira uma maior interação com os gestores e colaboradores das demais áreas das

empresas, para que todos possam fazer suas previsões e tomar decisões úteis.

1.1.4 Indicadores de Desempenho dos Gerentes

As organizações de maneira geral necessitam permanentemente aferir se o seu

desempenho está compatível com os objetivos estabelecidos. Os indicadores de desempenho

são utilizados como critérios de eficácia dos gerentes.

• Parâmetros Financeiros. Seja na maximização da participação de mercado, dos

rendimentos para os acionistas, retorno sobre o patrimônio líquido ou fluxo de caixa, as

empresas utilizam parâmetros financeiros para avaliar o desempenho e manter a credibilidade

entre os investidores ou financiadores.

• Produtividade. As organizações aumentam a produtividade aumentando a produção para

um determinado nível de insumo. A eficiência pode ser medida por critérios de produtividade:

por exemplo, produção por hora/funcionário ou percentual de sucata em relação ao produto

final.

• Crescimento. Em vez de utilizar a expansão das folhas de pagamento para medir a eficácia,

as empresas modernas buscam aumentar o total das vendas, receitas totais e lucros líquidos

mantendo ou reduzindo o número de cargos.

• Satisfação do Cliente. Nenhuma organização pode se dar ao luxo de descuidar de seus

clientes porque o custo para atrair novos clientes é mais alto do que o de manter os existentes.

• Qualidade. Abrangendo operações e processos internos, bem como as avaliações dos

clientes, a procura pela qualidade significa eliminar redundâncias operacionais para fornecer

alta qualidade a baixo custo.

• Flexibilidade. A competição global exige que as organizações se adaptem rapidamente a

bruscas mudanças sociais, econômicas e tecnológicas.

• Crescimento e Satisfação do Funcionário. Muitas companhias reduziram seus quadros

de pessoal e, por isso, os funcionários remanescentes se tornam receosos e menos leais. Uma

vez que alta qualidade e atendimento ao consumidor exigem funcionários treinados e

motivados, um desafio é aumentar a produtividade e a flexibilidade mantendo, ao mesmo

tempo, a motivação do funcionário.

• Aceitação Social. Os órgãos governamentais, os grupos de defesa do consumidor e a mídia

pressionam as organizações a serem “boas cidadãs”.

6

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

1.1.5 Atividades dos Gerentes Financeiros

As principais atividades do gerente financeiro segundo Gitman são:

1. Fazer a análise e o planejamento financeiro

2. Tomar decisões de investimentos

3. Tomar decisões de financiamento

A Função da administração financeira pode ser descrita de forma geral ao se considerar

seu papel dentro da organização, sua relação com a economia e a contabilidade, assim como as

principais atividades do administrador financeiro.

1.1.6 A Organização da função Financeira

O tamanho e a importância da função da administração financeira dependem do

tamanho da empresa. Em empresas pequenas, o funcionamento das finanças é geralmente

cumprido pelo departamento de contabilidade. À medida que a empresa cresce, o

funcionamento das finanças evolui para um departamento em separado, se reportando ao

executivo maior da empresa. Em uma empresa de porte médio a estrutura ideal deve ser a

seguinte:

PRESIDENTE

DIRETOR

DE MARKETING

DIRETOR

FINANCEIRO

DIRETOR

DE OPERAÇÕES

GERENTE DE

TESOURARIA

SUPERVISOR

DE CAIXA

SUPERVISOR

DE CRÉDITO

GERENTE DE

CONTROLE

SUPERVISOR

CONTÁBIL

FINANCEIRO

SUPERVISOR

DE CUSTOS

O Tesoureiro é responsável por lidar com atividades financeiras, tais como

planejamento financeiro e capitação de recursos e tomar decisões sobre desembolso de capital,

assim como gerenciamento de caixa, crédito, etc. O enfoque do tesoureiro tende a ser mais

externo.

Cabe ao tesoureiro executar os recebimentos e os pagamentos da empresa no dia a

dia. Monitorar o orçamento de caixa. Realizar visitas aos bancos no intuito de captar recursos

para capital de giro ou para os investimentos de longo prazo da empresa.

Uma empresa não pode prescindir do crédito concedido por seus fornecedores e pelas

instituições financeiras, entretanto a insolvência de uma empresa pode surgir devido a excessos

de imobilizações ou de estoques, a concessão aos clientes de prazos muito longos para

pagamento ou, ainda, à utilização de fontes de financiamento inadequadas.

7

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

Os estoques de matérias primas precisam ser transformados em estoques de produtos

acabados e isto envolve certo período de tempo. Os estoques de produtos acabados necessitam

ser vendidos, implicando mais esforço e tempo. As duplicatas precisam ser cobradas para

transformar-se em numerário e novamente transcorrer certo tempo relacionado com o prazo de

faturamento e com alguns atrasos. Nesta etapa surgem algumas perdas relativas a créditos

incobráveis. Surgem, assim, os descompassos nos fluxos de caixa de têm de ser previstos com

certa exatidão para que possam ser tomadas, em tempo hábil, as decisões pertinentes.

Compete assim ao Tesoureiro a gestão adequada do Fluxo de Caixa que é o

instrumento adequado para essa finalidade.

Para finalizar podemos afirmar que o tesoureiro trabalha e zela pela liquidez da

empresa aos menores custos possíveis. Dessa forma captando recursos com custos menores e

aplicando os recursos excedentes sempre buscando a melhor rentabilidade possível

O Controller é responsável pelas atividades de contabilidade, o gerenciamento de

impostos, assim como a contabilidade financeira e de custos. O enfoque do controller tende a

ser mais interno.

Segundo Padoveze o termo “controladoria” surgiu da escola italiana de contabilidade. A

escola americana denomina as atividades pertinentes à controladoria como “contabilidade"

“gerencial”. A Contabilidade Gerencial é a disciplina que apresenta todos os aspectos da

contabilidade dentro de um Sistema de Informação Contábil e seu fundamento como ação

administrativa, que, funcionalmente dentro da organização, é exercida nas empresas na maioria

das vezes pelo nome de Controladoria.

Dessa forma podemos afirmar que a missão da controladoria é dar suporte à gestão

dos negócios da empresa, de modo a assegurar que esta atinja seus objetivos, cumprindo

assim sua missão.

As atividades do executivo Controller devem permitir que se saiba a todo o instante

onde estamos e para onde vamos. O Controller não é o comandante, pois essa tarefa é do

presidente da empresa, mas a de navegador que cuida dos mapas de navegação. É a finalidade

de manter informado o comandante quanto à distância percorrida, ao local em que se encontra,

aos desvios da rota, aos recifes perigosos e aos caminhos traçados nos mapas, para que o

navio chegue ao destino (HECKER & WILSON, o.p. cit. PADOVAZE, p.33).

1.1.7 Áreas de Conhecimento da Gestão Financeira

A gestão financeira se relaciona com a economia e com a contabilidade. No que diz

respeito à economia. Administradores financeiros devem entender o quadro geral da economia

e estar alerta para as conseqüências da variação dos níveis de atividade econômica, assim

como por mudanças na política econômica.

O princípio econômico mais importante usado no gerenciamento de finanças é a

análise marginal, na qual as decisões financeiras devem ser tomadas e as ações executadas

somente quando os benefícios adicionais excederem os custos somados.

No que diz respeito ao relacionamento com a contabilidade, a função financeira da

ênfase no regime de caixa, que reconhece as receitas e os gastos somente com relação aos

fluxos de entrada e saída de reais de caixa. O regime de competência reconhece as receitas

no momento das vendas e os gastos quando incorridos.

8

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

Exemplo:

A empresa X montou um determinado equipamento que custou 80.000 e o vendeu para

pagamento a prazo por 100.000.

Ponto de vista contábil (regime de competência)

Receita de Vendas

100.000

Menos custos

80.000

(=) Lucro líquido

20.000

Ponto de vista financeiro (regime de caixa)

Fluxo de entradas de caixa

Menos fluxo de saídas de caixa

(=) Fluxo de caixa líquido

0

80.000

(80.000)

O exemplo acima mostra que o regime de competência não descreve totalmente as

circunstâncias da empresa. Portanto o gestor financeiro deve olhar além das demonstrações

financeiras para refletir sobre os problemas atuais ou potenciais.

1.1.8 As Metas do Gestor Financeiro

A. Maximizar a riqueza dos proprietários.

A meta da empresa e de todos os gerentes e empregados é maximizar a riqueza dos

proprietários da empresa. A riqueza dos proprietários de sociedades anônimas é mensurada

pelo preço das ações, que por sua vez é baseado no tempo de retorno dos resultados (fluxos

de caixa), na sua magnitude e no seu risco.

O Valor Econômico Adicionado - EVA (Economic Value Added) é a medida usada por

muitas empresas para determinar se um investimento – proposto ou existente – contribui

positivamente para a riqueza dos proprietários.

O EVA é calculado ao se subtrair o custo dos recursos utilizados para financiar um

investimento de seus lucros operacionais após os impostos.

. Maximizar a riqueza dos parceiros

Recentemente muitas empresas ampliaram o seu enfoque para incluir os interesses dos

parceiros da mesma formas que os acionistas. Os parceiros (stakeholders) são grupos como os

empregados, fornecedores, credores que têm uma ligação direta com a empresa.

9

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

1.2 INSTITUIÇÕES FINANCEIRAS, MERCADOS E TÍTULOS NEGOCIADOS.

Neste tópico serão mostradas a estrutura e o funcionamento do sistema financeiro

brasileiro, os mercados e os indicadores econômicos e financeiros desses mercados.

1.2.1 Instituições Financeiras

São intermediários que canalizam poupança de indivíduos, negócios e governos para

empréstimos ou investimentos. As instituições financeiras fazem parte de um sistema que será

mostrado a seguir.

Instituições Normativas

Entidades Supervisoras

Instituições

Operadoras do Sistema

Conselho Monetário Nacional - CMN

Banco Central do Brasil

Comissão de Valores

Mobiliários - CVM

Instituições Financeiras

Bancárias

Bolsa de Mercadorias e

Futuros

Instituições Financeiras

não Bancárias

Bolsas de Valores

Outros Intermediários

Financeiros e

Administradores de

Recursos de Terceiros

Entidade de Auto-Regulação

Associação Nacional dos Bancos de Investimentos –

ANDIB

Estrutura do Sistema Financeiro

A) Instituições Normativas

Conselho Monetário Nacional – CMN

O Conselho Monetário Nacional (CMN), instituído pela Lei 4.595 de 31 de dezembro de

1964, é o órgão responsável por expedir diretrizes gerais para o bom funcionamento do SFN. A

Medida Provisória nº54, de 06/94, que criou o Plano real, simplificou a composição do CMN,

caracterizando o seu perfil monetário, que passou a ser integrado pelos seguintes membros:

10

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

· Ministro da Fazenda (presidente),

· Ministro do Planejamento, Orçamento e Gestão e.

· Presidente do Banco Central do Brasil

O CMN é a entidade superior do sistema financeiro, sendo de sua competência:

v Estabelecer as diretrizes gerais das políticas monetária, cambial e crediticia. Por

exemplo: é de competência do CMN definir a meta de inflação no País e disciplinar

todos os tipos de crédito.

v Regular as condições de constituição, funcionamento e fiscalização das instituições

financeiras.

v Estabelecer medidas de prevenção ou correção de desequilíbrios econômicos.

B) Entidades Supervisoras ou Órgãos de Fiscalização

Banco Central do Brasil – BC ou BACEN

É a entidade criada para atuar como órgão executivo central do sistema financeiro

cabendo-lhe a responsabilidade de cumprir e fazer cumprir as disposições que regulam o

funcionamento do sistema e as normas expedidas pela CMN. A missão do Banco Central do

Brasil é assegurar a estabilidade do poder de compra da moeda e a solidez do sistema

financeiro nacional.

Comissão de Valores Mobiliários

É responsável por regulamentar, desenvolver. Controlar e fiscalizar o mercado de valores

mobiliários do país, promovendo medidas incentivadoras para a canalização da poupança ao

mercado de capitais.

C) Instituições Operadoras do Sistema

Instituições Financeiras Bancárias

Bancos Múltiplos

Os bancos múltiplos surgiram através da Resolução nº 1.524/88, emitida pelo BC por

decisão do CMN, a fim de racionalizar a administração das instituições financeiras, permite que

algumas dessas instituições, se constituam em uma única instituição financeira com

personalidade jurídica própria e, portanto, com um único balanço, um único caixa e,

conseqüentemente, significativa redução de custos.

Bancos Comerciais

De acordo com o MNI, seu objetivo precípuo é proporcionar o suprimento oportuno e

adequado dos recursos necessários para financiar, a curto e médio prazo, o comércio, a

indústria, as empresas prestadoras de serviços e as pessoas físicas e terceiros em geral.

Bancos Cooperativos

11

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

O Banco Central deu autorização para que as cooperativas de crédito abrissem seus

próprios bancos comerciais, podendo fazer tudo o que qualquer outro banco comercial já faz.

Cooperativas de Crédito

As cooperativas de crédito atuam basicamente no setor primário da economia, com o

objetivo de permitir uma melhor comercialização de produtos rurais e criar facilidades para o

escoamento das safras agrícolas para centros consumidores, destacando que os usuários finais

de crédito que concedem são sempre cooperados.

Instituições Financeiras não- Bancárias

São instituições que captam recursos através da emissão de títulos para emprestar e,

portanto, realizam intermediação de moeda.

Banco Nacional de Desenvolvimento Econômico e Social – BNDES

É a instituição responsável pela política de investimentos de longo prazo do Governo

federal, sendo a principal instituição financeira de fomento do país; tendo como objetivos

básicos;

Bancos de Investimento

Foram criados para canalizar recursos de médio e longo prazos para suprimento de

capital fixo ou de giro das empresas. Seu objetivo maior é o de fortalecer o processo de

capitalização das empresas, através da compra de máquinas e equipamentos e da subscrição

de debêntures e ações.

Sociedades de Crédito, Financiamento e Investimento – Financeiras.

Sua função é financiar bens de consumo duráveis por meio do “crediário” ou crédito

direto ao consumidor.

Associações de Poupança e Empréstimos

As operações são constituídas basicamente por financiamento imobiliário. As operações

passivas são constituídas basicamente por cadernetas de poupança que neste caso, remuneram

com os juros como se dividendos fossem.

D) Outros Intermediários do Mercado Financeiro e Administradores de

Recursos de Terceiros

Sociedades Corretoras de Títulos e Valores Mobiliários

Estas instituições operam no mercado com a compra, venda e distribuição de títulos e

valores mobiliários (inclusive ouro) por conta de terceiros. Elas fazem a intermediação com as

bolsas de valores e de mercadorias.

Sociedades Distribuidoras de Títulos e Valores Mobiliários

As atividades básicas das distribuidoras são constituídas de:

12

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

·

·

·

Subscrição isolada ou em consórcio de emissão de títulos e valores mobiliários para

revenda.

Intermediação da colocação de emissões de capital no mercado; e,

Operações no mercado aberto, desde que satisfaçam as condições exigidas pelo BC.

Neste mercado, atuam ainda os agentes autônomos de investimentos, que são pessoas

físicas credenciadas pelo BI, Financeiras, CCVM e DTVM, que, sem vínculo empregatício e em

caráter individual, exercem, por conta das instituições credenciadas, a colocação de títulos e

valores mobiliários, cotas de fundos de investimento e outras atividades de intermediação

autorizadas pelo BC.

Bolsa de valores

As bolsas de valores são associações privadas civis, sem finalidade lucrativa, com o

objetivo de manter ambiente adequado ao encontro de seus membros e a realização, entre

eles, de transações de compra e venda de títulos e valores mobiliários, em mercado livre e

abertos, especialmente organizados e fiscalizados por seus membros e pela Comissão de

Valores mobiliários.

Bovespa – Bolsa de Valores de São Paulo

A Bolsa de Valores de São Paulo é uma entidade auto-reguladora que opera sob a

supervisão da Comissão de Valores Mobiliários – CVM

BM&F Bolsa de Mercadorias e Futuros

As bolsas de mercadorias e futuros são associações privadas civis, sem finalidade

lucrativa, com o objetivo de efetuar o registro, a compensação e a liquidação, física e

financeira, das operações realizadas em pregão ou em sistema eletrônico. Para tanto devem

desenvolver, organizar e operacionalizar um mercado de derivativos livre e transparente, que

proporcione aos agentes econômicos a oportunidade de efetuarem operações de hedging

(proteção) ante flutuações de preço de índices, taxas de juros, moedas, metais, commodities

agropecuárias, bem como de todo e qualquer instrumento ou variável macroeconômica cuja

incerteza de preço no futuro possa influenciar negativamente suas atividades.

Sociedades de Arrendamento Mercantil (Leasing)

Essas sociedades possibilitam a empresa auferir lucros sem necessariamente adquirir o

equipamento, apenas com a sua utilização, mediante o pagamento do que se assemelha a uma

locação, onde o cliente, ao final do contrato, pode renová-la ou adquirir o equipamento pelo

valor residual fixado no contrato ou devolvê-lo a empresa.

Fundos Mútuos de Investimento

São constituídos sob forma de condomínio aberto ou fechado e representam a reunião

de recursos de poupança, destinados à aplicação em carteira diversificada de títulos e/ou

valores mobiliários, com o objetivo de propiciar aos seus condôminos valorização de cotas, a

um custo global mais baixo, ao mesmo tempo em que tais recursos se constituem em fonte de

recursos para investimento em capital permanente das empresas.

Entidades Abertas e Fechadas de Previdência Complementar

São instituições restritas a determinado grupo de contribuintes ou não, com o objetivo

de valorização de seu patrimônio, para garantir a complementação da aposentadoria e, por

13

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

estas razões orientadas, a aplicar parte de suas reservas técnicas no mercado financeiro de

capitais.

Seguradoras

A Lei da Reforma Bancária, Lei nº 4.595, de 31/12/64, que reformulou o Sistema

Financeiro Nacional, enquadrou as seguradoras como instituições financeiras, subordinando-as

a novas disposições legais, sem, contudo, introduzir modificações de profundidade na legislação

específica aplicável a atividade. As seguradoras são orientadas pelo BC quanto aos limites de

aplicação de suas reservas técnicas nos mercados de renda fixa e renda variável.

E) Entidades de Auto-Regulação

Associação Nacional dos Bancos de investimentos

É uma entidade de representação do segmento das instituições financeiras que operam no

mercado de capitais. Seus associados são, basicamente, os bancos de investimento e os bancos

múltiplos com carteira de investimento.

1.2.2 Instituições Auxiliares do Sistema Financeiro

São instituições criadas para dar apoio ao sistema, as principais são:

SELIC Sistema Especial de Liquidação e Custódia

O objetivo deste sistema é controlar a liquidar financeiramente as operações de compra

e venda de títulos públicos federais e manter a sua custódia física e escritural.

CETIP - Câmara de Custódia e Liquidação

A custódia é escritural, feita através do registro eletrônico na conta aberta em nome do

titular, onde são depositados os ativos por ele adquiridos. Isso é uma garantia de que os ativos

existem, estão registrados em nome do legítimo proprietário e podem ser controlados de forma

segregada. A CETIP não assume, em momento algum, risco de crédito dos emissores dos

diversos títulos ali registrados. Dentre os diversos tipos de ativos que custodia se encontram os

CDBs, Debênture, Letra Hipotecária, Swap.

CBLC - Companhia Brasileira de Liquidação e Custódia

A CBLC atua como Contraparte Central para todos os agentes de compensação. A

principal função de uma Contraparte Central (CCP) é, colocando-se entre todos os compradores

e vendedores, assumir o risco das contrapartes entre o fechamento do negócio e sua

liquidação. Embora a CBLC possa custodiar diversos títulos e valores mobiliários, os principais

valores mobiliários custodiados na CBLC são as ações de companhias abertas.

SPB – Sistema de Pagamento Brasileiro

Sistema de pagamentos é o conjunto de procedimentos, regras, instrumentos e

sistemas operacionais integrados usados para transferir recursos do pagador para o recebedor

e, com isso, encerrar uma obrigação.

14

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

O objetivo principal da reestruturação do SPB - Sistema de Pagamentos Brasileiro foi

melhorar os controles de riscos no Sistema Financeiro Nacional, reduzindo o risco sistêmico,

antes assumido pelo Banco Central do Brasil e demais participantes do sistema de pagamentos,

as instituições financeiras.

O Sistema de Pagamentos compreende as entidades participantes do Sistema

Financeiro Nacional (bancos, clearing houses, corretoras, etc.), os subsistemas, os

procedimentos relacionados com a transferência de recursos e de outros ativos financeiros,

bem como o processamento, a compensação e a liquidação de pagamentos em qualquer de

suas formas, como cheques, DOC, boletos, etc.

A principal mudança para os clientes dos Bancos foi a criação de mais uma opção de

transferência de recursos. Os clientes podem utilizar a TED (Transferência Eletrônica

Disponível) para transferir recursos de sua conta corrente para uma conta corrente em outro

banco, como alternativa às atuais formas de transferência como cheques ou DOCs.

Transferências realizadas por meio da TED permitem que os recursos fiquem

disponíveis para uso pelo recebedor, no mesmo dia, assim que o banco destinatário receber a

mensagem de transferência.

A nova opção oferece maior segurança e agilidade em relação aos cheques e DOCs,

que continuam a ser processados normalmente no atual Sistema de Compensação.

1.3 MERCADOS FINANCEIROS

Empresas que necessitam de recursos de fontes externas podem obtê-los de três

diferentes formas:

1. através da instituição financeira que capta a poupança e a transfere para aqueles que

necessitam de recursos.

2. através dos mercados financeiros, espaços organizados nos quais os fornecedores e

tomadores de recursos fazem transações.

3. através da colocação privada, emissão de ações e títulos de divida para investidores no

mercado.

As Instituições financeiras

São intermediários que canalizam a poupança de indivíduos, negócios e governos para

empréstimos e investimentos. Muitas instituições financeiras pagam juros sobre o montante de

recursos depositado; outras prestam serviços em troca de uma taxa. Algumas instituições

financeiras aceitam depósitos dos clientes e emprestam esse dinheiro para outros clientes;

outras investem as economias em ativos rentáveis, tais como imóveis ou ações e títulos; e

algumas fazem os dois. Em outras palavras as instituições financeiras realizam a intermediação

financeira, comprando e vendendo valores mobiliários, além de prestar serviços ao mercado.

O que é um valor mobiliário?

Representa um investimento realizado em dinheiro, com intuito de lucro, ofertado ao

público e sobre o qual este não possui controle direto. Redefiniram-se os valores mobiliários

sujeitos ao regime da nova Lei, (Lei das Sociedades por Ações) como sendo:

·

·

·

as ações, debêntures e bônus de subscrição;

os certificados de depósito de valores mobiliários;

as cédulas de debêntures;

15

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

·

·

·

·

·

as cotas de fundos de investimento em valores mobiliários ou clubes de investimento

em quaisquer ativos;

as notas comerciais;

os contratos futuros, de opções e outros derivativos, cujos ativos subjacentes sejam

ativos mobiliários;

outros contratos derivativos, independentemente dos ativos subjacentes; e,

quando ofertados publicamente, quaisquer outros títulos ou contrato de investimento

coletivo, que gerem direito de participação, de parceria ou de remuneração, inclusive

resultante de prestação de serviços, cujos rendimentos advêm do esforço do

empreendedor ou de terceiros.

Participantes em Transações financeiras

Os principais participantes em transações

fornecer e tomar recursos são:

·

·

·

financeiras envolvidos na atividade de

indivíduos,

empresas, e

governos.

Os indivíduos não apenas fornecem recursos para instituições financeiras, mas também

demandam recursos delas na forma de empréstimos. No entanto os indivíduos enquanto grupos

são os fornecedores de liquidez para as instituições financeiras: eles poupam mais dinheiro do

que tomam emprestados.

As empresas também depositam parte de seus recursos em instituições financeiras,

principalmente em contas correntes, em bancos comerciais. As empresas tomam emprestado

recurso dessas instituições. Como grupo, empresas são demandantes de recursos: elas tomam

mais dinheiro emprestado do que poupam.

Os governos mantêm depósitos de recursos temporariamente ociosos e alguns pagamentos de

impostos e da Providência Social em bancos comerciais. Eles não tomam emprestados recursos

diretamente de instituições financeiras, mas através de seus títulos de dívida. O governo é

também tipicamente demandante de liquidez de fundos: ele toma mais emprestado do que

poupa. Todos já devem ter ouvido falar do déficit no orçamento do governo federal.

1.3.1 Tipos de Mercado

Os mercados financeiros podem ser classificados de diversas formas. As mais

usuais são:

·

·

·

Quanto aos prazos das operações

Quanto a idade dos títulos negociados,

Quanto às especificidades de cada mercado

A) Classificação quanto aos prazos das operações

Quanto aos prazos das operações os mercados se classificam em:

·

·

Mercado monetário

Mercado de capitais

O mercado monetário é criado por uma relação financeira com fornecedores e

demandantes de recursos a curto prazo, os quais tem vencimentos de um ano ou menos.

16

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

O mercado monetário existe porque certos indivíduos, negócios, governos e instituições

financeiras tem recursos temporariamente ociosos e estão dispostos a aplicar em algum tipo de

instrumento que renda juros a curto prazo. Ao mesmo tempo, outros indivíduos, negócios,

governos e instituições financeiras se encontram na situação que precisam de financiamento

sazonal ou temporário. O mercado monetário, portanto, junta esses fornecedores e tomadores

de fundos líquido a curto prazo.

A maioria das transações do mercado monetário são feitas em títulos mobiliários

negociáveis, tais como: Títulos públicos de curto prazo, promissórias e certificados de depósitos

negociáveis, emitidos pelo governo, empresas e instituições financeiras.

O mercado de capitais. Realiza transações com títulos mobiliários de longo prazo –

títulos de dívida de longo prazo e ações, e outros.

B) Classificação quanto a idade dos títulos negociados

Quanto a idade dos títulos negociados os mercados financeiros se classificam em:

·

·

Mercado primário

Mercado secundário

O mercado primário é o fórum onde são negociados os títulos de primeira emissão,

chamados também de títulos novos, lançados por uma instituição. Todos os títulos, seja no

mercado monetário ou de capital, são inicialmente emitidos no mercado primário que é o

mercado em que o emissor do titulo está diretamente envolvido na transação. Isto é, a

companhia realmente recebe as receitas de vendas dos títulos.

O Mercado secundário é o mercado financeiro no qual títulos que já tiveram

proprietários (aqueles que não são novas emissões) são negociados. Uma vez que os titulo

comecem a ser negociados entre investidores, eles se tornam parte do mercado secundário.

O mercado secundário de títulos é muito importante porque ele proporciona a liquidez

necessária, isto é, os investidores adquirem títulos no mercado primário, porque sabem que se

precisarem vender, basta entrar em contato com uma corretora de valores e autorizar a

negociação do titulo.

C) Classificação quanto às especificidades de cada mercado

O Mercado Específico, classifica o mercado, mais em função do tipo de transação

a ser realizada. Os mais importantes são:

·

·

·

·

·

·

·

·

·

Mercado interbancário

Mercado de títulos públicos federais

Mercado de juros

Mercado a termo

Mercados futuros

Mercado de opões

Mercado de derivativos

Mercado de ações

Mercado futuro de ações

O Mercado Interbancário é privativo dos bancos e dos brokers. Caracteriza-se pela

intermediação financeira a poupadores e vendedores de moeda de forma geral, atuando

também como canas de distribuição de títulos, utilizado como lastro do dinheiro

transacionado.

17

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

O Mercado de Títulos Públicos Federais é materializado através do Open Market

que é o mercado secundário de títulos públicos (o mercado primário desses títulos é realizado

por leilões do Banco Central) . O acerto financeiro se dá na conta Reserva Bancária que é

mantida por cada instituição junto ao Banco Central.

Por exemplo:

O Banco Central ao executar a política monetária no mercado aberto, realiza compra e

venda de títulos públicos no mercado secundário.

A importância do mercado secundário é oferecer liquidez aos investidores. Um mercado

secundário desenvolvido permitirá ao investidor vender (ou comprar) títulos a qualquer

momento.

Os bancos utilizam-se do open market por meio de operações overnight para

administrar diariamente o seu caixa, comprando e vendendo títulos públicos federais. Os títulos

adquiridos passam a compor as carteiras próprias da instituições financeiras.

O Banco Central utiliza esse mercado como parâmetro para a formação do custo do

dinheiro e para gerenciamento da liquidez da economia.

Os negócios tem liquidação imediata e são realizados e liquidados através do sistema

SELIC que está sob a responsabilidade do Banco Central. Os operadores das instituições

envolvidas, opôs acertarem os negócios envolvendo os títulos públicos, liquidam as operações.

Pode-se afirmar com isso que o open market é um instrumento de política monetária,

influenciando a formação da taxa de juros. via STR (sistema de transferência de recursos), no

SELlC. O sistema transfere, então, o registro do título para a instituição financeira compradora,

acertando o efeito financeiro na conta reserva bancária.

No Mercado Interbancário de Reais as instituições financeiras realizam suas

operações com títulos privados, utilizando principalmente o CDI (certificado de depósito

interfinanceiro). O custo do dinheiro é muito próximo ao custo dos recursos over.

O Mercado de Juros envolve o estabelecimento das relações entre a taxa de juros

presente, constituindo um elo fundamental entre o mercado financeiro e o setor produtivo da

economia. Coloca em equilíbrio poupadores e investidores.

O Mercado a Termo o comprador tem o direto de adquirir o ativo objeto (ação) por

um preço acertado entre as partes, e o vendedor tem a obrigação de entregar o contrato na

data correta e com o preço definido.

O contrato a termo geralmente é negociado no mercado de balcão e Bolsas. As

operações, em geral, concentram-se no prazo de 30 dias.

As operações a termo são formalizadas em contratos específicos, emitidos e registrados

na Bolsa:

O Mercado Futuro têm como objetivo básico prover a proteção aos agentes

econômicos, com relação às variações nos preços de seus produtos e investimentos em ativos

financeiros.

Para seu funcionamento, os representantes dos compradores e dos vendedores se

reúnem em um recinto específico, nas Bolsas, negociando contratos, fazendo com que as

contrapartes (hedgers, especuladores e arbitradores) permaneçam no anonimato.

18

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

Os contratos futuros, são padronizados: preços, quantidade e prazo de liquidação são

específicos. Qualquer uma das partes pode liquidar seu contrato antes do prazo, revertendo sua

posição.

As Bolsas garantem que as obrigações assumidas no contrato entre as partes sejam

honradas, na hipótese de inadimplência de uma das partes. Para controlar, a Bolsa ajusta ao

mercado todas as posições de futuros, determinando uma margem de garantia para a

cobertura eventual inadimplência de uma das partes. Devido às garantias exigidas pela Bolsa,

há maior liquidez do que no mercado a termo. Os participantes dos mercados futuros são:

Hedger, Operações de Hedge, Especulador

O Hedger tem o objetivo de se proteger contra oscilações de preço, suas principais

características são:

·

·

·

·

tem interesse no ativo spot;

geralmente, transacionam-se grandes volumes;

apresenta atuação pouco freqüente;

costuma manter a posição.

As Operações de Hedge tem como principais participantes:

· instituições financeiras

· exportadores

· importadores

· empresas devedoras em moeda estrangeira

· fundos de pensão

· fundos de renda fixa

· fundos de renda variável

O Especulador tem o objetivo de obter ganhos em decorrência de oscilações nos

preços. O especulador proporciona liquidez ao mercado em função de sua constante atuação.

Suas principais características são:

·

·

·

·

geralmente não tem posição ou interesse no ativo spot;

transaciona pequenos volumes

tem atuação freqüente

geralmente mantém posição por período longo

No Brasil as operações mais realizadas nos mercados futuros são: índices de ações,

taxa de juros, dólar, ouro e commodities (boi, bezerro, café, algodão, soja, açúcar)

O Mercado de Opções se classifica em:

·

opções de compra e,

·

opções de venda.

A opção de compra é um contrato que permite adquirir, da parte lançadora da opção,

determinada porção de um ativo objeto, sendo o preço previamente acertado em contrato no

inicio da operação. A aquisição pode ocorrer a qualquer momento até o vencimento da

operação.

O ativo objeto de uma operação de opção não precisa ser negociado em Bolsa, desde

que as partes concordem com as suas características.

19

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

A opção de venda também é formalizada por meio de um contrato, possibilitando ao

comprador vender porção de um ativo objeto por um determinado preço de exercício, até o

vencimento do contrato.

O Brasil regulamenta as opções pelo modelo americano, onde o comprador de uma

opção tem o direto de exercê-la no período compreendido entre a compra da opção e o

vencimento do contrato. O modelo europeu , o direito de exercer a opção se dá apenas no final

do contrato.

O Mercado de Derivativos: o termo derivativos é geralmente utilizado para

determinar instrumentos financeiros que derivam ou dependem do valor de outro ativo.

Os derivativos são divididos em operações de financiamento, arbitragem e especulação.

Os derivativos são geralmente transacionados tendo como base o valor nacional, ou

seja o valor que representa o total global objeto da negociação, sendo o efeito no resultado de

uma variação de preço, taxa ou índice sobre esse montante.

O Mercado de Ações é a relação o financeira criada por instituições e acordos que

permite que fornecedores e demandantes de recursos a longo prazo – recursos com

vencimentos maior que um ano - façam suas transações.

O mercado de ações é formado pelas várias bolsas de valores que geram um fórum

para transações de títulos de dívidas e ações. O bom funcionamento do mercado de capitais é

importante para o crescimento dos a longo prazo dos negócios.

1.4 TITULOS NEGOCIADOS NO MERCADO

Existem várias classificações para os mais variados tipos de papéis que são negociados

no mercado financeiro. Adotamos a classificação em função de sua principal destinação, ou

seja, a finalidade para a qual o titulo é emitido.

·

·

·

·

·

·

·

Títulos Públicos Federais

Certificados de Depósito Bancário

Certificados de Depósitos Interfinanceiros

Letra Hipotecária

Debêntures

Ações

Depósito à Vista

1.4.1 Títulos Públicos Federais

O Governo Federal emite títulos de dívida pública para captar recursos. São títulos de

grande aceitação e liquidez, considerados como os de melhor risco de crédito do mercado.

Os títulos emitidos pelo Tesouro Nacional estão voltados a financiamento do déficit

público. Os principais são:

LFT - Letra Financeira do Tesouro

·

·

·

·

São emitidas na modalidade escritural, nominativas e negociáveis

Prazos de emissão (mínimo e máximo): não há restrição -_são estabelecidos pelo

Ministro da Fazenda.

Valor nominal de emissão (valor de face): múltiplos de R$ 1.000,00

Remuneração: variação da Taxa SELIC

20

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

LTN - Letra do Tesouro Nacional

É uma boa alternativa de investimento no caso de expectativa de queda da taxa de juros. O

valor do título aumenta quando a taxa de juros cai.

·

·

·

·

·

·

São emitidas na modalidade escritural, nominativa e negociável,

São colocadas no mercado por oferta pública, ou direta em favor do interessado.

Prazos (mínimo e máximo) de emissão: não há restrição - são estabelecidos pelo

Ministro da Fazenda.

Valor de face e resgate = múltiplos de R$1.000,00

Remuneração: 'prefixada,. baseada na taxa de juros de mercado.

Valor de Mercado: negociada com desconto pela taxa de juros desejada – o investidor

paga uma quantia inferior ao valor de face.

Nota do Tesouro Nacional - NTN

Caracterizam-se por pagar cupom de juros semestralmente e o capital, ajustado pelo

índice de correção do título, somente no vencimento. Elas têm em comum as seguintes

características:

·

·

·

·

·

·

Prazo: definido pelo Ministro da Fazenda, quando da emissão do título.

Taxa de juros (cupom): definida pelo Ministro da Fazenda, quando da emissão, em

porcentagem ao ano, calculada sobre o valor nominal atualizado.

São emitidas na modalidade escritural, nominativa e negociável.

Valor nominal: múltiplos de R$1.000, OO

O título paga cupom de juros semestralmente, sobre o valor ajustado.

O pagamento do principal ajustado é feito somente no vencimento.

As Notas do Tesouro Nacional possuem uma notação por série. O que diferencia uma série

da outra, identificada por uma letra, é o índice de correção do capital. Acompanhe a seguir:

NTN-B - Notas do Tesouro Nacional - Série B

Remuneração: variação do IPCA mês anterior,_acrescida de juros definidos. Pelo mercado no

momento da compra.

NTN-C - Notas do Tesouro Nacional - Série C

Remuneração: variação do GP-M do mês anterior, acrescida de juros definidos pelo mercado

no momento da compra.

NTN-D - Notas do Tesouro Nacional - Série D

Remuneração: variação da cotação de venda do dólar dos Estados Unidos da América no

mercado de câmbio de taxas livres, divulgada pelo Banco Central do Brasil (PTAX) sendo

consideradas as taxas médias do dia útil imediatamente anterior a data-base e a data do

vencimento do titulo. Acrescida de Juros definidos pelo mercado no momento da compra.

NTN-F - Notas do Tesouro Nacional - Série F

A rentabilidade é prefixada pela taxa interna de retorno (TIR) do fluxo de pagamentos dos

cupons de juros e do deságio ou ágio sobre o valor nominal do título.

21

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

1.4.2 Títulos Privados

Certificado de Depósito Bancário - CDB

São títulos emitidos por instituições financeiras ou empresas comerciais, industriais e de

serviços que são comercializados no sistema de intermediação financeira.

Título de renda fixa, representativo de depósito a prazo emitido por bancos múltiplos,

de investimentos e comerciais. É uma modalidade de aplicação que proporciona ao cliente

remuneração sobre seu capital, sendo obrigatoriamente emitido, na forma nominativa, ou seja,

com a identificação do investidor. É admitida sua negociação antes do vencimento, de acordo

com as condições estabelecidas pela instituição emissora e terá seu valor de mercado apurado

em função da taxa de juros corrente.

Letra Hipotecária

Título de crédito de emissão privativa das instituições que atuam na concessão de

financiamentos com recursos do SFH - Sistema Financeiro da Habitação, cuja emissão está

limitada ao valor total da carteira de créditos hipotecários.

Conferem aos seus investidores direito de crédito pelo valor nominal, atualização monetária

e juros nela estipulados.

Debêntures

Debêntures são valores mobiliários, emitidos por sociedades anônimas não-financeiras,

representativos de crédito de médio e longo prazo que asseguram aos seus detentores (os

debenturistas) direito de crédito contra a companhia emissora.

·

Podem ser emitidas por empresas de capital aberto e/ou fechado. Entretanto, somente

sociedades anônimas de capital aberto (ou seja, registradas na CVM como tais) podem

fazer colocação pública de debêntures.

·

Bancos não podem

emitir debêntures (são instituições financeiras). Companhias de

Leasing

são as únicas entidades do sistema

financeiro autorizadas a emitir

debêntures.

As Debêntures podem ser emitidas de duas formas:

·

Debêntures Conversíveis

·

Debêntures não Conversíveis ou Simples

Debênture conversível em ações (DCA)

Algumas debêntures têm uma cláusula de conversibilidade que concede ao investidor,

no ato de sua compra e de acordo com condições estabelecidas em sua escritura pública, o

direito de resgatar seu investimento em ações da companhia emissora.

22

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

Nas DCA a opção de receber o capital de volta em ações é um direito (não uma

obrigação) do debenturista.

papéis.

Ao emitir DCA a companhia deve dar preferência aos acionistas na subscrição dos

Debênture não conversível ou simples

As debêntures simples asseguram ao investidor uma remuneração sobre o valor do

investimento, sendo o capital resgatado em dinheiro no vencimento. Semelhante a um

investimento em CDB ou título público federal.

Nota Promissória

Título representativo de crédito emitido pelas empresas do setor privado, para

colocação pública ou privada, que confere ao investidor direito de crédito contra a emitente.

A captação de recurso se destina a financiamento de capital de giro e tem,

normalmente, prazo curto, limitado a 1 ano.

A nota promissória emitida por sociedade por ações, destinada à oferta pública, é

considerada como valor mobiliário.

As Notas Promissórias possuem as seguintes características:

Prazos

·

·

·

Mínimo 30 dias

Máximo 180 dias para S/A de capital fechado.

Máximo 360 dias para S/A de capital aberto.

Remuneração

·

·

Prefixada, vendida com desconto.

Pós-fixada corrigida pela taxa cor - CETIP.

Forma de Emissão

Nominativa, sendo sua circulação por endosso em preto, de mera transferência de

titularidade, constando obrigatoriamente do endosso a cláusula "sem garantia".

Ações

São títulos emitidos por sociedades anônimas que representam a propriedade de uma fração

do capital social da companhia. Na prática, quem investe em ações é proprietário de uma parte

da sociedade anônima, tornando-se acionista e participando de seus resultados.

As ações podem ser: Ordinárias e Preferenciais

Ação Ordinária

Garante o direito de voto nas assembléias deliberativas da empresa, permitindo votar

para eleger diretores, aprovar demonstrações financeiras, modificar estatutos sociais, etc.

23

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

São menos negociadas que as preferenciais e na distribuição dos dividendos da

empresa seus proprietários só recebem sua parcela correspondente depois dos proprietários

das ações preferenciais.

Ação Preferencial

·

·

·

Prioridade na distribuição de dividendos

Limitada a 50% do total de ações da companhia;

Recebe 10% a mais de dividendos ou tag along

As ações proporcionam aos seus investidores alguns direitos e proventos, chamados também

de benefícios que as empresas proporcionam as seus acionistas, tais como.

·

·

·

·

·

·

Dividendos

Bonificações ( em ações e em dinheiro)

Subscrição de ações

Venda de direito de subscrição

Juros sobre o capital próprio

Ganho de capital

1.5 INDICADORES DE MERCADO

Política Econômica pode ser definida como sendo o conjunto de medidas adotadas pelo

governo para controle da economia.

As relativas ao orçamento, por exemplo, afetam todas as áreas da economia e

constituem políticas de tipo macroeconômico; outras afetam exclusivamente algum setor

específico, como por exemplo, o agrícola e constituem-se em políticas de tipo microeconômico.

1.5.1 Indicadores Econômicos

São um conjunto de dados estatísticos, passíveis de mudanças e oscilações, capazes de

dar uma idéia do estado de uma economia em determinado período ou data. Em geral

fornecem dados sobre produção, comercialização e investimentos.

Entre os Indicadores Econômicos mais relevantes estão os referentes ao nível de

emprego, estabilidade de preços, distribuição de renda e crescimento da economia.

Produto Interno Bruto – PIB

Produto Interno Bruto é o conjunto da produção final de bens e serviços realizada em

território nacional, independente da nacionalidade dos agentes econômicos, num determinado

período de tempo (por exemplo, 1 ano civil).

Para que serve o PIB?

A evolução do PIB é a medida que sinaliza o crescimento ou não da economia.Taxa

positiva de crescimento do PIS indica economia em crescimento, mais propensa a investimentos

e geração de empregos.

Taxa negativa do PIS indica a economia em recessão, ou seja, produzindo e investindo

menos. Resultado: empresas demitindo mais e produzindo menos.

Algumas regras para cálculo do P.I.B

24

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

·

·

O valor dos bens intermediários não é computado no cálculo do PIB, visto que está

incluído dentro do valor dos bens finais.

Com o objetivo de computar o valor dos bens e serviços finais, soma-se o valor

adicionado ou agregado em cada etapa de produção a preços de

mercado.

Tome por exemplo a fabricação de um carro: em relação à montadora de veículos será

considerado apenas o que ela adicionou para sua fabricação, caso contrário o aço, por exemplo,

seria considerado duas vezes para efeito de PIB.

·

Economia informal: o PIB exclui os valores das mercadorias produzidas e

vendidas nesta economia. Exemplo: emprego doméstico sem carteira.

·

Componentes do PIB (sob a óptica da despesa)

Consumo(C )

Investimento (I )

Despesas do Governo (G)

Exportações Liquidas (NX)

PIB = C + I + .G + NX

Consumo: refere-se a todos os bens e serviços comprados pelas famílias e divide-se em três

subcategorias: bens não-duráveis, bens duráveis e serviços.

Investimento: consiste nos bens adquiridos para uso futuro. Essa categoria divide-se em duas

subcategorias: investimento fixo das empresas (formação bruta de capital fixo) e variação de

estoques.

Despesa do Governo: são os bens ou serviços adquiridos pelos governos federal, estadual ou

municipal.

Exportações Líquidas: na verdade é a diferença entre exportações e importações.

1.5.2 Índices de Inflação

A inflação é a taxa média de variação dos preços de bens e serviços, por um período de

tempo, em uma determinada economia (ou em determinado país).

Os índices de inflação mostram o comportamento da variação dos preços de uma cesta

de bens e de serviços.

O preço de referida cesta varia ao longo do tempo e nos mostra que em determinados

momentos o nosso poder de compra aumenta e que em outros momentos o nosso poder de

compra diminui ou permanece inalterado.

Dois índices serão explicados a seguir:

·

IPCA que é um índice que mede a inflação na ponta do consumidor,

·

IGP-M que é um índice geral de preços, composto da variação tanto de preços no

atacado como na ponta do consumidor (ou varejo).

25

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

IPCA - Índice Nacional de Preços ao Consumidor Amplo

IPCA (Índice de Preços ao Consumidor Amplo): calculado pelo IBGE, reflete a variação

dos produtos e serviços consumidos pelas famílias com rendas. de 1 a 40 salários mínimos, nas

11 principais metrópoles do Brasil. As coletas são feitas entre o primeiro e o último dia do mês

corrente ( ou seja do dia 01 a 30 do mês de 'referência).

Qual sua finalidade?

O IPCA é um índice utilizado pelo Banco Central do Brasil, mais precisamente seu

colegiado de diretores, conhecido como COPOM - Comitê de Política Monetária, para o

acompanhamento dos objetivos estabelecidos no sistema de metas de inflação, adotado a partir

de julho de 1999, para o balizamento da política monetária.

Variáveis investigadas

Os preços obtidos são os efetivamente cobrados do consumidor, para pagamento à

vista. A pesquisa é realizada em estabelecimentos comerciais, prestadores de serviços,

domicílios e concessionárias de serviços públicos.

IGP-M - Índice Geral de Preços de Mercado

O IGP-M é o índice de inflação calculado mensalmente pela FGV – Fundação Getulio

Vargas - com base na média ponderada do IPA(60%), IPC (30%) e INCC (10%).

Sua periodicidade de coleta é do dia 21 do mês anterior ao dia 20 do mês de

referência.

IPA - Índice de Preços por Atacado

Mede o movimento médio no atacado de preços em todas as capitais brasileiras.

IPC – Índice de Preços ao Consumidor

Mede o movimento médio de preços, mensal, de determinado conjunto de bens e

serviços no mercado varejista de abrangência nacional.

INCC - Índice Nacional de Custo da Construção

Mede o ritmo evolutivo dos preços dos materiais de construção,serviços e mão-de-obra,

relativos a construção civil.

1.5.3 Taxa de Câmbio

A taxa de câmbio é a equivalência de uma moeda em relação a outra. Como cada país

tem sua própria moeda, torna-se necessário estabelecer o valor da moeda de um país em

relação à moeda do

outro.

A globalização e a criação de blocos econômicos fez desaparecer uma série de moedas

com adoção de moedas únicas, como é o exemplo do Euro.

O movimento de valorização ou desvalorização do Real frente a uma moeda estrangeira

depende da demanda por esta moeda.

26

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

O que provoca uma desvalorização cambial do Real é aumento da procura por dólares. Os

detentores de reais querem trocá-lo por dólares, portanto compram cada vez mais a moeda

estrangeira.

O que provoca a valorização cambial do Real é o aumento da demanda por reais. Os

detentores de dólar querem trocá-los por reais, portanto vendem seus dólares e compram

reais.

1.5.4 Índices de Referência (Benchmarks)

Trata-se de referência ou parâmetro para análise de retorno de investimentos.Pode ser

uma taxa de juros (taxa DI, por exemplo), um índice de preços (IGP-M, por exemplo) ou uma

carteira teórica, como o caso do Ibovespa. Vejamos alguns exemplos:

Taxa SELIC – Meta

O Comitê de Política Monetária (Copom) estabelece a meta para a taxa SELIC, tomando

como base a previsão de inflação ajustada para o exercício.

É expressa na forma anual para 252 dias úteis e representa o nível de taxa de juros que

o governo considera adequada para atingir a meta de inflação definida pelo CMN.

Taxa SELIC – Over

É a taxa calculada diariamente, representa a taxa média ponderada pelo volume das

operações de financiamento por um dia, lastreadas em títulos públicos federais e registradas no

SELIC, na forma de operações compromissadas.

Expressa na forma anual para 252 dias úteis, é a taxa efetivamente praticada no

mercado, que irá remunerar os títulos indexados à taxa SELIC.

Taxa SELIC e o Sistema SELIC são a mesma coisa ?

O Sistema Especial de Liquidação e de Custódia - SELIC, do Banco Central do Brasil, é

um sistema eletrônico que se destina à custódia de títulos escriturais de emissão do Tesouro

Nacional bem como ao registro e à liquidação de operações com os referidos títulos. Daí derivase o nome dado à taxa básica de juros de nossa economia.

Taxa DI - Depósito Interfinanceiro

Taxa média ponderada das operações realizadas entre instituições financeiras pelo

prazo de um dia, com lastro em emissão de CDI - Certificado de Depósito Interfinanceiro que é

um título privado. São excluídas da média apurada eventuais operações que tenham sido

realizadas entre instituições do mesmo grupo.

fixa.

É o benchmark utilizado na análise de retorno da maioria dos investimentos de renda

Taxa CETIP

27

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

A taxa média do CDI, divulgada diariamente pela CETIP, tem como base as operações

de Depósitos Interfinanceiros prefixadas, pactuadas por um dia útil e registradas no sistema da

CETIP. Sua taxa é expressa ao ano, considerando 252 dias úteis.

TR - Taxa Referencial de Juros

Sua metodologia de cálculo tem como base a taxa média mensal ponderada ajustada

da taxa utilizada para captação de recursos a prazo (CDB e RDB) das 30 instituições financeiras

selecionadas.

Para cada dia do mês - dia de referência, o Banco Central deve calcular e divulgar Taxa

Básica Financeira, para o período de um mês, com início no próprio dia de referência e término

no dia correspondente ao dia de referência no mês seguinte.

redutor.

Para cada TBF obtida deve ser calculada a correspondente TR, pela aplicação de um

Taxa PTAX - Taxa Média das Taxas de Câmbio em relação ao Real

A PTAX é a informação oficial sobre a cotação das moedas estrangeiras no Brasil. No

SISBACEN, que é o sistema através do qual todas as instituições financeiras se comunicam com

o Banco Central, é possível consultar a PTAX de todas as moedas - cerca de 141.

Como o dólar norte-americano é a moeda estrangeira mais negociada no país, quando

se fala em PTAX, o termo é logo .associado ao dólar. A PTAX é definida através da média

ponderada das negociações no decorrer do dia, para liquidação em dois dias úteis.

Ela serve como parâmetro para indexação dos títulos e fundos de investimento

atrelados à variação cambial. Essa variação cambial é medida de venda do dia da compra do

título com a PTAX do dia anterior de sua liquidação.

Índice BOVESPA – IBOVESPA

O Índice Bovespa é o mais importante indicador do desempenho das cotações do mercado

de ações brasileiro revisado de quatro em quatro meses, é uma carteira teórica formada pelas

ações mais negociadas do mercado, que atenderam cumulativamente aos seguintes critérios,

com relação aos doze meses anteriores à formação da carteira:

·

estar incluída em uma relação de ações cujos índices de negociabilidade somados

representem 80% do valor acumulado de todos os índices individuais

· ,

· apresentar participação, em termos de volume, superior a 0,1 % do total;

· ter sido negociada em mais de 80% do total de pregões do período.

O índice é calculado com base no preço de fechamento das ações.

O IBOVESPA avalia o retorno total da carteira, ou seja, reflete não apenas as variações de

preço das ações como também a distribuição de dividendos e demais eventos proporcionados

ao acionista.

É o benchmark utilizado na análise de retorno da maioria dos fundos de ações.

O atendimento dessas condições deve ser simultâneo e em relação aos últimos doze meses.

Sendo assim, notamos que a quantidade de ações que integram o IBOVESPA também

demonstra a representatividade, em termos de negociação, de cada papel no período

considerado para seleção das ações.

28

UNIVERSIDADE FEDERAL DO PARÁ

INSTITUTO DE CIÊNCIAS SOCIAIS APLICADAS

FACULDADE DE ADMINISTRAÇÃO

ESPECIALIZAÇÃO LATO SENSU EM GESTÃO EMPRESARIAL

MODALIDADE SEMIPRESENCIAL

Uma vez definida a carteira teórica, ficará inalterada por um quadrimestre, somente

sofrendo ajustes nas quantidades teóricas se houver a ocorrência de algum evento como

pagamento de dividendos, bonificações, etc. Depois de selecionada para integrar o IBOVESPA,

uma ação somente será excluída, se não atender a pelo menos dois critérios na época da

próxima reavaliação.

A reavaliação periódica é feita, com base nos últimos doze meses, visando manter a

representatividade do índice ao longo do tempo. Logo é possível detectar alterações no

mercado a vista e assim, definir nova participação relativa de cada ação no IBOVESP A.

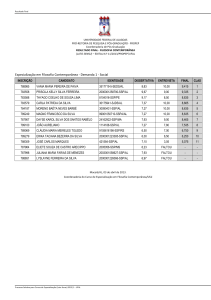

Exemplo de cálculo do índice BOVESPA

A metodologia de cálculo do Ibovespa resulta da multiplicação da quantidade teórica da

ação, dentro da carteira teórica, pelo preço do último negócio. A seguir vamos ver um exemplo,

com valores fictícios, para um índice composto por apenas cinco ações, mas que é calculado

como o IBOVESPA.

Tempo 1

Preço de

Mercado

Empresa X

40.000

100

Empresa B

2.000

210

Empresa Y

1.500

550

Empresa Z

25.000

7,00

Empresa A

13.000

20,00

Total de pontos ou índice

AÇÃO

QTD.

TEÓRICA

Total da

Carteira

4.000.000,00

420.000,00

825.000,00

175.000,00

260.000,00

5.680.000,00

Tempo 2

Preço de

Mercado

110,00

190,00

600,00

10,00

15,00

Total da

Carteira

4.400.000,00

380.000,00

900.000,00

250.000,00

195.000,00

6.125.000,00

Variação

no preço

10,00%

-9,52%

9,09%

42,86%

-25,00%

7,83%

O total da carteira é o resultado de = Quantidade teórica X Preço de marcado.

O total de pontos ou índice = Valor total da carteira/1000