1

1. INTRODUÇÃO ................................................................................................................................... 3

2. O QUE É TERCEIRO SETOR............................................................................................................ 3

3. DEFINIÇÕES CONCEITUAIS........................................................................................................... 4

3.1 OSCIP ............................................................................................................................................ 4

3.2 Associação ..................................................................................................................................... 5

3.3 Fundação ........................................................................................................................................ 5

3.4 ONG............................................................................................................................................... 5

3.5 Instituto .......................................................................................................................................... 6

4. O QUE É LUCRO; FINALIDADE LUCRATIVA E REMUNERAÇÃO.......................................... 6

5. ESPECIFICIDADES DAS OSCIPs .................................................................................................... 7

5.1. Constituição, estatuto e dirigentes de uma organização ............................................................... 7

5.2. Regulamentação e procedimento específicos para OSCIPs.......................................................... 7

5.2.1. Não ter fins lucrativos............................................................................................................ 7

5.2.2. Não ter uma das formas de pessoas jurídicas listadas pela lei............................................... 8

5.2.3. Ter objetivos sociais que atendam a pelo menos uma das finalidades dispostas na lei......... 8

5.2.4. Expressar em seu estatuto todas as determinações legais...................................................... 9

5.2.5. Apresentar cópia autenticada dos documentos exigidos........................................................ 9

5.2.6. Quanto aos aspectos financeiros e resultados ........................................................................ 9

5.2.7. Como e a quem encaminhar................................................................................................... 9

5.3 Termo de Parceria .......................................................................................................................... 9

5.4. Imunidade tributária, isenção de IR, remuneração de dirigentes e financiamento / oscips ........ 10

5.4.1 Imunidade e Isenção ............................................................................................................. 10

5.4.2 Remuneração de Dirigentes .................................................................................................. 11

5.4.3 Financiamento....................................................................................................................... 11

6. DICAS E BREVE CONCLUSÃO ........................................................................................... 12

7. NOTAS REFERENCIAIS ......................................................................................................... 13

8. A LEGISLAÇÃO DO IRPJ ....................................................................................................... 15

8.1 IMUNES E ISENTAS ................................................................................................................. 15

8.2 TEMPLOS DE QUALQUER CULTO........................................................................................ 16

8.3 ENTIDADES ISENTAS.............................................................................................................. 16

8.4 INSTITUIÇÕES DE EDUCAÇÃO............................................................................................. 18

8.5 INSTITUIÇÕES DE ASSISTÊNCIA SOCIAL .......................................................................... 20

8.6 ENTIDADE FILANTRÓPICA OU DE UTILIDADE PÚBLICA.............................................. 20

8.7 RENDIMENTOS DE APLICAÇÕES FINANCEIRAS ............................................................. 21

8.8 RECEITAS DE ALUGUÉIS ....................................................................................................... 22

8.9 PIS/PASEP................................................................................................................................... 22

8.10 COFINS ..................................................................................................................................... 23

8.11 CSLL.......................................................................................................................................... 26

8.12 ENTIDADES DOMICILIADAS NO EXTERIOR ................................................................... 27

8.13 SUSPENSÃO DE ISENÇÃO OU IMUNIDADE ..................................................................... 28

ATIVO CIRCULANTE............................................................................................................. 29

PASSIVO CIRCULANTE......................................................................................................... 29

Despesas antecipadas ................................................................................................................................ 30

ativo realizável a longo prazo ................................................................................................................ 30

RESULTADO DE EXERCÍCIOS FUTUROS ................................................................................ 30

TOTAL ........................................................................................................................................... 30

TOTAL ........................................................................................................................................... 30

11. REFERÊNCIAS BIBLIOGRÁFICAS............................................................................................. 36

2

1. INTRODUÇÃO

Esse material sobre Terceiro Setor em especial, sobre OSCIPs e outras entidades

traz, no início, uma conceituação básica sobre os temas focalizados e o contexto em que se

apresentam. Em seguida, busca também explicar conceitos bastante presentes no universo

do terceiro setor, como lucro, finalidade lucrativa, remuneração e outras particularidades.

Com as explicações conceituais, parte-se para as informações práticas e funcionais

sobre constituição de uma associação de tal natureza, elaboração do estatuto e formação do

quadro de dirigentes, tratamento tributário, obrigações acessórias. A partir dessas noções,

foram expostos os procedimentos específicos para a regularização de uma OSCIP.

Ao se conhecer todas essas informações, é importante esclarecer e explicar mais

detalhadamente o denominado “Termo de Parceria” criado pela lei regente das OSCIPs.

Finalmente, mais alguns conceitos são explicados para que se entenda o funcionamento e

possibilidades trazidas pela OSCIP, como “imunidade tributária”, “isenção de imposto de

renda”, “remuneração de dirigentes”, “financiamento” e outros aspectos pertinentes.

Por fim, menciona-se algumas referências sobre sites e possibilidades de atualização

de conhecimento acerca do terceiro setor e uma breve conclusão sobre a possibilidade de

criação de uma OSCIP.

2. O QUE É TERCEIRO SETOR

Para entendermos o que é o Terceiro Setor devemos primeiro identificar quais são o

Primeiro Setor e o Segundo Setor; senão vejamos:

Na conceituação tradicional, o primeiro setor é o Estado, representado por entes

políticos, como Prefeituras Municipais, Governos dos Estados e Presidência da República,

além de entidades a estes entes ligados, destacando-se Ministérios, Secretarias, Autarquias,

entre outras. Quer dizer, chamamos de primeiro setor o setor público, que obedece ao seu

caráter público e exerce atividades públicas; ou que pelo menos deveria executar.

O segundo setor é o Mercado, entendido, as Empresas, composto por entidades

privadas que exercem atividades privadas, ou seja, atuam em benefício próprio e particular.

Falando em termos financeiros, o Estado (primeiro setor) aplica o dinheiro público em

ações para a sociedade. O Mercado (segundo setor) investe o dinheiro privado nas suas

próprias atividades, direcionado segundo as conveniências particulares.

O Terceiro Setor é composto por organizações privadas sem fins lucrativos, que

atuam nas lacunas deixadas pelos setores públicos e privados, buscando a promoção do

bem-estar social. Quer dizer, o terceiro setor não é nem público nem privado, é um espaço

institucional que abriga entidades privadas com finalidade pública.

Esta atuação é realizada por meio da produção de bens e prestação de serviços, com

o investimento privado na área social, notadamente.

3

Isso não significa eximir o governo de suas responsabilidades, mas reconhecer que a

parceria com a sociedade permite a formação de uma sociedade melhor. Portanto, o

Terceiro Setor não é, e não pode ser, substituto da função do Estado. Comporta destacar

que a idéia é de complementação e auxílio na resolução de problemas sociais.

Para comparar com os termos financeiros anteriormente explicados, no caso do

Terceiro Setor utiliza-se o dinheiro privado em atividades públicas. Essa tabela vai ajudar a

compreender a divisão focalizada:

DISTRIBUIÇÃO DAS ÁREAS

SETOR

FIM

Primeiro setor – o Estado

Público

Público

Segundo setor – o Mercado

Privado

Privado

Terceiro setor – a Sociedade Civil

Público e Privado

Público

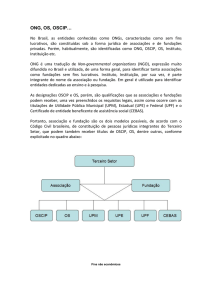

Como exemplos de organizações do Terceiro Setor podemos citar as organizações

não governamentais (ONGs); as cooperativas; as associações; as fundações; os institutos;

instituições filantrópicas; entidades de assistência social e, mais atualmente, também, as

Organizações da Sociedade Civil de Interesse Público (OSCIPs).

Todas são entidades de interesse social, e apresentam, como característica em

comum, a ausência de lucro e o atendimento de fins públicos e sociais. Ou seja, existem

diversas formas de entidades do Terceiro Setor.

No presente trabalho será apresentada e estudada uma opção: as OSCIPs, por ser

mais adequada aos objetivos do presente evento, pelo menos mais abrangente.

3. DEFINIÇÕES CONCEITUAIS

3.1 OSCIP

A legislação que regula as OSCIPs é a lei 9.790 de 23 março de 1999. Esta lei traz a

possibilidade das pessoas jurídicas (grupos de pessoas ou profissionais) de direito privado

sem fins lucrativos serem qualificadas, pelo Poder Público, como Organizações da

Sociedade Civil de Interesse Público - OSCIPs e poderem com ele relacionar-se por meio de

parceria, desde que os objetivos sociais e as normas estatutárias atendam requisitos da lei.

Um grupo recebe a qualificação de OSCIP depois que o estatuto da instituição que se

pretende formar tenha sido redigido pelos membros deste grupo, conjuntamente com a

assessoria jurídica, e seja analisado e aprovado pelo Ministério da Justiça. Para tanto é

necessário que o estatuto atenda a certos pré-requisitos que estão descritos nos artigos 1,

2, 3 e 4 da lei 9.790/99, conforme será focalizado na seqüência.

Pode-se dizer que as OSCIPs são o reconhecimento oficial e legal mais próximo do

que modernamente se entende por ONG, especialmente porque são marcadas por uma

extrema transparência administrativa. Contudo, como já falamos, ser uma OSCIP é uma

opção institucional, não uma obrigação.

Em geral, o poder público sente-se muito à vontade para se relacionar com esse tipo

de instituição, porque divide com a sociedade civil o encargo de fiscalizar o fluxo de recursos

públicos em parcerias. Quer dizer, a OSCIP é uma organização da sociedade civil que, no

caso de parceria com o poder público, utilizará também recursos públicos para suas

finalidades, dividindo dessa forma o encargo administrativo e de prestação de contas.

4

Assim, pode-se dizer que OSCIPs são ONGs, criadas por iniciativa privada, que

obtêm um certificado emitido pelo poder público federal ao comprovar o cumprimento de

certos requisitos, especialmente aqueles derivados de normas de transparência

administrativas. Em contrapartida, podem celebrar com o poder público os chamados termos

de parceria, que são uma alternativa interessante aos convênios para ter maior agilidade e

razoabilidade em prestar contas.

3.2 Associação

Como o próprio nome sugere é a união de um grupo de pessoas que, por possuírem

objetivos comuns as suas vontades, se associam e dessa associação nasce uma entidade

decorrente da vontade das pessoas, conhecida como Affectio Societatis em direito clássico.

A associação é uma pessoa jurídica de direito privado, sem fins lucrativos e, por

tratar-se de uma união de diversas pessoas em prol de um objetivo comum, deve ser regida

por um conjunto de regras básicas, que norteiam a vida em comum, expressas em seu

estatuto.

As associações são pessoas jurídicas de direito privado voltadas à realização de

finalidades culturais, sociais, religiosas, recreativas, etc., cuja existência legal surge com a

inscrição do estatuto social, que as disciplina no registro competente.

São exemplos de associações: Apae, União Nacional dos Estudantes, Associações

de Pais e Mestres, Associação de Funcionários.

3.3 Fundação

A fundação nasce de uma doação patrimonial; ato de um instituidor que reserva

certo patrimônio e o grava para a consecução de certo objetivo. Uma vez constituída a

fundação, é necessário que o instituidor lhe determine um estatuto, fixando suas regras de

funcionamento e determinando um grupo que irá se responsabilizar em gerir esse patrimônio

segundo aqueles mesmos objetivos.

Desde o momento em que é instituída; o seu instituidor perde o controle daquele

patrimônio, que passa a ser genericamente considerado como de toda a sociedade civil.

As características próprias das fundações, aspectos, providências, atribuições e

responsabilidades, podem ser encontradas no Código Civil, do artigo 24 em diante. A grande

distinção prática no caso das fundações é a presença permanente do Ministério Público

como fiscal da lei e cumprimento das disposições estatutárias.

3.4 ONG

Não existem em nosso ordenamento jurídico, referências conceituais ou disposições

sobre Organização não Governamental.

As ONGs são um fenômeno mundial onde a sociedade civil espontaneamente se

organiza para a execução de certos tipos de atividades; cujo cunho e caráter, é de interesse

público. A forma societária mais utilizada é a da associação civil.

São regidas por estatutos, têm finalidade não econômica e não lucrativa. Fundações

também podem vir a ser genericamente reconhecidas como ONGs.

5

3.5 Instituto

A exemplo das ONGs, também não existem em nosso ordenamento jurídico,

referências conceituais sobre institutos. Instituto é, em matéria legal, um termo tão genérico

quanto entidade: abrangente e indefinido.

Encontramos em textos legais específicos, citações sobre institutos de educação; de

pesquisa ou institutos de saúde, mas os autores não determinam sua forma legal. Tanto as

associações quanto às fundações podem apresentar forma de organização societária nos

moldes de um instituto

4. O QUE É LUCRO; FINALIDADE LUCRATIVA E REMUNERAÇÃO

O lucro, em Direito, é tudo que excede o custo de uma operação; o resultado positivo

de uma atividade. Em outras palavras, lucro é o dinheiro que sobra das atividades realizadas

pela sociedade. É possível, e até comum, que uma entidade sem fins lucrativos obtenha

lucro. Vejam as campanhas, por exemplo, nas quais se vendem camisetas, CDs, e outras

lembranças. A venda realizada por meio de intermediação é uma atividade comercial, e o

resultado financeiro positivo obtido entre o custo de compra; a produção e venda, o lucro.

Contudo, comporta destacar que a finalidade lucrativa não depende da existência

eventual de lucro, mas de sua destinação.

A finalidade lucrativa (e a finalidade não lucrativa, por conseqüência) depende do

destino que se dá ao lucro obtido nas atividades da entidade. Se os sócios têm direito ao

lucro, ou seja, o que sobra do dinheiro que entrou através daquele trabalho é dividido entre

as pessoas envolvidas no processo, existe a finalidade lucrativa. Caso contrário, não existe

finalidade lucrativa; pelo menos em tese.

A caracterização de finalidade lucrativa depende de quem se beneficia do lucro. Uma

organização que tem o objetivo de alcançar este resultado positivo, ou seja, o lucro, e

distribuí-lo entre seus sócios e dirigentes é uma empresa com fins lucrativos.

Para ser uma entidade sem fins lucrativos, uma organização deve investir seu

eventual lucro diretamente em sua missão institucional, em seu objeto social, a própria razão

de sua existência. Portanto, não é que não possa entrar dinheiro a mais como retorno do

próprio trabalho, isso quer dizer apenas que este dinheiro deve ser reinvestido na própria

ação que o está gerando.

Finalidade não lucrativa não se confunde ainda com inexistência de atividade

econômica. A primeira, como vimos, diz respeito ao destino que se dá ao lucro. Assim, ter

finalidade não lucrativa não significa que não se pode realizar atividade econômica, mas

sim, que não distribua seus resultados entre seus sócios.

Logo, devemos prestar atenção no estatuto para não confundir "finalidade" com

"atividade". A finalidade da instituição deve ser descrita como a sua missão, o motivo pelo

qual ela existe. Depois, em artigos separados, devem ser descritas as atividades que se

pretende efetuar na ONG, de tal maneira que não se possa alegar que a instituição tem

finalidade econômica.

Além disso, é importante frisar que lucro não é remuneração. Remuneração é o que

recebemos em contrapartida a serviços prestados, não o excedente de uma atividade

econômica. Todo profissional, para trabalhar tem direito a receber um salário ou uma

bonificação pela sua tarefa prestada em prol de determinado interesse.

6

5. ESPECIFICIDADES DAS OSCIPs

5.1. Constituição, estatuto e dirigentes de uma organização

A OSCIP é uma forma de associação, ou seja, é uma pessoa jurídica criada a partir

da união de idéias e esforços de pessoas em torno de um propósito que não tenha

finalidade lucrativa.

Para criar uma associação, é necessário reunir em assembléia pessoas maiores de

18 anos que tenham o propósito de associar-se para determinada finalidade não lucrativa.

Essa assembléia não tem exigências formais para ter início, podendo ser realizada em

qualquer lugar, e não necessita de convocação escrita ou pela imprensa. É uma simples

reunião das pessoas interessadas em resolver um mesmo tipo de problema.

Reunidos os convidados, algumas regras são impostas e a partir disso alguns passos

devem ser seguidos conforme os critérios legais (i). A Assembléia discutirá a cerca do

objetivo e dos propósitos da associação, e aprovará o seu estatuto, que deverá ser simples

e claro, conforme previsões legais (ii). Além disso, o estatuto precisa conter desde esse

momento os requisitos necessários para a qualificação de OSCIP, como se verá adiante.

Recomenda-se que os objetivos descritos no Estatuto sejam amplos, para dar maior

liberdade de atuação à associação. Isso quer dizer que o mais indicado é, ao invés de

descrever minuciosamente os objetivos e formas de atuação da organização, detalhando as

ações específicas, que se faça uma descrição ampla das atividades e objetos a serem

trabalhados. Isto é importante para dar margem de crescimento e reformulação da idéia

inicial em função da experiência.

A partir da aprovação do estatuto, haverá eleição dos integrantes do corpo diretivo da

entidade para cumprir o primeiro mandato (iii). Por fim, deve ser lavrada a “ata de

assembléia de constituição”, também com requisitos específicos (iv).

A existência jurídica da associação terá início somente quando o grupo tiver em mãos

o registro dos atos constitutivos no Cartório de Registro de Pessoas Jurídicas da comarca

da sede da entidade, procedimento que em geral demora cerca de uma semana.

Deverá ser feito um requerimento (v) para o registro, assinado por pessoa

competente da associação (quer dizer, eleita entre os membros do grupo para esse fim),

seguindo as exigências legais e do Cartório. Obtido o registro (vi), deverá ser providenciada

a inscrição no CNPJ e na Prefeitura, bem como nos demais órgãos de controle: Ministérios,

Secretarias de Educação e outros organismos vinculados.

5.2. Regulamentação e procedimento específicos para OSCIPs

Para uma associação sem fins lucrativos se qualificar como OSCIP ela deve:

5.2.1. Não ter fins lucrativos

Como visto, significa que a organização não pode distribuir os lucros entre os seus

associados, conselheiros, diretores, empregados ou doadores. Ou seja, todo o dinheiro que

sobrar das atividades realizadas deve ser reinvestido na própria organização (por exemplo,

em equipamentos, sala, materiais ou novos profissionais). Isso não quer dizer que não pode

haver remuneração, como discutiremos mais adiante.

7

5.2.2. Não ter uma das formas de pessoas jurídicas listadas pela lei

Pessoa Jurídica é como se chama uma entidade. Quer dizer, é um conceito que dá

personalidade a uma empresa ou a uma organização, por exemplo. É diferente de Pessoa

Física, que são as pessoas como pessoas.

Existem diversas formas de pessoas jurídicas, e algumas delas não podem obter a

qualificação de OSCIP. No entanto essa restrição é aplicada somente àquelas especificadas

na lei - sociedades comerciais; sindicatos, associações de classe ou de representação de

categoria profissional; instituições religiosas; organizações partidárias e assemelhadas,

inclusive suas fundações; entidades de benefício mútuo destinadas a proporcionar bens ou

serviços a um círculo restrito de associados; entidades e empresas que comercializam

planos de saúde e assemelhados; instituições hospitalares privadas não gratuitas e suas

mantenedoras; escolas privadas dedicadas ao ensino formal não gratuito e suas respectivas

mantenedoras; Organizações Sociais; cooperativas; fundações públicas; fundações,

sociedades civis ou associações de direito privado criadas por órgão público ou por

fundações públicas; organizações creditícias que tenham quaisquer tipo de vinculação com

o sistema financeiro nacional.

5.2.3. Ter objetivos sociais que atendam a pelo menos uma das finalidades

dispostas na lei

A lei das OSCIPs determina que só será possível obter essa qualificação se a

organização tiver entre seus objetivos sociais uma das finalidades nela previstas, vejamos:

I. promoção da assistência social;

II. promoção da cultura, defesa e conservação do patrimônio histórico e artístico;

III. promoção gratuita da educação, observando-se a forma complementar de

participação das organizações de que trata esta Lei;

IV. promoção gratuita da saúde, observando-se a forma complementar de participação

das organizações de que trata esta Lei;

V. promoção da segurança alimentar e nutricional;

VI. defesa, preservação e conservação

desenvolvimento sustentável;

do

meio

ambiente

e

promoção

do

VII. promoção do voluntariado;

VIII. promoção do desenvolvimento econômico e social e combate à pobreza;

IX. experimentação, não lucrativa, de novos modelos sócio-produtivos e de sistemas

alternativos de produção, comércio, emprego e crédito;

X. promoção de direitos estabelecidos, construção de novos direitos e assessoria

jurídica gratuita de Interesse suplementar;

XI. promoção da ética, da paz, da cidadania, dos direitos humanos, da democracia e de

outros valores universais;

XII. estudos e pesquisas, desenvolvimento de tecnologias alternativas, produção e

divulgação de informações e conhecimentos técnicos e científicos que digam respeito

às atividades mencionadas neste artigo.

8

5.2.4. Expressar em seu estatuto todas as determinações legais

Este item se refere a requisitos específicos e jurídicos sobre o que deve conter o

estatuto da organização. Estatuto é um documento que contém diversas especificações

sobre o funcionamento da organização; o que pode e não pode fazer. Com o estatuto a

organização fica regularizada juridicamente. É necessário o auxílio de um advogado para a

redação e registro de um Estatuto.

Dentre os requisitos, está à necessidade de obediência a princípios referentes às

associações, adoção de práticas de gestão administrativa, formação de um Conselho Fiscal,

destinação do patrimônio no caso de extinção da organização, possibilidade de

remuneração de dirigentes e obediência às normas de prestação de contas (vii).

5.2.5. Apresentar cópia autenticada dos documentos exigidos

Assim como no item anterior, aqui a referência é basicamente jurídica. Para que se

consiga a qualificação como OSCIP, a organização de enviar ao Ministério da Justiça (órgão

do Governo Federal que irá avaliar o requerimento) cópias de alguns documentos: estatuto

registrado em Cartório; ata de eleição de sua atual diretoria; balanço patrimonial e

demonstração do resultado do último exercício; declaração de isenção do imposto de renda;

cartão de inscrição no Cadastro Nacional de Pessoas Jurídicas. Tais documentos poderão

organizados com o auxílio de um advogado e um contador que trabalhem na área.

5.2.6. Quanto aos aspectos financeiros e resultados

A OSCIP expressar em seu estatuto uma das duas opções possíveis: não remunerar

os dirigentes, sob nenhuma forma; ou remunerar os dirigentes que efetivamente atuam na

gestão executiva da entidade ou lhe prestam serviços específicos, de acordo com os valores

praticados no mercado da região onde atua.

5.2.7. Como e a quem encaminhar

Enviar o pedido de qualificação para o Ministério da Justiça. Recebido o pedido, o MJ

tem trinta dias para aprová-lo ou não, e mais quinze dias para publicar sua decisão (pelo

deferimento ou não) no DOU, mediante despacho do Secretário Nacional de Justiça.

No caso de indeferimento da qualificação, o Ministério da Justiça envia para as

entidades um parecer identificando as exigências que não foram cumpridas. Após fazer as

alterações necessárias, de acordo com o parecer enviado pelo Ministério, a entidade pode

apresentar novamente a solicitação de qualificação como OSCIP a qualquer tempo.

5.3 Termo de Parceria

A lei 9.790/99 divide-se em dois temas: a criação do título de OSCIP e a criação do

Termo de Parceria. O Termo de Parceria é uma metodologia nova de relacionamento entre

o poder público e a sociedade civil, criada pela lei das OSCIPs.

A intenção da criação do termo de parceria é trazer uma adequação instrumental que

permita um relacionamento transparente e mais razoável entre o terceiro setor e o setor

público. Isso significa um relacionamento baseado mais em resultados e eficácia do que em

formalidades, mas sem desconsiderar as regras impostas pelo poder público.

Neste sentido a Lei 9.790/99 criou o Termo de Parceria para ser um veículo legítimo e

adequado ao repasse de verbas públicas para entidades de direito privado.

9

Termos de Parceria, a rigor do texto da lei, podem ser celebrados em períodos de

mais de um ano, maiores do que o exercício fiscal e até do que o período de troca de

governos.

O Termo de Parceria exige uma prestação de contas que privilegie os resultados

efetivamente obtidos, de forma menos burocratizada, possibilitando o concurso de projetos

com a escolha da entidade mais capaz. O Decreto 3.100/99 trouxe como novidade a

possibilidade de uma mesma entidade ter mais de um Termo de Parceria em vigor,

concomitantemente.

Nesse sentido, o Termo de Parceria apresenta alguns requisitos mínimos para poder

ser celebrado, como as cláusulas essenciais (viii) que deve conter e os documentos

específicos de prestação de contas (ix).

Quer dizer, o Termo de Parceria traz inovações nas relações OSCIP/Estado,

permitindo um repasse de verbas que respeite a transparência na gestão dos recursos,

competição para acesso a eles e cooperação e parceria na execução dos projetos. Esse

instrumento contribui planejamento e desenvolvimento de projetos mais objetivos e

pragmáticos, com melhores índices de sucesso e efetividade nas suas ações.

Nesse sentido, é importante notar que se abre uma possibilidade de interação com os

órgãos governamentais, como a Secretaria de Educação Municipal, por exemplo. A OSCIP

pode estabelecer um termo de parceria com a Secretaria para a realização, em conjunto, de

um ou mais projetos.

5.4. Imunidade tributária, isenção de IR, remuneração de dirigentes e

financiamento / oscips

5.4.1 Imunidade e Isenção

As imunidades tributárias têm a natureza de limitar o poder de tributar do Estado e,

portanto, se constituem em garantia, patrimônio de direito de cada cidadão, da sociedade

civil. Logo, quando no terceiro setor se fala das imunidades tributárias estabelecidas na CF,

estamos falando de direitos que devem sob esse prisma ser exercidos, exigidos.

Isenções, ao contrário de imunidades, ocorrem quando o Estado podendo tributar,

resolve por bem não fazê-lo. Esse fato significa um incentivo a certo tipo de gente ou

atividade. Contudo, mesmo essa escolha do Estado é limitada. Não se deve incentivar sem

critérios.

No caso das organizações do terceiro setor, estas prestam serviços aos cidadãos e a

toda sociedade que, por sua natureza deveriam ser de obrigação do Estado, por isso,

podem ser sujeitos de isenções tributárias.

O Código Tributário Nacional determina três requisitos para que a entidade faça jus à

imunidade tributária relativa às suas rendas, patrimônio e serviços relacionados às

atividades essenciais da entidade:

a) Não distribuir qualquer parcela de seu patrimônio ou de suas rendas, a qualquer

título;

b) Aplicar integralmente, no país, os seus recursos na manutenção dos seus

objetivos institucionais;

c) Manter escrituração de suas receitas e despesas em livros revestidos de

formalidades capazes de assegurar a sua exatidão.

10

Atualmente, as entidades de interesse social, sem fins lucrativos, cujo atendimento

dirigia-se a fins públicos e sociais podem receber a chamada Declaração de Utilidade

Pública Federal (DUP) e/ou obter a qualificação de OSCIP. Com isso, as doações recebidas

são deduzidas do imposto de renda das empresas doadoras, o que estimula esse tipo de

apoio do setor privado. Existem diferenças entre a DUP e a qualificação de OSCIP, entre

elas a possibilidade de sendo OSCIP, remunerar seus dirigentes, além de estabelecer

parceria com o Poder Público.

Uma das vitórias mais expressivas trazidas pela lei 9.790/99 foi reconhecer, formal e

claramente, que a remuneração de dirigentes não se confunde com distribuição de lucros.

Finalidade não lucrativa não é caridade e nem voluntariado. Esse conceito foi fortalecido

pelo artigo 37 da Medida Provisória nº 66 de 2002 (MP/66).

5.4.2 Remuneração de Dirigentes

A partir da MP/66, as OSCIPs que optam por remunerar seus dirigentes poderão ter

isenção do Imposto de Renda (Lei nº 9.532/97) e receber doações dedutíveis das empresas

doadoras (Lei 9.249/95). Até a edição dessa MP, a entidade que remunerava seus dirigentes

perdia tais benefícios, conforme determinações expressas nas leis específicas.

A possibilidade de remunerar dirigentes permite que as organizações tenham um

quadro de dirigentes profissionalizado.

Portanto, com a edição da MP 66, finalmente se reconhece que há diferença entre o

conceito de ‘sem fins lucrativos’ (atividade desinteressada que se relaciona a fins que não

resultem em benefício aos sócios) e 'remuneração de dirigentes', que é a contrapartida a

serviços prestados.

Ou seja, para a entidade ser caracterizada como “sem fins lucrativos” e obter os

benefícios fiscais referentes a associações deste caráter, não é mais necessário que não se

remunere seus dirigentes. Em outras palavras, é possível que a associação remunere

dirigentes e ainda assim seja considerada “sem fins lucrativos”.

Importante notar que a MP refere-se expressamente à “hipótese de remuneração de

dirigente, em decorrência de vínculo empregatício”. Ou seja, os dirigentes devem ser

empregados da instituição e não apenas prestadores de serviço, para fazerem jus à isenção.

Isso quer dizer que a remuneração dos dirigentes será o ‘salário’, e não qualquer outra

forma de contrapartida (bonificações, ou outros benefícios, por exemplo).

O parágrafo único da MP 66, diz que a permissão da remuneração com isenção

aplica-se somente à remuneração não superior, em seu valor bruto, ao limite estabelecido

para a remuneração de servidores do Poder Executivo Federal.

5.4.3 Financiamento

Como já vimos, as OSCIPs têm a possibilidade de estabelecer parcerias com o Poder

Público. Dessa forma, uma das fontes de financiamento será proveniente do próprio Poder

Público, desde que estabelecida tal parceria.

Assim, se for realizado um termo de parceria com a Secretaria de Educação

Municipal, por exemplo, esse órgão poderá disponibilizar recursos para a realização de

projetos da OSCIP. Além disso, outras são as possibilidades de financiamento, provenientes

do setor privado.

Feitas essas considerações, podemos analisar as demais fontes de financiamento

que a organização pode obter.

11

Atualmente as pessoas físicas não estão autorizadas a deduzir de seu imposto de

renda as doações efetuadas a quaisquer entidades, sejam quais forem as suas naturezas,

filantrópica, educacional ou de assistência social, ainda que reconhecidas como de utilidade

pública. É evidente que tais doações podem ocorrer de qualquer forma. No entanto, não

terão qualquer vantagem fiscal.

Já as pessoas jurídicas, tributadas pelo lucro real, contam com mais incentivos

federais à doação. A Lei 9.249/95, com redação alterada por uma Medida Provisória (x),

permite dedução no Imposto de Renda das Pessoas Jurídicas até o limite de 2% sobre o

lucro operacional das doações efetuadas as OSCIPs. Além disso, as empresas se

interessam pela publicidade que estas doações podem dar. É uma grande porta para

obtenção de recursos junto às empresas.

Isso quer dizer que estas empresas podem disponibilizar recursos para a OSCIP,

sejam grandes ou pequenas. Para isso, normalmente escreve-se um projeto e se envia para

a empresa, requerendo determinado recurso (que pode ser dinheiro ou bens, por exemplo).

A empresa avalia se interessa a ela ajudar aquele projeto e por fim disponibiliza os recursos,

conforme os requisitos da lei, podendo obter isenção fiscal.

Fora os recursos doados por empresas, inúmeras são as outras oportunidades de

financiamento de Fundações privadas nacionais e internacionais especialmente criadas para

esse fim. Possuem profissionais que compreendem muito bem o sentido do terceiro setor. A

maioria delas tem um processo de solicitação padrão que pode ser obtido através da homepage ou por um pedido simples por telefone ou carta. A maioria delas possui modelos de

formulários de solicitação de recursos que solicitam apresentação de justificativa, objetivo,

avaliação de resultados e outras particularidades.

Os projetos costumam ser de um a três anos e os recursos visam contribuir para a

busca da auto-sustentação financeira.

Uma boa forma de captação de recursos é a realização de eventos. Se forem bem

organizados, além de angariar fundos, podem ser úteis para divulgar a causa, a missão e os

projetos da organização, além de reconhecer doadores e captar voluntários. Muitas

organizações tendem a desenvolver projetos que possam gerar receita própria e, se

possível, que seja a fonte principal de seus recursos. Ou seja, tornam-se auto-sustentáveis.

6. DICAS E BREVE CONCLUSÃO

Existem diversos sites relacionados ao terceiro setor que devem ser visitados de vez

em quando. Esses endereços trazem informações, como cursos, eventos, oportunidades e

inúmeros temas relacionados ao terceiro setor. É extremamente importante se manter

atualizado com o que acontece nessa área.

Além disso, esses sites podem trazer novidades importantes, como a realização de

um curso de captação de recursos ou um novo concurso para financiamento de projetos, por

exemplo. Uma iniciativa é cadastrar o endereço de e-mail na lista daqueles.

Periodicamente eles enviam um boletim eletrônico com as principais novidades. Dois

sites têm um bom serviço nesse aspecto: www.rits.org.br e www.setor3.com.br .

Além disso, outros sites podem ser visitados para obtenção de informações sobre o

terceiro setor e temas relacionados: www.comunidadesolidaria.org.br/ www.andi.org.br /

12

www.dhnet.org.br / www.idis.org.br / www.rits.org.br / www.vivafavela.com.br

www.gef.org.br / www.comcat.org.br / www.brazilfoundation.org/index_pt_b.html.

/

/

Finalizando é importante pensar que o terceiro setor é uma porta que se abre para a

formação de uma sociedade melhor; mais justa e humanitária. A profissionalização dessa

área traz novas possibilidades de trabalho e facilita o envolvimento na realização dos

objetivos sociais.

No princípio pode parecer complicado começar uma organização nova, mas na

verdade não é nada que pessoas preparadas e capacitadas não consigam fazer

tranqüilamente. Os obstáculos sempre aparecem, assim como as soluções.

7. NOTAS REFERENCIAIS

(i) Antes do início dos debates, deverá ser formada uma mesa diretora para conduzir

de forma mais eficiente as discussões. Ela deverá ser composta, no mínimo, por um

presidente dos trabalhos e um secretário, que lavrará a ata circunstanciada, a ser

eleita pelos presentes em votação simples.

(ii) O Estatuto deverá conter as seguintes previsões:

a) a denominação, os fins, a sede e o tempo de duração da associação;

b) as condições para admissão, demissão e exclusão do quadro social e,

eventualmente, as categorias de associados;

c) os direitos e deveres dos associados; as fontes de recursos financeiros para a

manutenção da entidade e seus objetivos, que poderão contemplar

mensalidades;

d) as atribuições e a forma de composição e funcionamento dos órgãos de

direção, com a recomendação de números ímpares de participantes, a

deliberação em voto unitário e a eleição para mandatos de no máximo três

anos;

e) a representação ativa e passiva da entidade em juízo e fora dele, em geral

exercida pelo presidente;

f) a (não) responsabilidade subsidiária dos associados pelas obrigações

assumidas pela associação; as condições para alteração do Estatuto;

g) as causas para dissolução da entidade e o destino a ser dado ao patrimônio

social.

h) as condições para a alteração das disposições estatutárias e para a dissolução

i) Por fim deve conter os requisitos específicos para obter a qualificação de

OSCIP (como se verá).

(iii) O presidente dos trabalhos deverá empossar formalmente os eleitos em seus

cargos. Não é possível que uma mesma pessoa ocupe em órgãos da administração

cargos que exerçam fiscalização recíproca, tais como diretoria e conselho fiscal.

13

(iv) Tais requisitos são: identificação de todos os presentes e a transcrição dos fatos

ocorridos, o texto integral do estatuto aprovado e a relação dos dirigentes eleitos, com

o relato de sua posse. Todos os presentes e, principalmente, os eleitos, deverão ser

corretamente qualificados, com nome, nacionalidade e inscrição no CPF (obrigatório

para os dirigentes).

(v) O requerimento deverá ser assinado por pessoa com poderes de representação

legal da entidade (conforme previsto no estatuto). É comum que este requerimento

seja acompanhado de duas vias da ata da assembléia de constituição da entidade,

devidamente visadas por advogado regularmente inscrito na OAB.

(vi) O registro declarará: I) a denominação, os fins, a sede, o tempo de duração e o

fundo social, quando houver; II) o nome e a individualização dos fundadores ou

instituidores e dos diretores; III) o modo por que se administra e representa, ativa e

passivamente, judicial e extrajudicialmente; IV) se o ato constitutivo é reformável no

tocante à administração e de que modo; V) se os membros respondem ou não,

subsidiariamente, pelas obrigações sociais; VI) as condições de extinção da pessoa

jurídica e o destino do seu patrimônio, nesse caso.

(vii) O Estatuto de uma entidade que pretende obter a qualificação de OSCIP deve

conter, além dos requisitos legais e gerais para todas as associações, os seguintes

itens:

a) a observância dos princípios da legalidade, impessoalidade, moralidade,

publicidade, economicidade e eficiência;

b) a adoção de práticas de gestão administrativa, necessárias e suficientes para

coibir a obtenção, de forma individual ou coletiva, de benefícios ou vantagens

pessoais, até parentes do terceiro grau, ou em favor de pessoas jurídicas

vinculadas, em decorrência da participação no respectivo processo de decisão;

c) a constituição de conselho fiscal dotado de competência para opinar sobre

demonstrações financeiras, emitindo pareceres aos órgãos superiores da

entidade;

d) a previsão de que, em caso de dissolução da entidade, o respectivo patrimônio

líquido seja transferida a outra entidade qualificada nos termos da mesma lei,

preferencialmente com objeto social assemelhado ao da extinta;

e) a previsão de que, na hipótese de perda de qualificação de que trata a lei, o

patrimônio amealhado com recursos públicos durante o período de qualificação

seja revertido a outra entidade qualificada;

f) as normas de prestação de contas a serem observadas pela entidade, que, no

mínimo, atenderão aos princípios fundamentais da contabilidade e às Normas

Brasileiras de Contabilidade, serão objeto de divulgação pública por qualquer meio

eficaz, até mesmo com certidões negativas de tributos, FGTS e INSS, e serão

objeto de auditoria nos termos do regulamento.

14

(viii) São seis as cláusulas especiais do Termo de Parceria:

a) a do objeto, contendo a especificação do programa de trabalho;

b) a de estipulação das metas e dos resultados a serem atingidos e os respectivos

prazos de execução ou cronograma;

c) a de previsão expressa dos critérios objetivos de avaliação de desempenho a

serem utilizados, mediante indicadores de resultado;

d) a de previsão de receitas e despesas a serem realizadas em seu cumprimento;

e) a que estabelece as obrigações da OSCIP, entre as quais a de apresentar ao

Poder Público, ao término de cada exercício, relatório sobre a execução do objeto

do Termo de Parceria, contendo comparativo específico das metas propostas com

os resultados alcançados, acompanhado de prestação de contas dos gastos e

receitas efetivamente realizados;

f) a de publicação, na imprensa oficial, conforme o alcance das atividades

celebradas entre os parceiros, de extrato do Termo de Parceria e de

demonstrativo da sua execução física e financeira, conforme modelo simplificado.

(ix) A Prestação de Contas deve conter:

a) relatório anual de execução de atividades;

b) demonstração de resultados do exercício;

c) balanço patrimonial;

d) demonstração das origens e aplicações de recursos;

e) demonstração das mutações do patrimônio social;

f) notas explicativas das demonstrações contábeis, caso necessário; e

g) parecer e relatório de auditoria nos termos do art. 20 do Decreto 3100/99,

se for o caso previsto em lei.

(x) Medida Provisória nº 2158-34/01

8. A LEGISLAÇÃO DO IRPJ

8.1 IMUNES E ISENTAS

Ocorre certa contusão na distinção entre pessoa jurídica imune de imposto e pessoa

jurídica isenta de impostos. A diferença é que a imunidade está prevista na Constituição

Federal enquanto a isenção é concedida por lei. Há imunidade subjetiva e objetiva. Na

imunidade subjetiva a própria pessoa jurídica goza de imunidade. Assim, a União, os

Estados e os Municípios têm imunidade subjetiva; mas não é total porque se explorar

atividade econômica regida pelas normas aplicáveis a empreendimentos privados, essa

atividade não goza de imunidade. Na venda de livros, jornais e periódicos a imunidade é

objetiva, isto é, a operação é imune; mas pessoa jurídica não tem imunidade para não pagar

o imposto de renda sobre resultado do lucro.

O art. 150 da Constituição dispõe que é vedado à União, aos Estados, ao Distrito

Federal e aos Municípios, instituir impostos sobre patrimônio, renda ou serviços dos partidos

15

políticos, inclusive suas fundações, das entidades sindicais dos trabalhadores, das

instituições de educação e de assistência social, sem fins lucrativos, atendidos os requisitos

da lei. Para essas entidades, o gozo da imunidade depende da observância dos requisitos

fixados em lei. A lei, todavia, não pode impor condição impossível de ser cumprida porque a

lei será considerada inconstitucional pelo STF.

A imunidade dos poderes públicos tais como União, Estados, Distrito Federal e

Municípios, assim como templos de qualquer culto não está condicionada à observância dos

requisitos da lei, ou seja, a lei não pode fixar condições para o gozo da imunidade daquelas

entidades. Os limites dá imunidade dessas entidades estão no próprio art. 150 da

Constituição. A controvérsia de entendimento ocorre na interpretação do texto da

Constituição onde estão fixados os limites da imunidade. Assim, no § 4° do art. 150 está dito

que a imunidade das entidades relacionadas nas alíneas b e c do inciso VI compreende

somente o patrimônio, a renda e os serviços, relacionados com as finalidades essenciais

das entidades nelas mencionadas. O isso, a Receita Federal entende que os rendimentos

de aplicações financeiras estão compreendidos na imunidade.

8.2 TEMPLOS DE QUALQUER CULTO

O art. 150 da Constituição dispõe que sem prejuízo de outras garantias asseguradas

ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios, instituir

impostos sobre templos de qualquer culto. Essa vedação comente o patrimônio, a renda e

os serviços relacionados com as finalidades essenciais dos templos.

A imunidade dos templos é só de impostos, não abrangendo as contribuições sociais.

Com isso, estão imunes do imposto de renda e do IPTU; mas estão sujeitos a CPMF. A

decisão n° 39 da Receita Federal (DOU de 29-10-98) esclarece que as igrejas podem

remunerar seus dirigentes e religiosos, bem como enviar ajuda a seus missionários a serviço

no exterior, sem perder a condição de entidade imune.

Os templos de qualquer culto não estão impedidos de remunerar seus dirigentes

porque a sua imunidade não depende de atendimento dos requisitos de lei. O problema é a

desvinculação da finalidade dos templos. Atualmente há grande número de templos

familiares, até pelo sistema de franquias, que sugam até o último níquel dos seguidores do

culto, transformando os “proprietários” em empresários do ramo.

8.3 ENTIDADES ISENTAS

A Lei nº 9.532/97 regulou inteiramente a isenção do imposto de renda das pessoas

jurídicas sem fins lucrativos tais como sociedades beneficentes, fundações, e sindicatos. O

RIR/99 cuida da isenção dessas entidades no art. 174. As fundações instituídas e mantidas

pelo Poder Público são imunes enquanto as demais fundações não têm imunidade mas

podem ser isentas, desde que cumpram as condições exigidas para a isenção.

As entidades sindicais dos trabalhadores também têm imunidade de impostos sobre o

patrimônio, a renda e os serviços enquanto as entidades sindicais patronais não têm

imunidade mas podem gozar de isenção.

As entidades isentas podem ser fechadas ou abertas, isto é, podem ser criadas para

atender aos interesses de determinado grupo de pessoas mas nem por isso perdem a

isenção. A entidade é isenta do imposto de renda da pessoa jurídica e da contribuição social

16

sobre o lucro, desde que observem cumulativamente as condições fixadas no art. 15 da Lei

n° 9.532, de 10-12-97, que são:

a) Não remunerar, por qualquer forma, seus dirigentes pelos serviços

prestados;

b) Aplicar integralmente seus recursos na manutenção e desenvolvimento

dos seus objetivos sociais;

c) Manter escrituração completa de suas receitas e despesas em livros

revestidas das formalidades que assegurem a respectiva exatidão;

d) Conservar em boa ordem, pelo prazo de cinco anos, contado da data da

emissão, os documentos que comprovem a origem de suas receitas e a

efetivação de suas despesas, bem assim a realização de quaisquer

outros atos ou operações que venham a modificar sua situação patronal;

e) apresentar, anualmente, declaração de rendimentos, em conformidade

com o disposto em ato da Secretaria da Receita Federal;

A vedação para não remunerar os dirigentes não alcança a hipótese de remuneração

de dirigente, em decorrência de vínculo empregatício, pelas Organizações da Sociedade

Civil de Interesse Público (OSCIP) e pelas Organizações Sociais (OS), desde que a

remuneração não seja superior, em seu valor bruto, ao limite estabelecido para a

remuneração de servidores do Poder Executivo Federal (art. 34 da lei 10637/02).

O § 3° do art. 12 da lei n° 9.532/97, com nova redação dada pelo art. 10 da lei nº

9.718/98, dispõe que considera-se entidade sem fins lucrativo a que não apresente superávit

em suas contas ou, caso o apresente em determinado exercício, destine referido resultado,

integralmente, à manutenção e ao desenvolvimento de seus objetivos sociais.

A redação anterior mandava aplicar o superávit integralmente no ativo imobilizado,

fato que inviabilizava qualquer entidade. O § 4° do art. 15 da lei n° 9.532/97 veio obrigar a

existência, nos estatutos de entidades isentas, de cláusula assegurando a destinação de

seu patrimônio a outra instituição que atenda às condições para gozo da imunidade, no caso

de incorporação, fusão, cisão ou de encerramento de suas atividades, ou a órgão público.

Esse parágrafo foi revogado pelo artigo 17 da lei n° 9.718/98.

Aquela cláusula foi dispensada para as entidades isentas mas continua obrigatória

para as entidades imunes. Aquela condição não tinha sentido para as entidades isentas cujo

patrimônio é formado com as contribuições dos associados.

Na imunidade, principalmente no caso das instituições de educação, o patrimônio é

formado com as receitas cobradas pela prestação de serviços de que não sofreram a

incidência do imposto de renda e da contribuição social sobre o lucro.

A isenção está restrita ao imposto de renda da pessoa jurídica e a contribuição social

sobre o lucro. Quando a retenção do imposto de renda na fonte for obrigatória, a entidade

isenta terá que efetuar a retenção e recolher o imposto, ainda que por acordo assuma o

ônus do tributo. Todas as entidades isentas terão que apresentar a declaração anual em

disquete. A IN n° 71, de 18-06-80, que institui o formulário de isenção foi revogada pela IN

17

de n° 28, de 05-03-98, que aprovou o programa gerador para o exercício de 1998, anocalendário de 1997.

A venda de títulos de sócios usuários e cobrança de taxa de manutenção, por

entidade hospitalar isenta do imposto de renda, não acarretam por si só a perda do benefício

isencional (PN n° 14/75).

O PN n° 162/74 examinou diversos casos quanto à perda ou não da isenção do

imposto de renda pelos eventuais lucros em atividades que integram nos objetivos ou

finalidades da entidade. Eventual lucro de entidades recreativas ou esportivas, originado de

exploração de bar ou restaurante no âmbito de suas dependências para seus usuários não

acarreta a perda da isenção.

Sociedade religiosa que mantém, anexa ao templo, livraria para venda de livros

religiosos, didáticos, discos com temas religiosos e artigos de papelaria visando à

divulgação do Evangelho também não perde a isenção.

O Parecer definiu ainda que a fundação cultural que mantém livraria para a venda de

livros a alunos dos cursos por ela mantidos, ou a terceiros, não perde direito à isenção, eis

que essa atividade se identifica como meio de realização de seus fins.

A decisão n°57 da 8ª RF (DOU de 17-05-99) diz que a edição de livros por parte de

entidades isentas, em virtude de se tratar de atividade de industrialização, acarreta a perda

do benefício. Essa decisão contraria o PN n° 162/74. A edição de muitos livros culturais com

base na lei de incentivo à cultura, por outro lado, é feita pelas fundações ou outras entidades

sem fins lucrativos que gozam de isenção do imposto de renda.

8.4 INSTITUIÇÕES DE EDUCAÇÃO

O art. 150 da Constituição Federal concede imunidade de impostos sobre o

patrimônio, a renda e os serviços das instituições de educação sem fins lucrativos, atendidos

os requisitos da lei. O art. 14 do CTN fixa as condições para o gozo da imunidade e que foi

recepcionado pela atual Constituição mas o art. 12 da Lei n° 9.532/97 fixou outras condições

antes inexistentes. Com isso, as decisões administrativas e judiciais anteriores nem sempre

continuam válidas a partir de 01-01-98.

As novas condições fixadas pelo art. 12 da Lei n° 9.532/97 não são inconstitucionais

porque o art. 150 da Constituição não exige que as condições sejam fixadas por lei

complementar. Seria inconstitucional se a condição fixada fosse impossível de ser cumprida.

A inconstitucionalidade pode estar no § 1° onde dispõe que não estão abrangidos pela

imunidade os rendimentos e ganhos de capital auferidos em aplicações financeiras de renda

fixa ou de renda variável.

Uma das condições fixadas para o gozo da imunidade das instituições de educação é

a de assegurar a destinação de seu patrimônio a outra instituição que atenda às condições

para gozo da imunidade, no caso de incorporação, fusão, cisão ou de encerramento de suas

atividades, ou a órgão público. O STF já tinha decidido no RE n° 1 08.737-4-SP (DJU de 2710-89) que se ao retirar-se, pode o sócio receber a sua cota acrescida não apenas do

resultado da aplicação monetária, mas também de parcela correspondente a lucros, não há

como reconhecer à entidade privada de educação o benefício da imunidade tributária.

18

A legislação anterior não vedava que na extinção de entidade de educação o

patrimônio fosse revertido para os sócios. Com isso, os sócios acumulavam patrimônio sem

pagamento de imposto.

Não perde o direito ao gozo da imunidade a instituição de educação que, em

determinado exercício, apresentar superávit em suas contas e aplicar o referido resultado,

integralmente, na manutenção e desenvolvimento de seus objetivos sociais, conforme

dispõe o art. 13 da IN n° 113, de 21-09-98, com nova redação dada pela lN n° 133 de 13-1198.

A IN n° 113, de 21-09-98, expedida com base nos arts. 12 a 14 da Lei n°9.532, de 1012-97, dispõe sobre as obrigações de natureza tributária das instituições de educação,

assim consideradas as de ensino pré-escolar, fundamental, médio e superior. O art. 1°

dispõe que essas instituições, atendidas as condições referidas nesta Instrução Normativa,

poderão usufruir da imunidade relativa a seu patrimônio, renda e serviços, não se lhes

aplicando a hipótese de isenção.

Houve equívoco ao dispor que a instituição de educação pode gozar de imunidade

mas não há hipótese de isenção das instituições de educação. Uma instituição de educação

pode não atender às condições para ser imune mas pode perfeitamente gozar de isenção do

imposto de renda e da contribuição social sobre o lucro. Para isso basta não ter finalidade

lucrativa e que cumpra as condições enumeradas no art. 15 da Lei n° 9.532/97. Entre as

instituições mencionadas no art. 15 encontram-se as instituições de caráter cultural que

englobam as instituições de educação.

O art. 2° da Instrução dispõe que considera-se imune a instituição de educação que

preste os serviços, referidos no artigo anterior, à população em geral, em caráter

complementar às atividades do Estado, sem fins lucrativos. Uma escola de ensino préescolar ou de primeiro grau, mantida por empresa industrial ou agropecuária, não põe os

serviços à população em geral mas só para os filhos dos seus funcionários. O mesmo

acontece com determinados tipos de ensino técnico que são mantidos por entidades de

classes empresariais.

Essas instituições não têm imunidade porque não prestam serviços à população em

geral mas podem gozar de isenção. O art. 6° da Instrução dispõe que a instituição imune

deve manter escrituração completa de suas receitas e despesas nos livros Diário e Razão.

O art. 12 impõe outros requisitos que fogem da competência da Receita Federal; tais

como elaborar e publicar, em cada exercício social, demonstrações financeiras certificadas

por auditores independentes, com o parecer do conselho fiscal ou órgão similar, e

comprovar a destinação, para as despesas com pessoal docente e técnico-administrativo,

incluídos os encargos e benefícios sociais, de pelo menos 60% da receita das mensalidades

escolares proveniente da instituição mantida.

O art. 10 da instrução dispõe que a instituição imune deve assegurar a destinação de

seu patrimônio a outra instituição que atenda às condições para gozo da imunidade, no caso

de incorporação, fusão, cisão ou de encerramento de suas atividades, ou a órgão público.

Os seus § 1° e 2° esclarecem que a cláusula da destinação obrigatória aplica-se,

exclusivamente, à parcela do patrimônio adquirido a partir de 01-01-98.

19

Para os bens e direitos adquiridos até 31-12-97 aplica-se a cláusula estatutária

vigente naquela data ou em sua falta o art. 22 do Código Civil. Com isso, se a cláusula do

estatuto dizia que na extinção da entidade os bens seriam distribuídos para os sócios, essa

destinação ficou assegurada como direito adquirido. Na falta daquela cláusula, os bens irão

para outra entidade semelhante na forma do art. 22 do Código Civil.

A proibição de remunerar dirigentes não alcança os cargos de Reitor e de Vice-Reitor

de fundação universitária instituída por lei municipal, que têm funções apenas gerenciais e

administrativas. O poder de decisão, inclusive quanto à destinação e recursos e assunção

de obrigações, está nas mãos do Conselho Curador ao qual são submetidas a proposta e a

execução orçamentária da entidade (ac. n° 108- 06.234/00 no DOU de 14-11-00).

8.5 INSTITUIÇÕES DE ASSISTÊNCIA SOCIAL

O art. 150 da Constituição Federal veda instituir impostos sobre patrimônio, renda ou

serviços das instituições de assistência social, sem fins lucrativos, atendidos os requisitos da

lei. O art. 14 do CTN fixou requisitos, mas o art. 12 da Lei 9.532/97 fixou outras condições.

Enquadram-se como entidades de assistência social os orfanatos de menores, os

asilos de velhos, as santas casas de misericórdia e outras entidades que atendem pessoas

carentes de recursos financeiros. Não estão enquadradas como imunes as entidades que

abrigam os velhos só mediante remuneração.

O art. 2° do Decreto n° 2.536, de 06-04-98, dispõe que considera-se entidade

beneficente de assistência social, para os fins deste Decreto, a pessoa jurídica de direito

privado, sem fins lucrativos, que atue no sentido de:

I. proteger a família, a maternidade, a infância, a adolescência e a velhice;

II. amparar crianças e adolescentes carentes;

III.

promover ações de prevenção, habilitação e reabilitação de pessoas

portadoras de deficiências;

IV. promover, gratuitamente, assistência educacional ou de saúde;

V. promover a integração ao mercado de trabalho.

8.6 ENTIDADE FILANTRÓPICA OU DE UTILIDADE PÚBLICA

O reconhecimento como entidade filantrópica ou de utilidade pública não tem relação

com a imunidade ou isenção de impostos. O reconhecimento é necessário para

recebimento de subsídios públicos. Um orfanato de menores não reconhecido de utilidade

pública não recebe verba pública mas é imune do imposto de renda sobre o patrimônio e a

renda, desde que observe os requisitos da lei.

Na esfera federal, o reconhecimento como entidade de utilidade pública é feito

através do Ministério da Justiça e não do Ministério da Fazenda como muitos supõem. O

Decreto n° 2.536, de 06-04-98, que disciplinou a concessão do certificado de entidade de

fins filantrópicos, enumera em seu art. 3° os requisitos que a entidade beneficente de

assistência social deve observar cumulativamente. Uma das condições é aplicar

20

anualmente, em gratuidade, pelo menos 20% da receita total da entidade, cujo montante

nunca poderá ser inferior à isenção de contribuições sociais usufruída.

O reconhecimento de utilidade pública era muito importante na época em que as

doações eram dedutíveis na determinação do imposto devido na declaração de

rendimentos das pessoas físicas. Somente as doações feitas para instituições filantrópicas

reconhecidas de utilidade pública pela União; Estado ou Distrito Federal eram dedutíveis.

Essas doações não são dedutíveis a partir de 01-01-96.

8.7 RENDIMENTOS DE APLICAÇÕES FINANCEIRAS

As entidades isentas do imposto de renda da pessoa jurídica não gozam de isenção

do imposto incidente na fonte sobre os rendimentos ou ganhos de capital sobre aplicações

financeiras de renda fixa ou variável. A incidência do imposto como tributação exclusiva de

fonte vem de longa data e os arts. 65 e 76 da Lei n°8.981/95 confirmam a incidência.

Os rendimentos produzidos, a partir de 01-01-98, por aplicação de renda fixa estão

sujeitos à retenção do imposto à alíquota de 20% na forma do art. 35 da Lei n° 9.532/97.

A lei ordinária pode alterar a tributação das entidades isentas porque a isenção é

concedida também por lei ordinária e não por lei complementar ou Constituição Federal.

A imunidade é concedida pela Constituição fato que torna inviável a alteração por lei

ordinária. O art. 35 da Lei n° 9.532/97 dispõe o seguinte:

Art. 35. Relativamente aos rendimentos produzidos, a partir de 1998, por aplicação

financeira de renda fixa auferidos por qualquer beneficiário, inclusive pessoa jurídica

imune ou isenta, a alíquota do imposto de renda será de vinte por cento.

As instituições financeiras que não fizerem a retenção e o recolhimento do imposto de

renda incidente na fonte sobre rendimentos de aplicação financeira de renda fixa poderão

ser responsabilizadas pela omissão. Isso porque a falta de retenção do imposto não

desobriga o recolhimento, conforme dispõe o art. 722 do RIR/99. As entidades imunes que

não se conformarem com a tributação terão que tomar medida judicial, especialmente

mandado de segurança.

O STF concedeu medida liminar na ADIn n° 1.758-4 (DJU de 28-04-98) decidindo que

a expressão inclusive pessoa jurídica imune que consta no art. 28 da Lei n° 9.532/97 não

alcança as pessoas públicas que gozam de imunidade recíproca, tais como União, Estados

e Municípios. Com isso, essas pessoas jurídicas de direito público continuam não sofrendo a

tributação sobre os rendimentos de aplicações financeiras.

As demais pessoas jurídicas imunes, isto é, as relacionadas nas letras b e c do inciso

VI do art. 150 da Constituição, se não tiverem medida judicial favorável, terão seus

rendimentos financeiros tributados na fonte. A Receita Federal entende que os rendimentos

de aplicações financeiras não estão abrangidos pela imunidade porque o § 4° daquele artigo

dispõe o seguinte:

21

§ 4° As vedações expressas no inciso VI, alíneas b e c, compreendem somente o

patrimônio, a renda e os serviços, relacionados com as finalidades essenciais das

entidades nelas mencionadas.

O entendimento da Receita Federal decorre de puro fiscalismo. Os rendimentos

decorrentes de aplicações financeiras de renda fixa estão intimamente relacionados com as

finalidades essenciais daquelas entidades imunes de impostos. No regime de grandes

inflações, a parcela maior do rendimento financeiro nada mais é do que a atualização do

principal. A entidade que deixa de aplicar as sobras de Caixa está descapitalizando o seu

patrimônio.

O raciocínio equivocado ou de puro fiscalismo ocorre também com os rendimentos de

aluguéis de imóveis mantidos pelas instituições de assistência social tais como asilos ou

santa casa. O fisco municipal procura cobrar o IPTU dos imóveis entendendo que os

mesmos não estão relacionados com as atividades das instituições quando a sua

sobrevivência depende desses rendimentos.

8.8 RECEITAS DE ALUGUÉIS

É bastante comum as entidades imunes, entre elas os templos e instituições de

assistência social terem imóveis locados que produzem receitas de aluguéis. O § 4º do art.

150 da Constituição dispõe que as imunidades expressas no inciso VI, alíneas b e c,

compreendem somente o patrimônio, a renda e os serviços, relacionados com as finalidades

essenciais das entidades nelas mencionadas.

A decisão n° 53 da Receita Federal (DOU de 13-09-00) diz, que a imunidade não se

estende às rendas provenientes de aluguel, ainda que os rendimentos obtidos revertam em

benefício do culto. A consulta é de templo religioso mas a decisão é aplicável para as

instituições de assistência social, instituições de educação, partidos políticos e sindicatos de

trabalhadores porque tem como fundamento o mesmo dispositivo constitucional, ou seja, o §

4° do art. 150 da CF.

O entendimento da Receita Federal não encontra amparo Constitucional. A Santa

Casa de Misericórdia de São Paulo, por exemplo, tem inúmeros imóveis recebidos em

doação que estão alugados e rendem aluguéis. Se não fossem as receitas de aluguéis,

certamente, a sua assistência social aos carentes seria menos abrangente. Com isso, as

receitas de aluguéis são rendas relacionadas com as finalidades essenciais das entidades,

na forma do § 4° do art. 150 da CF.

8.9 PIS/PASEP

A contribuição para o PIS/PASEP, instituída pelas Leis Complementares nºs 7 e 8 de

1970, teve como base de cálculo a folha de salários das entidades sem fins lucrativos e a

alíquota era de 1%. O DL n° 2.445/88 que foi suspenso, em 1995, por inconstitucionalidade

tinha como base de cálculo a folha de salários e a alíquota era de 1%. Com a suspensão do

DL 2.445/88 por inconstitucionalidade foi editada a MP n° 1.212, de 1995, que após 37

reedições foi convertida na Lei n° 9.715, de 1998, que também tinha como base de cálculo a

folha de salários e alíquota de 1%.

22

A MP nº 2158-35/2001, atualmente em vigor, em seu art. 13, relaciona as entidades

sem fins lucrativos, sujeitas ao pagamento da contribuição para o PIS/PASEP calculado

sobre a folha de salários à alíquota de 1%:

I. templos de qualquer culto;

II. partidos políticos;

III. instituições de educação e de assistência social;

IV. instituições de caráter filantrópico, recreativo, cultural, científico e as

associações sem fins lucrativos;

V. sindicatos, federações e confederações;

VI. serviços sociais autônomos, criados ou autorizados por lei;

VII. conselhos de fiscalização de profissões regulamentadas;

VIII. fundações de direito privado e fundações públicas instituídas ou mantc&

pelo Poder Público;

IX. condomínios de proprietários de imóveis residenciais ou comerciais;

X. Organização das Cooperativas Brasileiras — OCB e as Organizações

Estaduais de Cooperativas.

8.10 COFINS

Em substituição ao FINSOCIAL, a Lei Complementar n° 70, de 30-12-91, instituiu a

contribuição social para financiamento da seguridade social — COFINS com alíquota de 2%,

devida pelas pessoas jurídicas em geral, inclusive as isentas ou imunes do imposto de

renda. Tanto isso é verdade que o art. 6° deu isenção expressa para as entidades

beneficentes de assistência social que atendam às exigências estabelecidas em lei.

O art. 2° da LC n° 70/91 dispunha que a COFINS incidiria sobre o faturamento

mensal, assim considerado a receita bruta das vendas de mercadorias, de mercadorias e

serviços e de serviços de qualquer natureza. Com isso, as entidades sem fins lucrativos que

tinham faturamento estavam sujeitas ao pagamento da COFINS. Isso corria, por exemplo,

com as instituições de educação sem fins lucrativos que tinham receita bruta da venda de

serviços de ensino.

A Receita Federal definiu através do PN n° 5, de 22-04-92, que não incide a COFINS

sobre as receitas das associações, dos sindicatos, das federações e confederações, das

organizações reguladoras de atividades profissionais e outras entidades classistas,

destinadas ao custeio de suas atividades essenciais e fixadas por lei, assembléia ou

estatuto. O Parecer concluiu que a hipótese dessas entidades era a de não-incidência por

ausência de faturamento.

Se a pessoa jurídica isenta ou imune do imposto de renda tivesse receita bruta

considerada como faturamento, a COFINS seria devida sobre essa base de cálculo. Assim,

23

por exemplo, uma associação esportiva que tivesse lanchonete, a COFINS seria devida

sobre essa receita à alíquota de 2%.

A confusão veio com a Lei n° 9.718, de 27-11-98, que em seu art. 3° definiu o

faturamento como sendo a receita bruta e esta como sendo a totalidade das receitas

auferidas pela pessoa jurídica, sendo irrelevantes o tipo de atividade por eIa exercida e a

classificação contábil adotada para as receitas. A Receita Federal subverteu totalmente o

conceito ou a definição de faturamento e receita bruta. lsso porque, os rendimentos de

aplicações financeiras, por exemplo, jamais integraram faturamento ou a receita bruta.

A Lei n° 9.718/98, que além de ampliar a base de cálculo, aumentou de 2% para 3%

a alíquota da COFINS, teve aplicação aos fatos geradores ocorridos a partir de 01-02-99.

Com isso, a partir daquela data, as pessoas jurídicas sem fins lucrativos passaram a ser

contribuintes da COFINS sobre a totalidade da receita, inclusive sobre rendimentos de

aplicações financeiras.

A MP reeditada com o n° 2.158-35, de 24-08-01, no seu art. 14 dispõe que em

relação aos fatos geradores ocorridos a partir de 01-02-99, são isentas da COFINS as

receitas relativas às atividades próprias das entidades a que se refere o art. 13, cuja relação

foi transcrita quando tratamos da contribuição para o PIS/PASEP. Note-se que o art. 14 deu

efeito retroativo a 01 -02-99. Com isso, as entidades sem fins lucrativos que pagaram a

COFINS calculada sobre as receitas próprias da atividade poderão requerer a restituição

dos pagamentos indevidos.

As instituições de educação que estavam sujeitas ao pagamento da COFINS sobre as

receitas das mensalidades dos alunos, até os fatos geradores de 31-01-99, estão isentas a

partir de 01-02-99.

A Solução de Consulta n° 5 da COSIT (DOU de 16-05-02) diz que a COFINS não

incide sobre as receitas relativas às atividades próprias das federações, tais como as

receitas auferidas com contribuições, doações, anuidades ou mensalidades fixadas por lei,

assembléia ou estatuto, recebidas de associados ou mantenedores, destinadas ao seu

custeio e ao desenvolvimento de seus objetivos. A COFINS incide, à alíquota de 3%, sobre

as receitas de caráter contraprestacional auferidas pelas federações, tais como as receitas

financeiras e as provenientes da prestação de serviços e/ou venda de mercadorias, ainda

que a seus associados.

A Solução de Consulta nº 164 (DOU de 19-09-02) decidiu que os rendimentos de

aplicações financeiras auferidos por associações sem fins lucrativos não se enquadram

como receita de atividades próprias destas associações e, portanto, não estão isentos de

COFINS, nos termos da MP nº 2.158-35/2001, art. 14.

O DOU de 24-09-01 publicou inúmeros acórdãos da 2º Câmara da CSRF com a

seguinte ementa:

A imunidade e a isenção prevista em lei para entidades criadas pelo estado, no

interesse da coletividade, não ampara as atividades de natureza comercial que

extrapolam seus objetivos sociais instituídos nos seus atos constitutivos — COFINS

— Entidade assistencial sem fins lucrativos que exerce atividade de natureza

24

comercial privada, sujeita-se ao recolhimento da contribuição sobre o faturamento

gerado por essa atividade específica.

Todos os processos estão em nome de Serviço Social da Indústria (SESI) e os

recursos voluntários foram providos pelo 2° Conselho de Contribuintes. A Fazenda Nacional

recorreu e teve decisão favorável pelo voto de qualidade, isto é, quatro votos a favor do

contribuinte e cinco a favor da União.

Entendemos que o acerto está com os conselheiros vencidos da CSRF porque não foi

questionado que o SESI não seja uma entidade de assistência social sem fins lucrativos na

forma do art. 150, VI, c, e § 7° do art. 195 da CF. A imunidade do § do art. 195 da CF é

subjetiva e não objetiva, isto é, a imunidade é da entidade e não de determinadas

operações. O fisco, certamente, não apurou compra e venda e mercadorias com fins de

lucro. Se, por exemplo, o SESI mantém um estabelecimento de ensino industrial e vende os

produtos fabricados pelos alunos, a operação não teve finalidade comercial, porque o custo

é maior que a receita.

Inúmeros orfanatos vendem mercadorias produzidas pelos internos ou até doadas

pela população. Essa receita não está sujeita ao pagamento de COFINS e PIS por não ser

resultado de atividade comercial com finalidade de lucro, e a entidade de assistência social

tem imunidade subjetiva da COFINS e PIS.

Diferente é o caso de fundação pública ou privada que mantém emissora de rádio ou

televisão que aufere receitas de propaganda e publicidade. A fundação cultural pode ter

isenção ou imunidade de impostos, mas não tem imunidade de COFINS e PIS.

Se tem receita decorrente de propaganda e publicidade, a fundação cultural terá que

pagar COFINS e PIS.

A dúvida das entidades sem fins lucrativos permanece, principalmente, em relação

aos rendimentos de aplicações financeiras. O que se entende por receitas relativas às

atividades próprias das entidades sem fins lucrativos? Não há dúvida que as contribuições e

mensalidades dos associados de associação esportiva, cultural ou recreativa são receitas

próprias da atividade.

Assim, os rendimentos de aplicações financeiras são receitas próprias da atividade?

A Receita Federal sempre entendeu que os rendimentos de aplicações financeiras

não são receitas próprias da atividade. Tanto isso é verdade que o art. 28 da Lei n°9.532, de

10-12-97, dispõe que a partir de 01-01-98, a incidência do imposto de renda sobre os

rendimentos auferidos por qualquer beneficiário, inclusive pessoa jurídica imune ou isenta,

nas aplicações em fundos de investimento, constituídos sob qualquer forma, ocorrera.

Se os rendimentos de aplicações financeiras forem considerados receitas próprias da

atividade das entidades imunes, a expressão inclusive pessoa jurídica imune, constante do

art. 28 da Lei n° 9.532/97, é inconstitucional. Isso porque o art. 150 da Constituição, ao

cuidar da imunidade da renda de templos de qualquer culto, partidos políticos, entidades

sindicais dos trabalhadores, instituições de educação e de assistência social sem fins

lucrativos dispõe em seu § 4° que as vedações para instituir impostos compreendem

somente a renda relacionada com as finalidades essenciais daquelas entidades.

25